电力设备新能源2024年12月投资策略:重点关注电网智能化投资,风电海内外需求景气共振

AI智能总结

AI智能总结

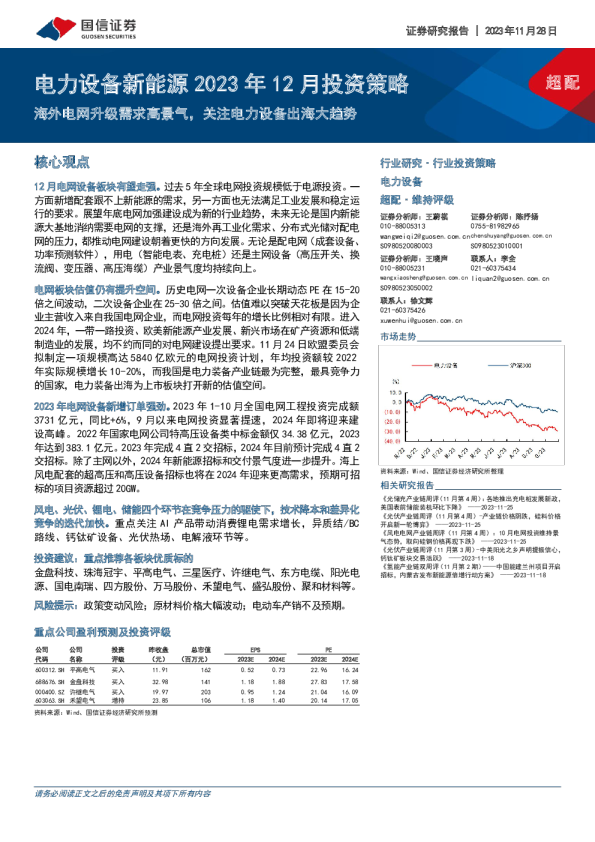

证券研究报告|2024年12月04日 核心观点行业研究·行业投资策略 电网智能化投资为重点关注方向。随着主网侧新能源大规模接入和负荷侧市场化改革,我国配网投资有迎来新一轮景气周期。主网与配网的变化对电网智能化提出更高要求,2025年新一代调度系统、线路/变电站监测巡视、通信系统升级、配网感知能力提升等具体方向有望迎来需求拐点。重点关注电网二次设备头部企业【国电南瑞】、【东方电子】、【四方股份】、【许继电气】。 海风密集开工迎来规模跃升,出口迎来批量交付。海风方面,随着多重制约因素的消除,预计2025年国内新增装机超12GW,同比+50%;24年以来海风前期工作快速推进,待招标项目容量超25GW,未来半年招标、开工有望景气共振,海缆、管桩等环节有望迎来较大弹性。陆风方面,24年以来招标维持高景气,预计2025年国内新增装机超90GW,同比+25%;行业高需求下整机与零部件价格具有较强支撑,2025年有望迎来盈利能力反弹。海外方面,2023年以来,新兴市场国家陆风需求逐步释放,中国企业凭借价格、服务和交付的优势订单呈现爆发式增长,预计2025年有望延续订单高增态势,提供远期业绩弹性。欧洲海风经历三年开发低谷,2025年有望迎来需求释放,海缆和管桩供应偏紧,中国头部企业海风出口迎来发展契机。重点关注海上风电装备龙头企业【东方电缆】、 【天顺风能】、【大金重工】;风机龙头【金风科技】、【三一重能】等。 锂电份额加速集中,龙头引领创新潮。2025年国内和欧洲新能源车,以及储能行业或促进动储电池需求实现25%增长。头部企业份额稳中有升,并争取国际市场更多主动权。材料环节,原材料采购成本相对平稳,企业存货减值压力基本释放,正极龙头凭借高压实铁锂、高镍三元等差异化产品集中份额和优化盈利;负极龙头凭借成本领先性和行业能耗标准巩固份额;电解液龙头盈利触底,海外布局加速;隔膜行业仍在出清过程中,未来竞争格局有望优化。在新产品创新方面,复合集流体量产提速,应用落地临近;半固态电池车端实现批量,固态电池继续优化成本并在低空场景率先应用。宁德时代引领二代钠电池在2025年正式亮相,在骁遥电池、储能等场景快速应用。重点关注【宁德时代】、【亿纬锂能】、 【珠海冠宇】、【卧龙电驱】、【湖南裕能】、【尚太科技】。 光伏供给侧调整持续,钙钛矿叠层应用值得关注。2024年四季度光伏价格触底回升,各环节开工率保持低位,供给侧进入深度调整期,中长期格局向好趋势明朗,行业规范和出口退税政策调整有助于产业加速出清。新技术方面,HJT/BC、钙钛矿技术百花齐放,特别是钙钛矿电池技术进入GW级别,组件产能向20GW目标推进。叠层电池拥有更高的转化效率和应用场景优势。建议关注【通威股份】、【隆基绿能】、【晶澳科技】。 风险提示:政策变动风险;原材料价格大幅波动;电动车产销不及预期。 重点公司盈利预测及投资评级 公司 公司 投资 昨收盘 总市值 EPS PE 代码 名称 评级 (元) (亿元) 2024E 2025E 2024E 2025E 300750.SZ 宁德时代 优于大市 258.97 11404 11.72 14.19 22.1 18.2 000400.SZ 许继电气 优于大市 27.47 280 1.23 1.74 22.4 15.8 600580.SH 卧龙电驱 优于大市 15.31 199 0.73 0.92 20.9 16.7 301358.SZ 湖南裕能 优于大市 49.1 372 3.40 4.06 14.5 12.1 600875.SH 东方电气 优于大市 15.12 471 1.35 1.48 11.2 10.2 603606.SH 东方电缆 优于大市 58.1 400 1.77 2.65 32.8 22.0 002533.SZ 金杯电工 优于大市 10.12 74 0.83 1.00 12.1 10.1 资料来源:Wind、国信证券经济研究所预测 电力设备 优于大市·维持 证券分析师:王蔚祺证券分析师:李恒源010-88005313021-60875174 wangweiqi2@guosen.com.cnlihengyuan@guosen.com.cnS0980520080003S0980520080009 证券分析师:王晓声证券分析师:徐文辉010-88005231021-60375426 wangxiaosheng@guosen.com.cnxuwenhui@guosen.com.cnS0980523050002S0980524030001 证券分析师:李全证券分析师:袁阳 021-603754340755-22940078 liquan2@guosen.com.cnyuanyang2@guosen.com.cnS0980524070002S0980524030002 市场走势 资料来源:Wind、国信证券经济研究所整理 相关研究报告 《绿色甲醇发展前景分析-交通领域主流替代燃料,融合绿氢发展前景广阔》——2024-12-02 《风电/电网产业链周评(11月第5周)-海风招标持续释放,2025年装机高增可期》——2024-12-01 《电力设备新能源2025年度投资策略-电网智能化升级,新能源 龙头引领创新发展》——2024-11-26 《风电/电网产业链周评(11月第3周)-海上风电招标逐步释放,重视2025年行业需求反转》——2024-11-17 《电力设备新能源2024年11月投资策略-固态电池产业链迎来持续催化,国家推动新型储能与新能车行业高质量发展》——2024-11-07 电力设备新能源2024年12月投资策略 重点关注电网智能化投资,风电海内外需求景气共振 优于大市 请务必阅读正文之后的免责声明及其项下所有内容 内容目录 电网产业链观点与数据追踪5 电网产业链观点5 电网产业链数据追踪5 风电产业链观点与数据追踪7 风电产业链观点7 风电产业链数据追踪7 锂电产业链观点与数据追踪9 锂电产业链观点9 锂电产业链数据追踪10 光伏产业链观点与数据追踪11 光伏产业链观点11 光伏产业链数据追踪12 储能产业链观点与数据追踪15 储能产业链观点15 新型储能行业数据追踪15 图表目录 图1:电网工程年度投资完成额(亿元)5 图2:电网工程月度投资完成额(亿元)5 图3:电源工程年度投资完成额(亿元)5 图4:电源工程月度投资完成额(亿元)5 图5:国家电网智能电表历年招标金额(亿元,%)6 图6:2022-2024年国家电网输变电设备招标分批次中标金额统计(亿元)6 图7:2023年以来国家电网特高压分批次采购金额及标包数量统计(亿元、个)6 图8:我国特高压交直流线路投运数量历史与预测(条)6 图9:全国风电历年公开招标容量(GW)7 图10:2024年1-10月中国风电整机制造商中标情况统计(MW)(国内海上项目)7 图11:风电累计新增装机容量月度变化情况(GW)7 图12:风电累计建设投资完成额月度变化情况(亿元)7 图13:陆上风机(不含附属设备)中标价格走势(含税,元/kW)8 图14:全国风电年度新增吊装容量走势(GW)8 图15:全球动力电池装车量(GWh)10 图16:全球动力电池需求量及展望(GWh、%)10 图17:国内动力电池装车量及磷酸铁锂电池装车占比(GWh、%)10 图18:国内动力电池需求量及展望(GWh、%)10 图19:国内储能及其他电池销量(GWh)10 图20:方形动力电芯三元及储能电芯价格(元/Wh)10 图21:全球光伏新增装机量及同比增速(GW,%)12 图22:国内光伏新增装机量及同比增速(GW,%)12 图23:2023年至今国内储能系统招标容量统计(GWh)15 图24:2023年至今国内储能系统中标均价变化(元/Wh)15 图25:2023年至今国内逆变器出口数量(万台)16 图26:2023年至今国内逆变器出口金额(亿美元)16 图27:每月逆变器单价(美元/台)16 图28:2024年各月度美国大储装机量16 表1:光伏月度排产、装机、出口及招中标情况12 表2:光伏主产业链价格数据13 表3:辅材及原材料价格数据13 表4:主产业链利润分配(元/W,M10,单玻,TOPCon)14 表5:主产业链利润分配(元/W,M10尺寸,PERC路线)14 表6:重点公司盈利预测及估值(2024.11.6)17 电网产业链观点与数据追踪 电网产业链观点 受多重因素影响,2024年国内主网与特高压招标与开工进度略低于预期,2025年主网需求有望保持同比较快增长,特高压有望实现“5直3交”招标,再创历史新高。随着新能源装机占比的持续提升,柔性直流有望逐步替代常规直流,带动换流阀价值量显著提升。随着新要素的不断接入和新模式的逐渐成熟,配电网能量和信息流逐步从当前的“单向”转向“双向”,配网升级改造需求日益迫切;叠加设备更新、拉动内需、农网改造因素驱动,2025年我国配网投资有迎来新一轮景气周期。主网与配网的变化对电网智能化提出更高要求,2025年新一代调度系统、线路/变电站监测巡视、通信系统升级、配网感知能力提升等具体方向有望迎来需求拐点。 重点关注电网二次设备头部企业【国电南瑞】、【东方电子】、【四方股份】、 【许继电气】。 电网产业链数据追踪 图1:电网工程年度投资完成额(亿元)图2:电网工程月度投资完成额(亿元) 资料来源:国家能源局,国信证券经济研究所整理资料来源:国家能源局,国信证券经济研究所整理 图3:电源工程年度投资完成额(亿元)图4:电源工程月度投资完成额(亿元) 资料来源:国家能源局,国信证券经济研究所整理资料来源:国家能源局,国信证券经济研究所整理 图5:国家电网智能电表历年招标金额(亿元,%) 图6:2022-2024年国家电网输变电设备招标分批次中标金额统计(亿元) 资料来源:国家能源局,国信证券经济研究所整理资料来源:国家能源局,国信证券经济研究所整理 图7:2023年以来国家电网特高压分批次采购金额及标包 数量统计(亿元、个)图8:我国特高压交直流线路投运数量历史与预测(条) 资料来源:国家能源局,国信证券经济研究所整理资料来源:国家能源局,国家电网,南方电网,国信证券经济研究所 预测与整理 风电产业链观点与数据追踪 风电产业链观点 海风方面,随着多重制约因素的消除,预计2025年国内新增装机超12GW,同比 +50%;24年以来海风前期工作快速推进,待招标项目容量超25GW,未来半年招标、开工有望景气共振,海缆、管桩等环节有望迎来较大弹性。陆风方面,24年以来招标维持高景气,预计2025年国内新增装机超90GW,同比+25%;行业高需求下整机与零部件价格具有较强支撑,2025年有望迎来盈利能力反弹。海外方面,2023年以来,新兴市场国家陆风需求逐步释放,中国企业凭借价格、服务和交付的优势订单呈现爆发式增长,预计2025年有望延续订单高增态势,提供远期业绩弹性。欧洲海风经历三年开发低谷,2025年有望迎来需求释放,海缆和管桩供应偏紧,中国头部企业海风出口迎来发展契机。 重点关注海上风电装备龙头企业【东方电缆】、【天顺风能】、【大金重工】;风机龙头【金风科技】、【三一重能】等。 风电产业链数据追踪 图9:全国风电历年公开招标容量(GW)图10:2024年1-10月中国风电整机制造商中标情况统计(MW) (国内海上项目) 资料来源:金风科技,采招网,国信证券经济研究所整理资料来源:彭博新能源财经,国信证券经济研究所整理 图11:风电累计新增装机容量月度变化情况(GW)图12:风电累计建设投资完成额月度变化情况(亿元) 资料来源:国家能源局,国信证券经济研究所整理资料来源:国家能源局,国信证券经济研究所整理 图13:陆上风机(不含附属设备)中标价格走势(含税,元 /kW) 图14:全国风电年度新增吊装容量走势(GW) 资料来源:采招网,国信证券经济研究所整理资料来源:CWEA,国信证券经济研究所