电力设备新能源2023年12月投资策略:海外电网升级需求高景气,关注电力设备出海大趋势

AI智能总结

AI智能总结

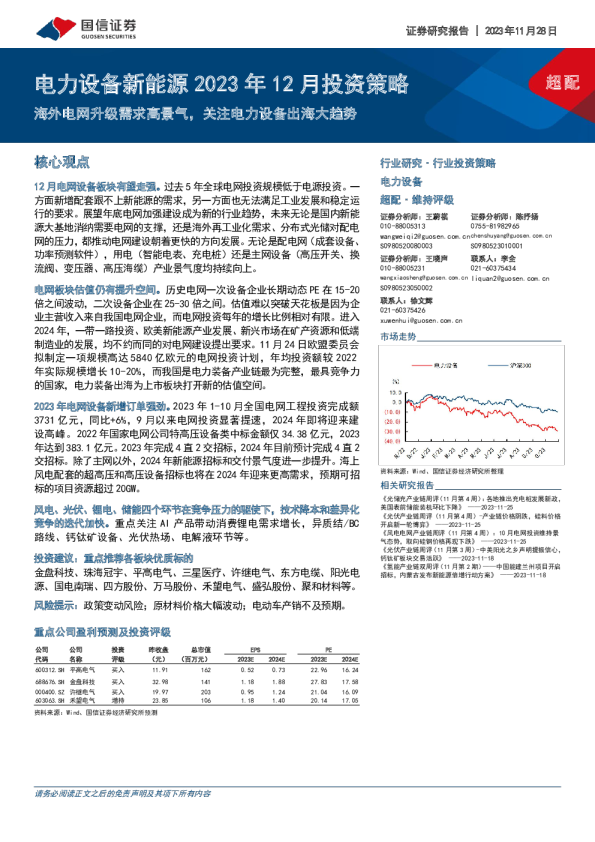

证券研究报告|2023年11月28日 核心观点行业研究·行业投资策略 12月电网设备板块有望走强。过去5年全球电网投资规模低于电源投资。一方面新增配套跟不上新能源的需求,另一方面也无法满足工业发展和稳定运行的要求。展望年底电网加强建设成为新的行业趋势,未来无论是国内新能源大基地消纳需要电网的支撑,还是海外再工业化需求、分布式光储对配电网的压力,都推动电网建设朝着更快的方向发展。无论是配电网(成套设备、功率预测软件),用电(智能电表、充电桩)还是主网设备(高压开关、换流阀、变压器、高压海缆)产业景气度均持续向上。 电网板块估值仍有提升空间。历史电网一次设备企业长期动态PE在15-20倍之间波动,二次设备企业在25-30倍之间。估值难以突破天花板是因为企业主营收入来自我国电网企业,而电网投资每年的增长比例相对有限。进入2024年,一带一路投资、欧美新能源产业发展、新兴市场在矿产资源和低端制造业的发展,均不约而同的对电网建设提出要求。11月24日欧盟委员会拟制定一项规模高达5840亿欧元的电网投资计划,年均投资额较2022年实际规模增长10-20%,而我国是电力装备产业链最为完整,最具竞争力的国家,电力装备出海为上市板块打开新的估值空间。 2023年电网设备新增订单强劲。2023年1-10月全国电网工程投资完成额 3731亿元,同比+6%,9月以来电网投资显著提速,2024年即将迎来建设高峰。2022年国家电网公司特高压设备类中标金额仅34.38亿元,2023年达到383.1亿元。2023年完成4直2交招标,2024年目前预计完成4直2交招标。除了主网以外,2024年新能源招标和交付景气度进一步提升。海上风电配套的超高压和高压设备招标也将在2024年迎来更高需求,预期可招标的项目资源超过20GW。 风电、光伏、锂电、储能四个环节在竞争压力的驱使下,技术降本和差异化竞争的迭代加快。重点关注AI产品带动消费锂电需求增长,异质结/BC路线、钙钛矿设备、光伏热场、电解液环节等。 投资建议:重点推荐各板块优质标的 金盘科技、珠海冠宇、平高电气、三星医疗、许继电气、东方电缆、阳光电源、国电南瑞、四方股份、万马股份、禾望电气、盛弘股份、聚和材料等。 公司 公司 投资 昨收盘 总市值 EPS PE 代码 名称 评级 (元) (百万元) 2023E 2024E 2023E 2024E 600312.SH 平高电气 买入 11.91 162 0.52 0.73 22.96 16.24 688676.SH 金盘科技 买入 32.98 141 1.18 1.88 27.83 17.58 000400.SZ 许继电气 买入 19.97 203 0.95 1.24 21.04 16.09 603063.SH 禾望电气 增持 23.85 106 1.18 1.40 20.14 17.05 风险提示:政策变动风险;原材料价格大幅波动;电动车产销不及预期。重点公司盈利预测及投资评级 资料来源:Wind、国信证券经济研究所预测 电力设备 超配·维持评级 证券分析师:王蔚祺证券分析师:陈抒扬010-880053130755-81982965 wangweiqi2@guosen.com.cnchenshuyang@guosen.com.cnS0980520080003S0980523010001 证券分析师:王晓声联系人:李全010-88005231021-60375434 wangxiaosheng@guosen.com.cnliquan2@guosen.com.cnS0980523050002 联系人:徐文辉021-60375426 xuwenhui@guosen.com.cn 市场走势 资料来源:Wind、国信证券经济研究所整理 相关研究报告 《光储充产业链周评(11月第4周):各地推出充电桩发展新政,美国表前储能装机环比下降》——2023-11-25 《光伏产业链周评(11月第4周)-产业链价格阴跌,硅料价格开启新一轮博弈》——2023-11-25 《风电电网产业链周评(11月第4周):10月电网投资维持景气态势,取向硅钢价格再现下跌》——2023-11-25 《光伏产业链周评(11月第3周)-中美阳光之乡声明提振信心,钙钛矿板块交易活跃》——2023-11-18 《氢能产业链双周评(11月第2期)——中国能建兰州项目开启招标,内蒙古发布新能源倍增行动方案》——2023-11-18 电力设备新能源2023年12月投资策略 海外电网升级需求高景气,关注电力设备出海大趋势 超配 请务必阅读正文之后的免责声明及其项下所有内容 内容目录 锂电产业链观点与数据追踪5 锂电产业链观点5 锂电产业链数据追踪6 光伏产业链观点与数据追踪7 光伏产业链观点7 光伏产业链数据追踪8 风电产业链观点与数据追踪12 风电产业链观点12 风电产业链数据追踪12 电网产业链观点与数据追踪14 电网产业链观点14 电网产业链数据追踪14 储能产业链观点与数据追踪16 储能产业链观点16 新型储能行业数据追踪16 图表目录 图1:碳酸锂价格走势(万元/吨)6 图2:正极材料价格走势(万元/吨)6 图3:人造石墨负极价格走势(万元/吨)6 图4:隔膜价格走势(万元/吨)6 图5:电解液价格走势(万元/吨)6 图6:动力电芯价格走势(元/Wh)6 图7:硅料价格(元/kg)8 图8:硅片价格(元/片)8 图9:电池价格(元/W)8 图10:组件价格(元/W)8 图11:石英坩埚价格(元/个)9 图12:石英砂均价(元/吨)9 图13:银浆价格(元/kg)10 图14:银粉价格(元/kg)10 图15:胶膜价格(元/平)10 图16:光伏级EVA粒子价格(元/吨)10 图17:玻璃价格(元/平)10 图18:纯碱价格(元/吨)10 图19:铸造生铁价格走势(元/吨)13 图20:炼钢生铁价格走势(元/吨)13 图21:中厚板价格走势(元/吨)13 图22:废钢价格走势(元/吨)13 图23:玻纤价格走势(元/吨)13 图24:环氧树脂价格走势(元/吨)13 图25:铜价价格走势(元/吨)13 图26:铝价价格走势(元/吨)13 图27:电源工程年度投资完成额(亿元)15 图28:电源工程月度投资完成额(亿元)15 图29:电网工程年度投资完成额(亿元)15 图30:电网工程月度投资完成额(亿元)15 图31:煤电月度核准容量(MW)15 图32:煤电月度开工容量(MW)15 图33:2023年11月全国各地代理电价峰谷价差(元/kWh)16 图34:美国主要州际交易所电力加权平均价格(USD/MWh)17 图35:德国电价指数KWK-Preis(EUR/MWh)17 图36:欧洲可再生能源PPA价格指数(EUR/MWh)17 图37:北美可再生能源PPA价格指数(USD/MWh)17 图38:2023年初至今国内储能系统招标容量统计(GWh)18 图39:2023年至今国内储能系统中标均价变化(元/Wh)18 表1:主产业链量价数据8 表2:辅材及原材料价格数据9 表3:主产业链利润分配(元/W,M10,单玻)11 表4:风电产业链量价数据12 表5:电网产业链量价数据14 表6:重点公司盈利预测及估值(2023.11.27)19 锂电产业链观点与数据追踪 锂电产业链观点 新能源车:11月电动车销量环比稳步增长,供给侧优化助推需求增长。11月下旬开幕的广州车展相继推出了理想MEGA、极氪007、小鹏X9、吉利银河E8、传祺E8、智界S7等重磅车型,电动车型的持续丰富有望助推新能源车销量在12月持续向好。 电池:Q4终端需求旺季,销量环比有望持续提升。伴随电动车、消费电子旺季到来,Q4电池企业产品交付有望持续加速。但受到原材料价格下行等影响,电池企业Q4末生产相对谨慎、月度排产环比稳定或小幅下滑,部分企业或将积极进行库存控制、降低产品减值风险。 正极:Q4销量有望稳中略升。Q3头部电池企业备库对于材料采购积极,带动正极企业出货量环比显著增长。Q4电池企业面对锂盐价格下行以及2024Q1的传统淡季需求,或对于电池库存水平进行积极管理,材料端采购或相对谨慎,正极材料企业Q4出货量或将环比持平或微增。 负极:Q4销量有望环比持平或小幅提升。Q4电池企业面对锂盐价格下行以及2024Q1的传统淡季需求,或对于电池库存水平进行积极管理,材料端采购或相对谨慎。从盈利方面看,负极行业Q3单吨净利受到竞争加剧影响,盈利下降较为明显,预计Q4将维持现有行业竞争现状。 电解液:盈利继续探底。前三季度头部企业电解液业绩下滑较为明显,主要源于供给过剩叠加需求较淡、碳酸锂价格波动等因素,电解液价格及单吨盈利降幅较为明显。对于电解液行业Q4展望:预计下游电池企业销量持平或小幅提升,同时行业将进一步去除过剩产能,对行业而言电解液单吨盈利将逐步见底。 隔膜:Q4销量有望小幅提升。从三季度各大企业盈利情况看,头部企业单位盈利出现分化,部分企业采取主动降价争取市场份额策略,单位盈利下滑显著,部分企业投建新产线降低生产成本,单位盈利有所改善。Q4行业展望:量方面,整体销量有环比小幅增长,盈利方面将继续面临价格竞争考验。 锂电产业链数据追踪 图1:碳酸锂价格走势(万元/吨)图2:正极材料价格走势(万元/吨) 资料来源:鑫椤锂电,国信证券经济研究所整理资料来源:鑫椤锂电,国信证券经济研究所整理 图3:人造石墨负极价格走势(万元/吨)图4:隔膜价格走势(万元/吨) 资料来源:鑫椤锂电,国信证券经济研究所整理资料来源:鑫椤锂电,国信证券经济研究所整理 图5:电解液价格走势(万元/吨)图6:动力电芯价格走势(元/Wh) 资料来源:鑫椤锂电,国信证券经济研究所整理资料来源:鑫椤锂电,国信证券经济研究所整理 光伏产业链观点与数据追踪 光伏产业链观点 根据各主管单位、协会披露的光伏行业10月份统计数据,光伏产业需求保持快速增长,下半年需求进一步释放。根据国家能源局数据,10月国内光伏新增装机量13.6GW,同比+135%,环比-14%;1-10月累计新增光伏装机142.6GW,同比+144%。根据海关总署数据测算,10月份我国光伏组件出口规模约为19.4GW,同比+45%,环比-9%;1-10月累计出口组件约196.7GW,同比+33%。 11月光伏主产业链各环节价格持续下行。P型硅料价格由82元/Kg下跌20元/Kg 至62元/Kg;P型182硅片价格由2.55元/片(0.34元/W)下跌0.25元至2.30元/片(0.31元/W);P型182mm电池片价格由0.51元/W下跌0.06元/W至0.45元/W;P型182mm组件价格由1.11元/W下跌0.09元/W至1.02元/W。经历11月产业链价格的快速下跌,硅料采购需求回暖,成交价格逐步企稳;硅片去库初见成效,部分企业开始增产;电池片新增N型产能逐步释放,但下游需求未有显著增长,电池环节盈利承压致部分二三线产能减产或关停;组件端毛利承压有所缓解,但国内终端竞争加剧致开标价格不断走低。 我们测算当前各环节单W毛利如下:硅料4.4分/W,环比上月下降4.8分/W;硅片1.5分/W,环比上月提升1.2分/W;电池片-0.9分/W,环比上月下降2.6分/W; 组件4.5分/W,环比上月下降1.7分/W;一体化5.1分/W,环比上月下降2.9分 /W。 光伏产业链数据追踪 表1:主产业链量价数据 类型 指标 单位 23年11月底 23年10月底 月度环比 月度同比 年初数 硅料 元/kg 62.00 82.00 -24.4% -79.7% 200.00 硅片(M10) 元/片 2.30 2.55 -9.8% -68.9% 4.90 硅料 元/W 0.17 0.23 -26.1% -79.7% 0.64 硅片(M10) 元/W 0.31 0.34 -8.8% -68.9% 0.78 电池片(M10) 元/W 0.45 0.