FY24Q3点评及业绩说明会纪要:24Q3减值等影响业绩,Q4收入盈利指引高于预期

AI智能总结

AI智能总结

事项: 2024年11月1日英特尔发布2024年Q3季度报告,并召开业绩说明会。公司2024Q3季度报告时间截至2024年9月28日。 评论: 1.业绩概览:2024Q3实现总收入132.84亿美元(QOQ+3.51%,YOY-6.17%),高于指引中间值130亿美元及分析师预期130.2亿美元;2024Q3调整后毛利率为18.0%(QOQ-20.7pct,YOY-27.8pct),低于指引中间值及分析师预期38.0%;Non-GAAP净利润亏损19.76亿美元(YOY-213.63%),主要系重组及品牌设备减值所致。 2.费用情况:2024Q3公司重组费用28亿美元,其中5.28亿美元为非现金费用,其余22亿美元将在未来以现金形式结算。2024Q3公司减值费用159亿美元,其中31亿美元为非现金减值和资产加速折旧;29亿美元为商誉和收购的无形资产减值;99亿美元与建立美国递延税项资产的估值准备金有关。 3.营收划分:(1)英特尔产品2024Q3总收入121.9亿美元,同比下降1.64%。 其中客户计算(CCG)实现营收73.3亿美元,同比下降6.83%;数据中心和人工智能(DCAI)实现营收33.49亿美元,同比增长8.88%;网络和边缘域(NEX)实现营收15.11亿美元,同比增长4.21%。(2)英特尔代工服务2024Q3总收入43.52亿美元,同比下降8.03%。(3)其他业务2024Q3总收入10.39亿美元,同比下降28.44%。其中Altera实现营收4.12亿美元,同比下降43.95%; Mobileye实现营收4.85亿美元,同比下降8.49%;其他实现营收1.42亿美元,同比下降24.06%。 4.英特尔产品:(1)CCG:公司将继续引领AI PC领域,预计到2025年底AI PC出货量将超过1亿台。(2)DCAI:公司推出了Intel® Xeon®和Intel®Gaudi® 3 AI加速器,性能相较前代产品大为提高。公司将与IBM展开全球合作,在IBM Cloud上部署英特尔Gaudi 3 AI加速器。(3)NEX:公司与KDDI取得一项重大设计进展,KDDI宣布选择三星vRAN 3.0解决方案,该解决方案采用带有英特尔vRAN Boost的第四代Intel® Xeon®可扩展处理器。 5.英特尔代工:(1)Intel 18A将完成历史性的设计和工艺创新,公司预计首款产品Panther Lake将于2025年下半年发布。(2)公司和AWS正在敲定一项为期多年、价值数十亿美元的合作承诺,包括在Intel 3上为AWS推出新的定制Xeon 6芯片,以及在Intel 18A上为AWS推出新的AI结构芯片。(3)根据《芯片与科学法案》,公司将获得高达30亿美元的直接资金用于“Secure Enclave”计划。(4)公司计划将英特尔代工厂设立为独立子公司。 6.公司业绩指引:公司预计24Q4营收区间为133~143亿美元(中值138亿美元,QOQ+3.88%,YOY-10.39%),指引中值略高于分析师预期136.3亿美元;公司预计24Q4调整后毛利率为39.5%(QOQ+21.5pct,YOY-9.3pct),分析师预期为38.7%; 公司预计24Q4调整后摊薄每股收益为0.12美元(QOQ+126.09%,YOY-77.78%),分析师预期为0.06美元。 风险提示: 产品销量不及预期,成本削减计划效果不及预期,Intel 18A技术进展不及预期,AI发展不及预期,技术变革风险。 一、英特尔2024年三季度经营情况 (一)总体营收情况 2024Q3公司实现总收入132.84亿美元(QOQ+3.51%,YOY-6.17%),高于指引中间值(中值为130亿美元),环比增长主要得益于英特尔产品业务取得重大进展,其中DCAI与NEX板块均实现环比增长。2024Q3公司调整后毛利率为18.0%(QOQ-20.7pct,YOY-27.8pct),低于指引中间值(中值为38.0%),主要系非现金减值及资产加速折旧产生的31亿美元费用导致销售成本高于预期,该部分费用主要与Intel 7工艺节点制造设备的折旧有关。Non-GAAP净利润亏损19.76亿美元(YOY-213.63%),系重组及品牌设备减值所致。 图表1英特尔24Q3业绩情况 (二)费用情况 1、重组费用 2024Q3公司的100亿美元成本削减计划取得了重大进展。该计划旨在提高运营效率,促进盈利增长。相关举措包括公司结构和运营调整、减少营运费用和资本支出、裁员。由于上述举措,公司在24Q3确认了28亿美元的重组费用,其中5.28亿美元为非现金费用,其余22亿美元将在未来以现金形式结算。 2、减值费用 2024Q3公司确认了159亿美元的减值费用,主要包括: ①31亿美元:基本全部计入销售成本,其中绝大部分与Intel 7工艺节点的制造资产加速折旧有关。 ②29亿美元:与Mobileye等报告单位商誉减值和收购的无形资产减值有关。 ③99亿美元:与针对美国递延所得税资产设立估值备抵有关。 二、营收划分 (一)英特尔产品 1、营收情况 英特尔产品2024Q3总收入121.9亿美元(QOQ+3.31%,YOY-1.64%),营业利润33.37亿美元(QOQ+14.59%,YOY+2.02%),其中: ①客户计算(CCG)24Q3实现营收73.3亿美元(QOQ-1.08%,YOY-6.83%);营业利润27.22亿美元(QOQ+9.01%,YOY-2.09%);营业净利率37.1%(QOQ+3.4pct,YOY+1.8pct)。 ②数据中心和人工智能(DCAI)24Q3实现营收33.49亿美元(QOQ+9.98%,YOY+8.88%); 营业利润3.47亿美元(QOQ+25.72%,YOY-11.25%);营业利润率10.4%(QOQ+1.3pct,YOY-2.3pct)。 ③网络和边缘域(NEX)24Q3实现营收15.11亿美元(QOQ+12.43%,YOY+4.21%); 营业利润2.68亿美元(QOQ+92.81%,YOY+168%);营业利润率17.7%(QOQ+7.4pct,YOY+10.8pct)。 图表2英特尔产品业务板块24Q3营收情况 2、业务亮点 公司宣布与AMD共同成立x86生态系统顾问小组,汇集整个行业的领导者,共同塑造x86的未来。生态系统顾问小组致力于简化软件开发,确保不同供应商之间的互操作性和界面一致性,并为开发人员提供标准的架构工具和说明。博通、戴尔、谷歌、HPE、惠普、联想、Meta、微软、甲骨文、红帽现已签约成为创始成员。 ①CCG:公司将继续引领AI PC领域,预计到2025年底AI PC出货量将超过1亿台。24 年9月,公司推出了代号为Lunar Lake的Intel® Core™Ultra 200V系列处理器,该处理 器的电池续航时间更长,性能、图形和AI性能均有所提升。10月,公司推出了代号为 Arrow Lake的全新Intel® Core™Ultra 200S处理器,该处理器将把AI PC功能扩展到桌 面平台。 ②DCAI:公司推出了Intel® Xeon®,通过增加核心数量、内存带宽和嵌入式AI加速,将上一代产品的性能提高了一倍。英特尔还推出了Intel® Gaudi® 3 AI加速器,与上一代产品相比,其网络带宽提高了两倍,内存带宽提高了1.5倍,从而提高了大语言模型的效率,公司预计Gaudi 3将在24Q4推出并开始量产。IBM和公司宣布开展全球合作,在IBM Cloud上部署英特尔Gaudi 3 AI加速器作为服务,旨在帮助以更具成本效益的方式扩展企业AI。 ③NEX:24年10月,公司与电信公司KDDI取得了一项重大设计进展,KDDI宣布选择三星的vRAN 3.0解决方案,该解决方案采用带有英特尔vRAN Boost的第四代Intel®Xeon®可扩展处理器。 (二)英特尔代工 1、营收情况 英特尔代工服务2024Q3总收入43.52亿美元(QOQ+0.74%,YOY-8.03%);营业亏损58.44亿美元(QOQ-106.5%,YOY-315.35%);营业利润率-134.3%(QOQ-68.8pct,YOY-104.6pct),出现营业亏损主要系31亿美元减值费用造成的负面影响。随着成本结构调整及重组措施带来的降本增效,公司预计25年该业务板块的营业亏损将大幅减少。 图表3英特尔代工服务业务板块24Q3营收情况 2、业务亮点 ①根据5N4Y战略,Intel 18A将完成设计与工艺创新,公司预计首款产品Panther Lake将在2025H2推出。 ②公司和AWS正在敲定一项为期多年、价值数十亿美元的合作承诺,包括在Intel 3上为AWS推出新的定制Xeon 6芯片,以及在Intel 18A上为AWS推出新的AI结构芯片。 ③美国政府宣布,根据《芯片与科学法案》公司将获得高达30亿美元的直接资金用于“Secure Enclave”计划。 ④公司计划将英特尔代工厂设立为独立子公司,以优化英特尔代工厂和英特尔产品的资本结构。 (三)其他业务 其他业务2024Q3总收入10.39亿美元(QOQ+7.33%,YOY-28.44%),其中: ①Altera在24Q3实现营收4.12亿美元(QOQ+14.13%,YOY-43.95%);营业利润0.09亿美元(QOQ+136%,YOY-96.58%);营业利润率2.2%(QOQ+9.1pct,YOY-33.6pct)。 ②Mobileye在24Q3实现营收4.85亿美元(QOQ+10.23%,YOY-8.49%);营业利润0.78亿美元(QOQ+8.33%,YOY-54.12%);营业利润率16.1%(QOQ-0.3pct,YOY-16pct)。 24Q3营收同比下滑的原因系对中国的出货量减少了50%以上。 ③其他实现营收1.42亿美元(QOQ-14.97%,YOY-24.06%)。 图表4英特尔Altera业务板块24Q3营收情况 图表5英特尔Mobileye业务板块24Q3营收情况 三、英特尔2024Q4业绩指引 公司预计24Q4营收区间为133~143亿美元(中值QOQ+3.88%,中值YOY-10.39%),24Q4调整后毛利率中间值为39.5%(QOQ+21.5pct,YOY-9.3pct),24Q4调整后摊薄每股收益中间值为0.12美元(QOQ+126.09%,YOY-77.78%)。 图表6英特尔2024Q4业绩指引 四、电话会议内容翻译 (一)陈述环节 Patrick P. Gelsinger,首席执行官 公司2024年第三季度收入高于预期中值,成本削减计划也取得了重大进展。尽管如此,公司先前在2024Q2电话会议上提到的费用对第三季度的盈利能力产生了负面影响。 成本削减计划:首先,公司在24Q3完成了绝大部分裁员行动,并有望在年底前裁员15%以上。其次,与今年年初的计划相比,公司的资本支出减少了20%以上。此外,公司团队正专注于提高晶圆厂的生产力,使公司能够以更少的投入生产出更多产品。第三,公司已开始精简部分产品组合,以提高效率并创造价值。作为产品组合精简的一部分,公司将把边缘业务转移到CCG板块,并将NEX板块的重点放在网络和电信领域。公司还将把软件业务整合到核心业务部门中,以开发更多集成解决方案。 公司在24Q3采取的成本削减行动将对实现2025年的财务承诺大有裨益。具体来说,公司计划在2025年将非产品销售成本降低10亿美元,将运营支出降低至175亿美元,并将总资本支出和净资本支出分别提高至200亿~230亿美元和120亿~140亿美元,公司预计明年调整后的自由现金流将为正值。 英特尔产品业务板块:公司将继续专注于核心x86特许经营权,并采取措施进一步提升x86特许经营权的价值,提高定制化、兼容

你可能感兴趣

电子:SK海力士FY24Q3业绩点评及业绩说明会纪要-24Q3营收创新高,AI推动盈利能力持续改善

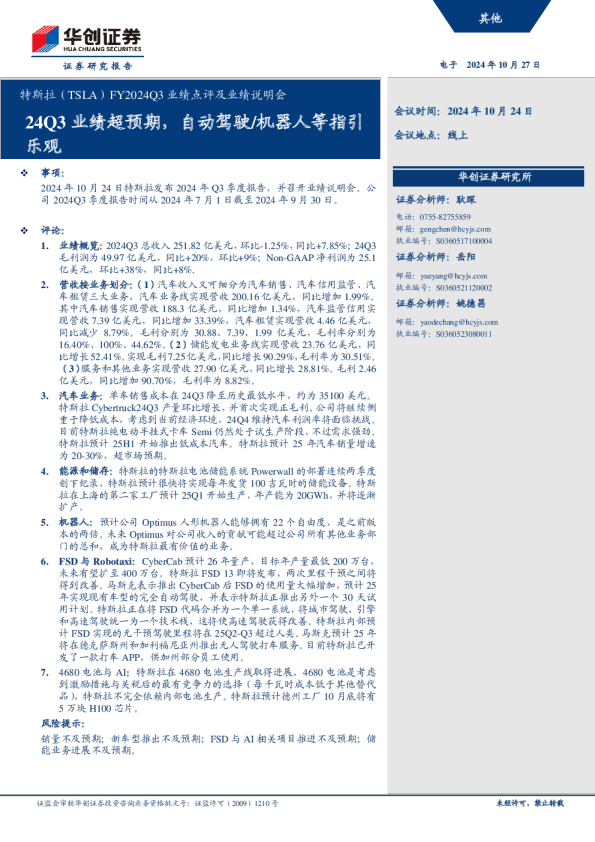

FY2024Q3业绩点评及业绩说明会:24Q3业绩超预期,自动驾驶/机器人等指引乐观

FY25Q2业绩点评及业绩说明会纪要:当季营收及指引再超预期,GB200预计Q4财季开始出货

安道拓(ADNT)FY24Q3业绩点评及业绩说明会纪要:EMEA地区盈利承压,亚太区较稳健