医疗器械板块2024H1总结:低耗板块表现亮眼,看好下半年院内诊疗边际改善+设备更新陆续落地

AI智能总结

AI智能总结

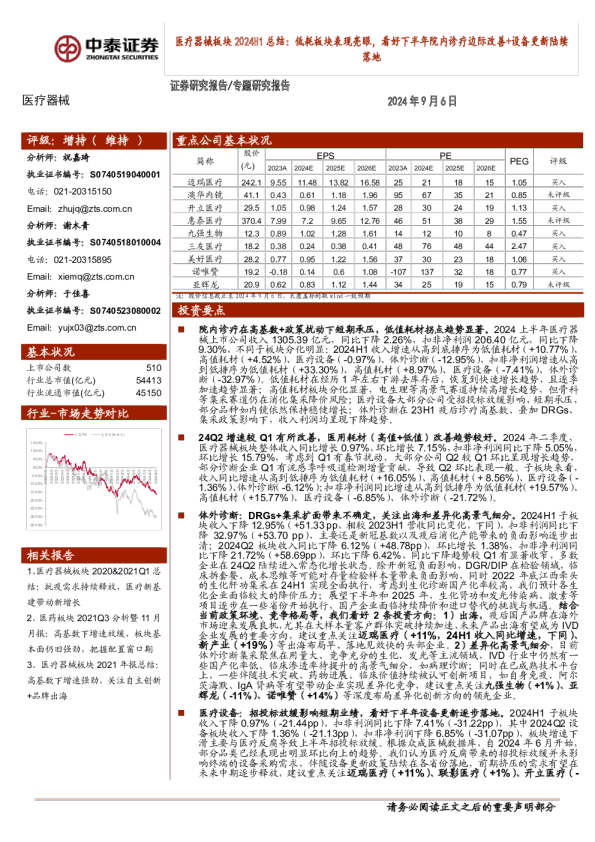

院内诊疗在高基数+政策扰动下短期承压,低值耗材拐点趋势显著。2024上半年医疗器械上市公司收入1305.39亿元,同比下降2.26%,扣非净利润206.40亿元,同比下降9.30%,不同子板块分化明显:2024H1收入增速从高到底排序为低值耗材(+10.77%)、高值耗材(+4.52%)、医疗设备(-0.97%)、体外诊断(-12.95%),扣非净利润增速从高到低排序为低值耗材(+33.30%)、高值耗材(+8.97%)、医疗设备(-7.41%)、体外诊断(-32.97%)。低值耗材在经历1年左右下游去库存后,恢复到快速增长趋势,且逐季加速趋势显著;高值耗材板块分化显著,电生理等高景气赛道持续高增长趋势,但骨科等集采赛道仍在消化集采降价风险;医疗设备大部分公司受招投标放缓影响,短期承压,部分品种如内镜依然保持稳健增长;体外诊断在23H1疫后诊疗高基数、叠加DRGs、集采政策影响下,收入利润均呈现下降趋势。 24Q2增速较Q1有所改善,医用耗材(高值+低值)改善趋势较好。2024年二季度,医疗器械板块整体收入同比增长0.97%,环比增长7.15%,扣非净利润同比下降5.05%,环比增长15.79%,考虑到Q1有春节扰动,大部分公司Q2较Q1环比呈现增长趋势,部分诊断企业Q1有流感季呼吸道检测增量贡献,导致Q2环比表现一般。子板块来看,收入同比增速从高到低排序为低值耗材(+16.05%)、高值耗材(+ 8.56%)、医疗设备(-1.36%)、体外诊断(-6.12%);扣非净利润同比增速从高到低排序为低值耗材(+19.57%)、高值耗材(+15.77%)、医疗设备(-6.85%)、体外诊断(-21.72%)。 体外诊断:DRGs+集采扩面带来不确定,关注出海和差异化高景气细分。2024H1子板块收入下降12.95%(+51.33 pp,相较2023H1营收同比变化,下同),扣非利润同比下降32.97%(+53.70 pp),主要还是新冠基数以及疫后消化产能带来的负面影响逐步出清;2024Q2板块收入同比下降6.12%(+48.78pp),环比增长1.38%,扣非净利润同比下降21.72%(+58.69pp),环比下降6.42%,同比下降趋势较Q1有显著收窄,多数企业在24Q2陆续进入常态化增长状态。除开新冠负面影响,DGR/DIP在检验领域,临床拆套餐、成本思维等可能对存量检验样本量带来负面影响,同时2022年底江西牵头的生化肝功集采在24H1实现全面执行,考虑到生化诊断国产化率较高,我们预计各生化企业面临较大的降价压力;展望下半年和2025年,生化肾功和发光传染病、激素等项目逐步在一些省份开始执行,国产企业面临持续降价和进口替代的挑战与机遇。结合当前政策环境、竞争格局等,我们看好2条投资方向:1)出海,疫后国产品牌在海外市场迎来发展良机,尤其在大样本量客户群体突破持续加速,未来产品出海有望成为IVD企业发展的重要方向,建议重点关注迈瑞医疗(+11%,24H1收入同比增速,下同)、新产业(+19%)等出海布局早、落地见效快的头部企业。2)差异化高景气细分,目前体外诊断集采聚焦在用量大、竞争充分的生化、发光等主流领域,IVD行业中仍然有一些国产化率低、临床渗透率待提升的高景气细分,如病理诊断;同时在已成熟技术平台上,一些伴随技术突破、药物进展、临床价值持续被认可创新项目,如自身免疫、阿尔茨海默、IgA肾病等有望带动企业实现差异化竞争,建议重点关注九强生物(+1%)、亚辉龙(-11%)、诺唯赞(+14%)等深度布局差异化创新方向的领先企业。 医疗设备:招投标放缓影响短期业绩,看好下半年设备更新逐步落地。2024H1子板块收入下降0.97%(-21.44pp),扣非利润同比下降7.41%(-31.22pp),其中2024Q2设备板块收入下降1.36%(-21.13pp),扣非净利润下降6.85%(-31.07pp),板块增速下滑主要与医疗反腐导致上半年招投标放缓。根据众成医械数据库,自2024年6月开始,部分品类已经表现出明显环比向上的趋势。我们认为医疗反腐带来的招投标放缓并未影响终端的设备采购需求,伴随设备更新政策陆续在各省份落地,前期挤压的需求有望在未来中期逐步释放,建议重点关注迈瑞医疗(+11%)、联影医疗(+1%)、开立医疗(-3%)、澳华内镜(+22%)等头部企业。 高值耗材:把握集采落地底部机会,持续看好创新品种。2024上半年子板块收入增长4.52%(+8.93pp),扣非利润同比增长8.97%(+21.08 pp);2024Q2板块收入增长8.56%(+20.04pp),扣非利润增长15.77%(+ 34.66pp),在23H1疫后诊疗高基数下依然保持快速增长趋势。“应采尽采”趋势下,目前大部分高值耗材已陆续纳入国家或地方集采范围,降价压力持续释放,相关品种国产中标份额提升显著,未来有望保持快速增长,一方面建议重点关注集采即将出清的骨科龙头,如三友医疗(-25%)、春立医疗(-30%)等,同时看好电生理领域持续进口替代,包括微电生理(+40%)、惠泰医疗(+27%)等。 低值耗材:拐点已现,看好海外OEM/ODM模式持续放量。2024上半年低值耗材子板块收入增长10.77%(+19.93 pp),扣非净利润增长33.30% (+66.70 pp),其中24Q2板块收入增长16.05%(+23.63pp),扣非净利润增长19.57%(+44.12%),业绩增长显著,一方面是部分以OEM/ODM为主要商业模式的企业在经历1年左右下游客户去库存的负面影响后,于2024Q1陆续恢复增长趋势;另一方面部分防护产品为主(如防护手套)的企业,在经历疫后产能过剩和价格持续触底后,进入量价齐升状态,驱动业绩的持续向好。上半年国内终端诊疗在高基数叠加反腐等政策影响,恢复进度可能略慢于海外,我们预计下半年国内政策趋缓以及基数变低下,低耗板块有望进一步加速。考虑到防护手套集中度持续提升,价格有望持续保持上升趋势,我们看好英科医疗(+37%)、中红医疗(+15%)等头部企业;同时国内OEM/ODM为主的企业不断进入外资龙头供应链体系,有望带来中期持续高成长,建议重点关注美好医疗(-6%)、维力医疗(+4%)等。 投资建议:国内医疗器械行业依然处于快速发展阶段,短期在诊疗高基数和政策扰动下整体行业略有承压,但我们依然看好创新驱动下的进口替代以及全球化发展,下半年伴随诊疗基数下降,反腐、招投标等负面边际改善,院内诊疗有望趋势向好,同时上半年表现较好的低耗板块在下半年有望延续快速增长趋势,板块估值有望逐渐修复。我们一方面持续看好在政策扶持以及技术驱动下,竞争力不断提升,加速进口替代,有望持续快速放量的国产创新品牌,包括迈瑞医疗、澳华内镜、开立医疗、惠泰医疗等;另一方面我们建议结合政策进展、行业供需格局、公司经营节奏等,积极布局差异化细分龙头或者有边际向好变化的优质标的,包括九强生物、三友医疗、美好医疗、诺唯赞、亚辉龙等。 风险提示:产品市场推广不达预期风险;研究报告使用的公开资料可能存在信息滞后或新不及时的风险;行业数据进行一定筛选和划分,存在与行业实际情况偏差风险等。 高基数+政策扰动下表现稳健,低耗业务率先迎来拐点 我们统计了A股医疗器械板块上市公司的2024半年报情况,按照主营业务比重进行划分,将板块分为医疗设备、高值耗材、低值耗材、体外诊断4个细分子板块,剔除ST、数据异常及季度间数据不连贯企业后,总计121家上市公司。 院内诊疗在高基数+政策扰动下短期承压,低值耗材拐点趋势显著。2024上半年医疗器械上市公司收入1305.39亿元,同比下降2.26%,扣非净利润206.40亿元,同比下降9.30%,不同子板块分化明显:2024上半年收入增速从高到底排序为低值耗材(+10.77%)、高值耗材(+4.52%)、医疗设备(-0.97%)、体外诊断(-12.95%),扣非增速从高到低排序为低值耗材(+33.30%)、高值耗材(+8.97%)、医疗设备(-7.41%)、体外诊断(-32.97%)。低值耗材在经历1年左右下游去库存后,恢复到快速增长趋势,且逐季加速趋势显著;高值耗材板块分化显著,电生理等高景气赛道持续高增长趋势,但骨科等集采赛道仍在消化集采降价风险; 医疗设备大部分公司受招投标放缓影响,短期承压,部分品种如内镜依然保持稳健增长;体外诊断在23H1疫后诊疗高基数、叠加DRGs、集采政策影响下,收入利润均呈现下降趋势。 图表1:医疗器械2024H1营收和扣非净利润增速情况 医疗设备营收/扣非净利润在医疗器械中占比最高,影响器械整体增长。 从2024H1各细分板块结构来看,医疗设备收入占比43%,扣非净利润占比54%,2024H1院内设备招投标放缓,对医疗器械板块整体增长有较大影响,考虑从2024H2开始,设备更新政策有望逐步落地,医疗器械板块增长有望趋势向上。 图表2:医疗器械收入构成(2024H1,亿元) 图表3:医疗器械利润构成(2024H1,亿元) 24Q2增速较Q1有所改善,医用耗材(高值+低值)改善趋势较好。2024年二季度,医疗器械板块整体收入同比增长0.97%,环比增长7.15%,扣非净利润同比下降5.05%,环比增长15.79%,考虑到Q1有春节扰动,大部分细分Q2较Q1环比呈现增长趋势,部分诊断企业Q1有流感季呼吸道检测增量贡献,导致Q2环比表现一般。子板块来看,收入同比增速从高到低排序为低值耗材(+16.05%)、高值耗材(+8.56%)、医疗设备(-1.36%)、体外诊断(-6.12%);扣非净利润同比增速从高到低排序为低值耗材(+19.57%)、高值耗材(+15.77%)、医疗设备(-6.85%)、体外诊断(-21.72%)。 图表4:医疗器械营收和扣非净利润24Q2环比变化(百万元) 图表5:医疗器械营业收入分季度同比增长表 图表6:医疗器械营业收入分季度同比增长图 图表7:医疗器械扣非归母净利润分季度同比增长表 图表8:医疗器械扣非归母净利润分季度同比增长图 汇兑收益下降带来财务费用普遍提升,带动整体费用率升高。2024上半年医疗器械板块整体期间费用率30.78%(+1.06pp),其中销售费用率14.77%(-0.47pp),管理费用率7.72%(+0.33pp),研发费用率9.27%(+0.20pp),财务费用率-0.98%(+1.00pp),板块整体费用率有所提升,主要还是汇兑损益对财务费用的影响。2024年二季度,医疗器械板块期间费用率30.56%(+1.77pp),其中销售费用率14.87%(-0.84pp),管理费用率7.65%(+0.11pp),研发费用率9.15%(-0.35pp),财务费用率-1.11%(+2.86pp),伴随诊断、低耗板块出口业务持续回暖,汇兑收益下降持续对整体费用产生影响。 图表9:医疗器械板块2024H1以及24Q2期间费用率情况 图表10:2024H1医疗器械分板块期间费用率变化 图表11:24Q2医疗器械分板块期间费用率变化 新冠出清+诊断集采影响整体盈利能力。2024上半年医疗器械板块毛利率50.42%(-0.77pp),净利率16.13%(-1.68pp),其中体外诊断板块因新冠业务骤减影响成本摊销,以及生化肝功项目集采全面执行,毛利率下降相对明显,2024上半年毛利率51.95%(-2.64pp),净利率12.78%(-5.32pp);随着带量采购规则的逐步完善、库存消化逐步出清,高值耗材、低值耗材等板块利润水平有所回升。2024H1设备板块毛利率52.60%(+0.23pp),净利率21.18%(-1.45pp),盈利能力短期承压。 图表12:医疗器械板块2024H1以及24Q2毛利率、净利率情况 资产负债率略有上升,周转能力相对稳定。2024上半年医疗器械板块资产负债率为26.21%(+0.84pp),应收账款周转率1.67次(-0.03次),存货周转率1.09次(-0.01次);2024