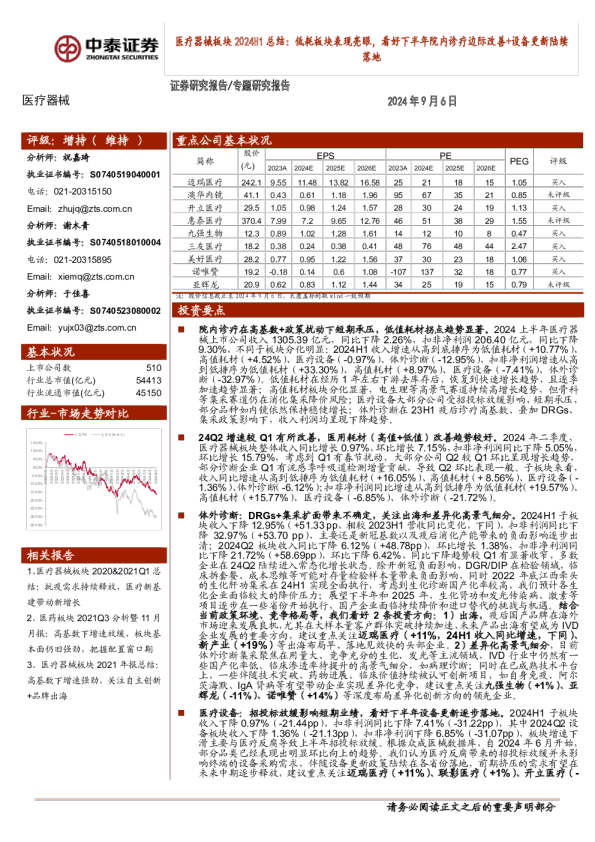

医药祝嘉琦:医疗器械板块2024H1总结:低耗板块表现亮眼,看好下半年院内诊疗边际改善+设备更新陆续落地

【中泰研究丨晨会聚焦】医药祝嘉琦:医疗器械板块2024H1总结低耗板块表现亮眼,看好下半年院内诊疗边际改善设备更新陆续落地 证券研究报告2024年9月09日 今日预览 今日重点 分析师:戴志锋 执业证书编号:S0740517030004电话: Email: 晨报内容回顾: 欢迎关注中泰研究所订阅号 【固收】肖雨:日本启示录:低利率时代的货币政策 【政策】杨畅:出口退税的节奏、规模与体量当前经济与政策思考 【医药】祝嘉琦:医疗器械板块2024H1总结低耗板块表现亮眼,看好下半年院内诊疗边际改善设备更新陆续落地 今日重点 【固收】肖雨:日本启示录:低利率时代的货币政策肖雨中泰固收行业负责人 S0740520110001 1990年代地产泡沫破灭后,日本开启“失去的三十年”。日本的衰落也许不能避免,但这一过程中日本经济的转型、政策应对、金融市场表现,以及机构和居民资产配置行为,值得我们研究。本文作为日本启示录的第一篇,分析1990年代泡沫经济破灭后日本货币政策、利率体系的变化过程,为投资者提供参考。 央行货币政策框架由政策目标、政策工具和传导机制构成。在1990年代中期后,日本基本完成了利率市场化改革,建立了从政策利率银行间市场利率债券利率贷款利率的传导机制。1990年代后,日本货币政策呈现三个长期趋势:一是调控上从数量型调控过渡到价格型调控;二是长期保持宽松取向;三是货币政策调控逐渐精细化,不断创设新的货币政策工具以满足流动性投放需求。 这反映了日本在1990年代地产泡沫破灭后面临的三大难题:一是经济增长乏力;二是金融市场动荡;三是不良资产的累积与处置。经济增长乏力,甚至陷入通缩环境后,需要宽松的货币政策刺激。1990年代初期的金融市场动荡,货币政策易松难紧。在不良资产处置完成之前,收紧货币政策会恶化企业资产负债表,甚至扩大不良资产范围。综合来说,这三大难题的解决都需要宽松的货币环境,以及精细化而又发达的金融市场。 在这一过程中,政策利率与市场体系也随之变化。可分为政策利率、存贷款利率和国债利率三个维度。 政策利率体系的演进方向为:常规货币政策(降息)到零利率,再到QE,再到负利率。 在这一过程中,政策利率也从常规货币政策的贴现率,到短期市场利率,再到银行超额准备金的利率(负利率)。政策利率变化的分水岭是零利率,零利率以上本质上还是常规货币政策,零利率以下开启非常规货币政策。 与之相应的,政策操作目标则从无抵押隔夜拆借利率(短期市场利率)、再到QE时期的货币供应量,再到负利率时期对银行超额准备金余额的惩罚性税率。QE、负利率以及YCC,均是日本央行的创新性尝试。 市场利率主要包括存贷款利率和国债利率,在长期中枢下行的前提下,有一些节奏特征。 存贷款利率均有隐含下限,存款利率似乎对经济复苏更为敏感。在利率上行期,存款利率上行均领先于贷款利率和政策利率。可能原因在于顺周期时,中小银行率先提高存款利率以吸收存款。长期看,净息差收窄趋势不可逆,这不利于银行不良资产处置。贷款利率的下限接近07,存款利率下限约为005,银行净息差甚至低于06。 国债利率呈现“牛长熊短”的特征,10Y国债利率甚至可以压低至0。历史上,10Y国债利率快速上行的驱动因素为货币紧缩、财政刺激、国债供给增加和经济阶段性回暖。在2012年大幅购买国债的QQE政策推出之前,尽管短端利率在0附近,但由于期限利差的存在,10Y国债利率的下限接近1。而QQE和负利率甚至可以将10Y国债利率压低至0。 风险提示:信息更新不及时,政策理解不到位,海外经济波动超预期等。 摘要选自中泰证券研究所研究报告:《日本启示录:低利率时代的货币政策》发布时间:2024年9月8日 【政策】杨畅:出口退税的节奏、规模与体量当前经济与政策思考杨畅中泰政策首席 S074051909000 出口退税的节奏、规模与体量 第一,出口退税机制是符合WTO贸易要求的国际惯例,实际包括“出口环节退税与进口环节征税”,上述机制有效避免了重复课税,实现了商品的公平竞争。 第二,在出口环节调降出口退税率,看似减轻了短期财税压力,但有可能降低商品在进口国家市场的竞争力,并在中期间接影响财政收入,还可能影响就业。 第三,从规模看,截至2024年前7个月累计退税12824亿元,已经超过往年同期的表现;从节奏看,退税进度要快于上年;从体量看,与税收收入的比值阶段走高,与出口金额的比值呈现“N”型波动。 高频数据:生产低位波动,水泥边际走暖,住宅成交走弱,土地出让回升,消费结构分化,出口落中分化,进口运价续升 风险提示事件:国内与海外政策变动风险;国内与海外经济波动超预期风险;国际经济贸易摩擦风险 摘要选自中泰证券研究所研究报告:《出口退税的节奏、规模与体量当前经济与政策思考》发布时间:2024年9月9日 【医药】祝嘉琦:医疗器械板块2024H1总结低耗板块表现亮眼,看好下半年院内诊疗边际改善设备更新陆续落地 祝嘉琦中泰医药首席 S0740519040001 院内诊疗在高基数政策扰动下短期承压,低值耗材拐点趋势显著。2024上半年医疗器械上市公司收入130539亿元,同比下降226,扣非净利润20640亿元,同比下降930,不同子板块分化明显:2024H1收入增速从高到底排序为低值耗材(1077)、高值耗材(452)、医疗设备 (097)、体外诊断(1295),扣非净利润增速从高到低排序为低值耗材(3330)、高值耗材(897)、医疗设备(741)、体外诊断(3297)。低值耗材在经历1年左右下游去库存后,恢复到快速增长趋势,且逐季加速趋势显著;高值耗材板块分化显著,电生理等高景气赛道持续高增长趋势,但骨科等集采赛道仍在消化集采降价风险;医疗设备大部分公司受招投标放缓影响,短期承压,部分品种如内镜依然保持稳健增长;体外诊断在23H1疫后诊疗高基数、叠加DRGs、集采政策影响下,收入利润均呈现下降趋势。 24Q2增速较Q1有所改善,医用耗材(高值低值)改善趋势较好。2024年二季度,医疗器械板块整体收入同比增长097,环比增长715,扣非净利润同比下降505,环比增长1579,考虑到Q1有春节扰动,大部分公司Q2较Q1环比呈现增长趋势,部分诊断企业Q1有流感季呼吸道检测增量贡献,导致Q2环比表现一般。子板块来看,收入同比增速从高到低排序为低值耗材 (1605)、高值耗材(856)、医疗设备(136)、体外诊断(612);扣非净利润同比增速从高到低排序为低值耗材(1957)、高值耗材(1577)、医疗设备(685)、体外诊断(2172)。 体外诊断:DRGs集采扩面带来不确定,关注出海和差异化高景气细分。2024H1子板块收入下降1295(5133pp,相较2023H1营收同比变化,下同),扣非利润同比下降3297(5370pp),主要还是新冠基数以及疫后消化产能带来的负面影响逐步出清;2024Q2板块收入同比下降612 (4878pp),环比增长138,扣非净利润同比下降2172(5869pp),环比下降642,同比下降趋势较Q1有显著收窄,多数企业在24Q2陆续进入常态化增长状态。除开新冠负面影响,DGRDIP在检验领域,临床拆套餐、成本思维等可能对存量检验样本量带来负面影响,同时2022年底江西牵头的生化肝功集采在24H1实现全面执行,考虑到生化诊断国产化率较高,我们预计各生化企业面临较大的降价压力;展望下半年和2025年,生化肾功和发光传染病、激素等项目逐步在一些省份开始执行,国产企业面临持续降价和进口替代的挑战与机遇。结合当前政策环境、竞争格局等,我们看好2条投资方向:1)出海,疫后国产品牌在海外市场迎来发展良机,尤其在大样本量客户群体突破持续加速,未来产品出海有望成为IVD企业发展的重要方向,建议重点关注迈瑞医疗(11,24H1收入同比增速,下同)、新产业(19)等出海布局早、落地见效快的头部企业。2)差异化高景气细分,目前体外诊断集采聚焦在用量大、竞争充分的生化、发光等主流领域,IVD行业中仍然有一些国产化率低、临床渗透率待提升的高景气细分,如病理诊断;同时 在已成熟技术平台上,一些伴随技术突破、药物进展、临床价值持续被认可创新项目,如自身免疫、阿尔茨海默、IgA肾病等有望带动企业实现差异化竞争,建议重点关注九强生物(1)、亚辉龙 (11)、诺唯赞(14)等深度布局差异化创新方向的领先企业。 医疗设备:招投标放缓影响短期业绩,看好下半年设备更新逐步落地。2024H1子板块收入下降 097(2144pp),扣非利润同比下降741(3122pp),其中2024Q2设备板块收入下降136 (2113pp),扣非净利润下降685(3107pp),板块增速下滑主要与医疗反腐导致上半年招投标放缓。根据众成医械数据库,自2024年6月开始,部分品类已经表现出明显环比向上的趋势。我们认为医疗反腐带来的招投标放缓并未影响终端的设备采购需求,伴随设备更新政策陆续在各省份落地,前期挤压的需求有望在未来中期逐步释放,建议重点关注迈瑞医疗(11)、联影医疗 (1)、开立医疗(3)、澳华内镜(22)等头部企业。 高值耗材:把握集采落地底部机会,持续看好创新品种。2024上半年子板块收入增长452 (893pp),扣非利润同比增长897(2108pp);2024Q2板块收入增长856(2004pp),扣非利润增长1577(3466pp),在23H1疫后诊疗高基数下依然保持快速增长趋势。“应采尽采”趋势下,目前大部分高值耗材已陆续纳入国家或地方集采范围,降价压力持续释放,相关品种国产中标份额提升显著,未来有望保持快速增长,一方面建议重点关注集采即将出清的骨科龙头,如三友医疗(25)、春立医疗(30)等,同时看好电生理领域持续进口替代,包括微电生理 (40)、惠泰医疗(27)等。 低值耗材:拐点已现,看好海外OEMODM模式持续放量。2024上半年低值耗材子板块收入增长 1077(1993pp),扣非净利润增长33306670pp,其中24Q2板块收入增长1605 (2363pp),扣非净利润增长1957(4412),业绩增长显著,一方面是部分以OEMODM为主要商业模式的企业在经历1年左右下游客户去库存的负面影响后,于2024Q1陆续恢复增长趋势;另一方面部分防护产品为主(如防护手套)的企业,在经历疫后产能过剩和价格持续触底后,进入量价齐升状态,驱动业绩的持续向好。上半年国内终端诊疗在高基数叠加反腐等政策影响,恢复进度可能略慢于海外,我们预计下半年国内政策趋缓以及基数变低下,低耗板块有望进一步加速。考虑到防护手套集中度持续提升,价格有望持续保持上升趋势,我们看好英科医疗(37)、中红医疗(15)等头部企业;同时国内OEMODM为主的企业不断进入外资龙头供应链体系,有望带来中期持续高成长,建议重点关注美好医疗(6)、维力医疗(4)等。 投资建议:国内医疗器械行业依然处于快速发展阶段,短期在诊疗高基数和政策扰动下整体行业略有承压,但我们依然看好创新驱动下的进口替代以及全球化发展,下半年伴随诊疗基数下降,反腐、招投标等负面边际改善,院内诊疗有望趋势向好,同时上半年表现较好的低耗板块在下半年有望延续快速增长趋势,板块估值有望逐渐修复。 风险提示:产品市场推广不达预期风险;研究报告使用的公开资料可能存在信息滞后或新不及时的风险;行业数据进行一定筛选和划分,存在与行业实际情况偏差风险等。 摘要选自中泰证券研究所研究报告:《医疗器械板块2024H1总结低耗板块表现亮眼,看好下半年院内诊疗边际改善设备更新陆续落地》 发布时间:2024年9月8日 重要声明: 中泰证券股份有限公司(以下简称“本公司”)具有中国证券监督管理委员会许可的证券投资咨询业务资格。本报告仅供本公司的客户使用。本公司不会因接收人收到本报告而视其为客户。 本报告基于本公司及其研究人员认为可信的公开资料或实地调研资料,反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影