24年H1盈利端同比稳健增长,车规级晶振配套国内外优质客户

AI智能总结

AI智能总结

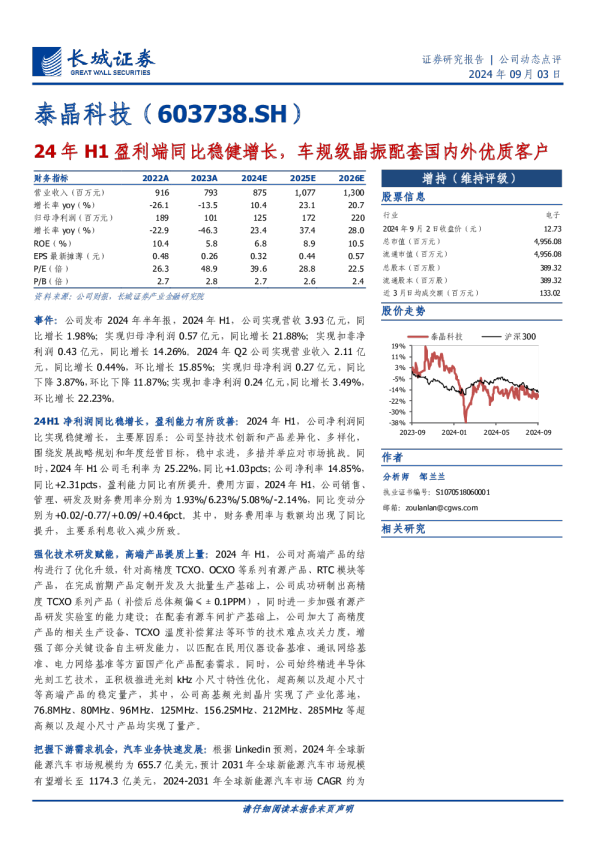

事件:公司发布2024年半年报,2024年H1,公司实现营收3.93亿元,同比增长1.98%;实现归母净利润0.57亿元,同比增长21.88%;实现扣非净利润0.43亿元,同比增长14.26%。2024年Q2公司实现营业收入2.11亿元,同比增长0.44%,环比增长15.85%;实现归母净利润0.27亿元,同比下降3.87%,环比下降11.87%;实现扣非净利润0.24亿元,同比增长3.49%,环比增长22.23%。 24H1净利润同比稳增长,盈利能力有所改善:2024年H1,公司净利润同比实现稳健增长,主要原因系:公司坚持技术创新和产品差异化、多样化,围绕发展战略规划和年度经营目标,稳中求进,多措并举应对市场挑战。同时,2024年H1公司毛利率为25.22%,同比+1.03pcts;公司净利率14.85%,同比+2.31pcts,盈利能力同比有所提升。费用方面,2024年H1,公司销售、管理、研发及财务费用率分别为1.93%/6.23%/5.08%/-2.14%,同比变动分别为+0.02/-0.77/+0.09/+0.46pct。其中,财务费用率与数额均出现了同比提升,主要系利息收入减少所致。 强化技术研发赋能,高端产品提质上量:2024年H1,公司对高端产品的结构进行了优化升级,针对高精度TCXO、OCXO等系列有源产品、RTC模块等产品,在完成前期产品定制开发及大批量生产基础上,公司成功研制出高精度TCXO系列产品(补偿后总体频偏≤±0.1PPM),同时进一步加强有源产品研发实验室的能力建设;在配套有源车间扩产基础上,公司加大了高精度产品的相关生产设备、TCXO温度补偿算法等环节的技术难点攻关力度,增强了部分关键设备自主研发能力,以匹配在民用仪器设备基准、通讯网络基准、电力网络基准等方面国产化产品配套需求。同时,公司始终精进半导体光刻工艺技术,正积极推进光刻kHz小尺寸特性优化,超高频以及超小尺寸等高端产品的稳定量产,其中,公司高基频光刻晶片实现了产业化落地,76.8MHz、80MHz、96MHz、125MHz、156.25MHz、212MHz、285MHz等超高频以及超小尺寸产品均实现了量产。 把握下游需求机会,汽车业务快速发展:根据Linkedin预测,2024年全球新能源汽车市场规模约为655.7亿美元,预计2031年全球新能源汽车市场规模有望增长至1174.3亿美元,2024-2031年全球新能源汽车市场CAGR约为8.5%。受益于汽车智能化、电动化和网联化趋势的加速,车载电子系统对车规高等级晶振的需求日益增长,公司晶振产品具有广阔的增长空间。截至2024年H1,公司已开发1000余款产品料号,覆盖了MHz/kHz、无源/有源(含TCX O、SPXO、RTC等)等全系产品;公司汽车产品配套了多家主机厂和国内外知名Tier1企业,其应用场景主要为座舱、车身、智驾、底盘及动力等领域。同时,公司超小尺寸、难度更高,技术、工艺更为复杂的76.8MHz高频热敏晶体谐振器通过了高通公司车规级5G平台SA522和SA525认证。 随着公司独立产线和CNAS实验室筹备建设的稳步推进,以及客户沉淀及产品料号储备布局的逐步加强。公司竞争优势有望进一步增强。 维持“增持”评级:公司主要从事石英晶体频率元器件的研发、生产和销售业务,公司产品广泛应用于移动终端、通信设备、汽车电子、物联网、工业控制、模组、光通信、电力与能源、医疗电子等众多领域。2024年H1,公司车规产品配套了多家主机厂和国内外知名Tier1客户,76.8MHz、80MHz、96MHz、125MHz、156.25MHz、212MHz、285MHz等超高频以及超小尺寸产品亦实现了量产。得益于全球信息化、数字化进程的加速推进,5G+、物联网的逐渐普及,人工智能浪潮的兴起,汽车电子、电力与能源、工业设备、智能家居、医疗电子等市场的推动,AI新技术创新驱动电子行业扩容,全球石英晶体频率元器件的需求量和市场规模将有望呈现稳步增长态势,公司晶振业务有望持续受益,公司业绩增长空间有望进一步打开。考虑到行业上半年景气度不及预期,我们下调了全年盈利预测。我们预计公司2024-2026年归母净利润分别为1.25亿元、1.72亿元、2.20亿元,EPS分别为0.32、0.44、0.57元/股,PE分别为40X、29X、23X。 风险提示:下游需求不及预期;宏观经济波动及产业政策变化风险;技术研发不及预期;市场竞争加剧风险。