海外业务回暖、半导体景气回升,24年H1业绩同比稳健增长

AI智能总结

AI智能总结

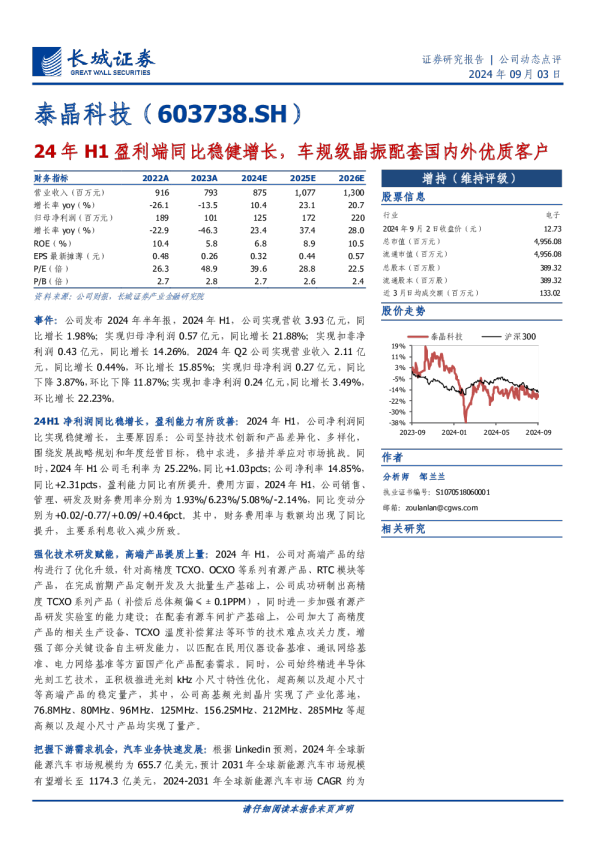

事件:公司发布2024年半年报,2024年H1,公司实现营收28.65亿元,同比增长9.16%;实现归母净利润4.25亿元,同比增长3.43%;实现扣非净利润4.22亿元,同比增长3.04%。2024年Q2公司实现营业收入15.37亿元,同比增长16.96%,环比增长15.75%%;实现归母净利润2.44亿元,同比增长6.75%,环比增长35.36%;实现扣非净利润2.34亿元,同比增长2.11%,环比增长24.66%。 受益在手订单提升,24年Q1业绩同比实现稳增长:2024年H1,公司不断加大Mosfet、IGBT、SiC等产品在工业、光伏储能、新能源汽车、人工智能等市场的推广力度,整体订单和出货量同比提升,公司实现了营收盈利双增长。盈利能力方面,2024年H1公司毛利率为29.63%,同比-0.48pct;公司净利率为14.75%,同比-0.69pct。费用方面,2024年H1,公司销售、管理、研发及财务费用率分别为4.11%/4.84%/6.88%/-2.26%,同比变动分别为-0.08/+0.03/+0.59/+1.90pcts。其中,财务费用率与数额均出现了同比下降,主要系外汇汇率波动,汇兑收益减少所致。我们认为,公司海外业务亦有望受益于海外市场去库存阶段结束、海外客户需求复苏而展现弹性;同时,未来随着半导体行业景气度持续回升,各下游需求逐步回暖,公司业绩有望实现逐季修复,盈利能力有望持续提升。 海外业务逐步复苏,加快推进越南产能建设:随着国内企业逐步突破高端产品在芯片设计、制程等环节的核心技术,在更多领域填补国内技术缺口,国产功率半导体产品的质量、性能、技术标准不断提升,品牌认可度逐步提高,国产替代及海外替代的机遇愈加显现,公司海外市场占有率亦有望不断提升。 2024年H1,公司加速越南工厂的建设和海外网点布局,加速海外研发中心等创新平台和载体建设,公司的行业地位、品牌价值和全球影响力持续提升。 2024年Q2,伴随着海外市场去库存阶段结束,海外客户对公司产品采购意向增强,公司海外业务销售收入实现了环比增长,带动公司整体毛利水平相应提升。 半导体需求温和复苏,期待车载SiC模块批量上车:2024年H1,半导体行业温和复苏,下游应用领域需求回暖,其中,国内汽车电子及消费电子行业需求旺盛,工业市场亦逐步改善,对此,公司顺应市场需求持续优化下游结构及产品结构,积极做好海内外市场与客户开拓。同时,公司基于Fabless模式的8吋、12吋G2平台40V SGT MOSFET芯片,针对汽车EPS、BCM、油泵、水泵等电机驱动类应用,完成了0.48mR~7mR系列布局,顺利通过车规级可靠性验证 , 并通过部分客户测试进入量产阶段 ; 完成了N60V/N100V/N150V/P100V车规级芯片开发,实现了多款针对车载DC-DC、无线充电、车灯、负载开关等应用的产品的量产。同时,公司研制出了车载碳化硅模块,并与多家Tier1和终端车企达成了测试及合作意向,预计2025年可实现全国产主驱碳化硅模块的批量上车。碳化硅产品的持续推出,为公司实现半导体功率器件全系列产品的一站式供应奠定了坚实的基础。 维持“买入”评级:公司主营产品主要包括材料、晶圆及封装器件,公司产品广泛应用于汽车电子、清洁能源、5G通讯、安防、工业、消费类电子等诸多领域。2024年H1,公司积极推进多项重点研发项目,开发了多款IGBT及碳化硅模块产品,上述产品有望成为公司2024年业绩的重要增长极。随着国内新能源汽车渗透率的不断提高,汽车电子市场需求有望迎来快速增长,公司车规业务有望持续受益,公司业绩增长空间有望进一步打开。考虑到行业上半年景气度不及预期 ,我们下调了全年盈利预测 。我们预计公司2024-2026年归母净利润分别为9.75亿元、11.88亿元、15.20亿元,EPS分别为1.79、2.19、2.80元/股,PE分别为20X、16X、13X。 风险提示:行业需求恢复不及预期、下游需求不及预期、产能投放不及预期、市场竞争加剧。