国信证券晨会纪要

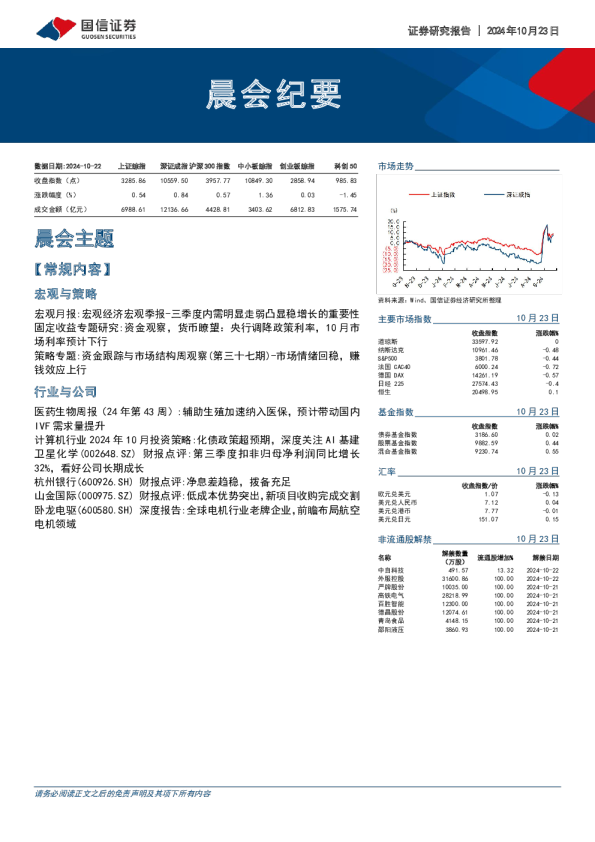

晨会纪要 数据日期:2024-08-29 上证综指 深证成指沪深 300指数 中小板综指 创业板综指 科创50 市场走势 收盘指数(点) 2823.10 8154.43 3277.68 8791.60 1987.54 679.59 涨跌幅度(%) -0.50 0.93 -0.26 1.33 1.29 1.24 成交金额(亿元) 2576.44 3496.03 1743.40 1141.90 1653.97 327.99 晨会主题 【常规内容】 宏观与策略 宏观专题:如何理解政府偏向供给结构性改革而非需求刺激的政策思路? 固定收益周报:政府债务周度观察-新增专项债发行放量策略深度:价值投资新范式(二):现金奶牛的前世今生 行业与公司 房地产行业2024年9月投资策略:量价持续承压,市场继续磨底 社服行业快评:免税行业点评-市内免税新政落定,延展离境免税时间与空间,助中线成长 中国财险(02328.HK)财报点评:保费增速稳健,投资拖累利润表现 中信证券(600030.SH)财报点评:固收发力,财富升级,拓展海外,龙头穿过周期 中国海油(600938.SH)财报点评:油气净产量再创新高,上半年归母净利润同比增长25.1% 鲁西化工(000830.SZ)财报点评:二季度净利环比提升,化工新材料盈利改善 朗姿股份(002612.SZ)财报点评:上半年扣非净利润同比增长11.49%, 继续扩大医美连锁版图 证券研究报告|2024年08月30日 资料来源:Wind、国信证券经济研究所整理 主要市场指数08月30日 收盘指数 涨跌幅% 道琼斯 33597.92 0 纳斯达克 10961.46 -0.48 S&P500 3801.78 -0.44 法国CAC40 6000.24 -0.72 德国DAX 14261.19 -0.57 日经225 27574.43 -0.4 恒生 17786.32 0.53 基金指数 08月30日 收盘指数 涨跌幅% 债券基金指数 3166.12 0.02 股票基金指数 8446.79 -0.27 混合基金指数 7565.39 -0.41 汇率08月30日 收盘指数/价涨跌幅% 欧元兑美元1.1-0.37 美元兑人民币7.09-0.37 美元兑港币7.79-0.04 美元兑日元144.980.27 非流通股解禁08月30日 解禁数量 (万股)流通股增加% 果麦文化 1762.64 100.00 2024-08-29 信濠光电 3304.40 100.00 2024-08-27 山西路桥 85726.62 100.00 2024-08-27 东方银星 1526.71 100.00 2024-08-26 悦安新材 3205.62 100.00 2024-08-26 超越科技 6856.93 100.00 2024-08-26 雷电微力 2226.64 100.00 2024-08-26 龙版传媒 25608.00 100.00 2024-08-26 名称 贝泰妮(300957.SZ)财报点评:上半年收入同比增长18%,持续推进多品 牌矩阵建设 周大生(002867.SZ)财报点评:门店扩张稳步推进,持续强化分红回报申洲国际(02313.HK)海外公司财报点评:上半年收入增长12%,毛利率提升6.6百分点 安踏体育(02020.HK)海外公司财报点评:上半年收入增长14%,发布回购计划提升股东回报 中际联合(605305.SH)财报点评:海外业务快速增长,盈利能力持续提升福莱特(601865.SH)财报点评:二季度盈利改善,三季度盈利或阶段性承压 国电南瑞(600406.SH)财报点评:收入利润稳健增长,海外与网外业务持续突破 电连技术(300679.SZ)财报点评:手机连接器受益下游复苏,汽车连接器引领国产替代 山东黄金(600547.SH)财报点评:矿产金产量大幅增长,多项扩能改造工程有序推进 解禁日期 宝钢股份(600019.SH)财报点评:二季度业绩环比改善,盈利能力稳健渝农商行(601077.SH)财报点评:净息差企稳,成本收入比下降 宁波银行(002142.SZ)财报点评:净息差相对稳定,不良生成率上升杭州银行(600926.SH)财报点评:营收提速,拨备以丰补歉 交通银行(601328.SH)财报点评:营收净利同比双降,资产质量整体平稳五粮液(000858.SZ)财报点评:第二季度收入同比增长10%,现金流反映厂商关系向好 口子窖(603589.SH)财报点评:第二季度利润率低基数下改善,全年经营思路清晰 千味央厨(001215.SZ)财报点评:第二季度收入同比增长1.65%,下游餐饮表现较为疲软 酒鬼酒(000799.SZ)财报点评:第二季度收入降幅同环比改善,刚性费用投入压制净利率 中国海外发展(00688.HK)海外公司财报点评:聚焦核心城市,经营保持稳健 越秀地产(00123.HK)海外公司财报点评:毛利率略有下滑,上半年业绩承压 玲珑轮胎(601966.SH)财报点评:二季度净利润同比增长40%,全球化战略加速推进 上海机场(600009.SH)财报点评:上半年收入较快修复,免税业务仍有较大恢复空间 顺丰控股(002352.SZ)财报点评:持续降本增效,盈利能力提升 嘉友国际(603871.SH)财报点评:中蒙业务迎共振增长,非洲大物流版图成果初现 学大教育(000526.SZ)财报点评:归母净利润处业绩预告中枢偏上,职教业务布局持续深化 老板电器(002508.SZ)财报点评:地产拖累经营承压,子品牌名气表现突出 瑞尔特(002790.SZ)财报点评:收入平稳增长,费用前置短期拖累利润 证券研究报告 【常规内容】 宏观与策略 宏观专题:如何理解政府偏向供给结构性改革而非需求刺激的政策思路? 1、2024年二季度中国经济增速回落,消费是主要拖累。中国消费低迷的原因有:(1)工资增速放缓,既有总需求偏弱也有结构性供过于求的供给问题;(2)居民消费倾向明显低于疫情前,主要是劳动岗位供给问题;(3)房地产行业发展停滞,主要是房地产企业的供给能力问题。 2、消费是经济发展的结果而非原因,当前中国消费需求不足的前置原因更多是供给侧的结构性问题,因此治本的解决之道在于改善供给结构。经济下行周期是市场经济主体实现优胜略汰所必需经历的过程,通过大规模需求刺激过度地熨平周期甚至逆周期并不可取——很可能会加大债务风险。因此当前实施供给侧结构性改革叠加温和的需求刺激可能是一个较好的方案。 3、预计2024年下半年国内经济增速较二季度小幅回升。 证券分析师:李智能(S0980516060001)、董德志(S0980513100001) 固定收益周报:政府债务周度观察-新增专项债发行放量 国债净融资+新增地方债发行第34周(8/19-8/25)为3964亿,第35周(8/26-9/1)4059亿,年初至 第34周累计5.7万亿,进度达到63.4%,已超过去年同期进度。总体来看8月政府端融资明显提速,本 月国债净融资+新增地方债发行达到1.96万亿,预计仍是社融的主要支撑项。 国债第34周(8/19-8/25)净融资2406亿,第35周(8/26-9/1)-300亿,至第34周累计3.0万亿,进度70.0%为近5年同期最快。 新增一般债第34周(8/19-8/25)发行204亿,第35周(8/26-9/1)543亿。至第34周累计约4581 亿,落后于过去两年同期,进度63.6%,低于2023年(77.3%)和2022年(95.5%)同期。 新增专项债第34周(8/19-8/25)发行1354亿,第35周(8/26-9/1)发行3817亿。至第34周累计2.2万亿,发行进度达到56.1%,落后于过去两年。8月新增专项债发行计划5767亿,实际发行7970亿,远超计划。9月计划发行6024亿,预计仍然保持较高发行速度。 特殊再融资债无发行。城投债第34周净融资-242亿,第35周预计-578亿。风险提示:数据统计误差,实际发行与计划差异较大。 证券分析师:董德志(S0980513100001)联系人:王奕群 策略深度:价值投资新范式(二):现金奶牛的前世今生 Ø当前为什么关注现金奶牛类股票:以自由现金流收益率为选股因子的美国现金奶牛指数及其在A股的复刻指数均具备穿越牛熊的韧性,长期超额显著;长期视角下,高现金流/高盈利/高增速存在不可能三角,而近一年以高增速为代表的景气投资弱势,当下具备高现金流和高盈利的现金奶牛类股票或更值得关注。现金奶牛股票池筛选:2000-2023年年报现金及现金等价物最大值超90亿;2001-2023年年报现金及现金等价物同比增速至少连续4期为正;2000-2023年年报经营活动现金流量净额-当期折旧与摊销至少连续8期为正;排除大金融板块;排除已退市股票。 Ø从资源配置模式探现金流创造框架:考虑先从资源配置模式对行业进行分类,再逐类提炼范式。1)将重资产行业定义为近10年固定资产和在建工程占总资产比重大于25%的行业业定义为重资产行业,反之则定义为轻资产行业。2)将十年平均资产负债率大于45%的一级行业定义为高负债行业,反之则为低负债行业。 Ø重资产行业的现金奶牛范式:重资产企业的折旧摊销规模提升净利润现金含量,而股权自由现金流受开支侵蚀;高负债通过财务费用侵蚀净利润,高负债提升了净利润现金含量。1)重资产高负债行业内个股分化不大,“赢家通吃”效应明显,营收超额靠资产规模和质量驱动。从“产能为王”的盈利驱动逻辑出发,重资产、高负债行业的“含金量”来自负债前置提质增效保障行业地位,稳固“护城河”保障盈利稳定的高,形成较为稳定的穿越周期的良性循环。2)重资产,低负债行业定价方式决定其“成本驱动”的盈利模式,成本优势驱动下收入从净利润传导至现金流,改善分红比率。 Ø轻资产行业的现金奶牛范式:杠杆不是轻资产行业分化的主要逻辑,轻资产行业的商业模式可以划分为渠道驱动的“推力”和品牌/产品驱动的“拉力”。行业天然有分化,越靠近产业链下游越趋近品牌驱动,毛利率角度品牌驱动>产品驱动。1)消费大类行业先有渠道的“推力”,后有品牌的“拉力”。2)非消费大类行业(部分制造业+计算机+环保)的盈利驱动模式为产品驱动+渠道驱动,该驱动模式各项要素投入较多,现金流易受到影响,因此模式上天然不利于现金积累。 Ø商业模式决定现金含量,而商业模式的本质是配置资源以有效获取利润从而实现企业价值。重资产行业为规模的现金奶牛,轻资产行业为模式的现金奶牛。重资产高负债现金奶牛全收益指数在下跌周期防御性最强,品牌+渠道驱动现金奶牛全收益指数受大盘影响最小、斜率稳定,重资产低负债现金奶牛全收益指数的弹性最大。2021年以来,重资产高负债型持股体验最好。择时上,需结合产业周期,优选股票在产业周期出清至估值磨底时买入,并关注个股和行业的基本面变化。Ø风险提示:本文所列举个股仅作复盘,不作为投资推荐依据;海外货币政策节奏和幅度的不确定性;海外局部地缘冲突风险。Ø 证券分析师:陈凯畅(S0980523090002)、王开(S0980521030001) 行业与公司 房地产行业2024年9月投资策略:量价持续承压,市场继续磨底 行业:量价持续承压。1)商品房相对销售规模仍处于低位,累计同比降幅收窄但单月降幅扩大:2024年1-7月,商品房销售额53330亿元,同比-24.3%,降幅较1-6月收窄了0.7个百分点;7月单月,商 品房销售额同比-18.5%,降幅较6月扩大了4.2个百分点。2024年1-7月,商品房销售面积54149万㎡, 同比-18.6%,降幅较1-6月收窄了0.4个百分点;7月单月,商品房销售面积同比-15.4%,降幅较6月扩大了0.9个百分点。销售累计同比降幅收窄有基数降低的原因,从销售规模看,Q2地产利好政策带来的脉冲在7月基本收尾。相对历史同期,7月单月的商品房销售额和销售面积仅分别相当于2019年同期的