山西证券研究早观点

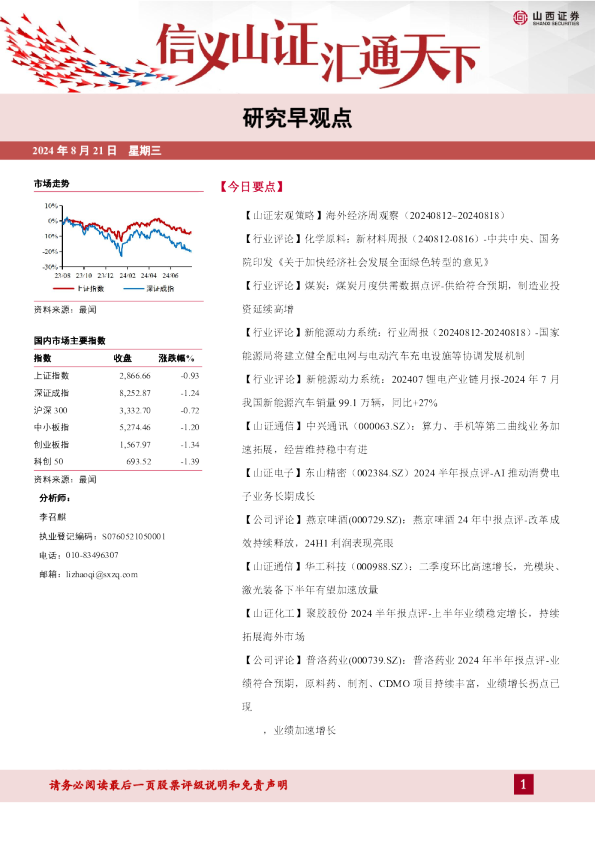

2024年8月21日星期三 研究早观点 市场走势 资料来源:最闻国内市场主要指数 上证指数 2,866.66 -0.93 深证成指 8,252.87 -1.24 沪深300 3,332.70 -0.72 中小板指 5,274.46 -1.20 创业板指 1,567.97 -1.34 科创50 693.52 -1.39 资料来源:最闻 指数收盘涨跌幅% 分析师:李召麒 执业登记编码:S0760521050001电话:010-83496307 邮箱:lizhaoqi@sxzq.com 【今日要点】 【山证宏观策略】海外经济周观察(20240812~20240818) 【行业评论】化学原料:新材料周报(240812-0816)-中共中央、国务院印发《关于加快经济社会发展全面绿色转型的意见》 【行业评论】煤炭:煤炭月度供需数据点评-供给符合预期,制造业投资延续高增 【行业评论】新能源动力系统:行业周报(20240812-20240818)-国家能源局将建立健全配电网与电动汽车充电设施等协调发展机制 【行业评论】新能源动力系统:202407锂电产业链月报-2024年7月我国新能源汽车销量99.1万辆,同比+27% 【山证通信】中兴通讯(000063.SZ):算力、手机等第二曲线业务加速拓展,经营维持稳中有进 【山证电子】东山精密(002384.SZ)2024半年报点评-AI推动消费电子业务长期成长 【公司评论】燕京啤酒(000729.SZ):燕京啤酒24年中报点评-改革成效持续释放,24H1利润表现亮眼 【山证通信】华工科技(000988.SZ):二季度环比高速增长,光模块、激光装备下半年有望加速放量 【山证化工】聚胶股份2024半年报点评-上半年业绩稳定增长,持续拓展海外市场 【公司评论】普洛药业(000739.SZ):普洛药业2024年半年报点评-业绩符合预期,原料药、制剂、CDMO项目持续丰富,业绩增长拐点已现 请务必阅读最后一页股票评级说明和免责声明 1 ,业绩加速增长 【行业评论】【山证电新】7月逆变器出口数据更新:同比改善明显,亚非拉地区增长显著 【今日要点】 【山证宏观策略】海外经济周观察(20240812~20240818) 范鑫fanxin@sxzq.com 【投资要点】 美国:通胀延续放缓,降息预期再调整 (1)央行动态 美国7月CPI增速基本符合市场预期水平,整体延续放缓之势,与此同时,7月零售销售数据表现略超预期,反映美国经济状况依旧平稳,引发市场降息预期的小幅修正。截至8月18日,根据CMEFedWatch工具,市场预期美联储将在9月、11月、12月各降息25bp,全年累计降息75bp(上周9月降息50bp,11月、12月各降息25bp,全年累计降息100bp)。 (2)重点数据 美国7月CPI增速基本符合市场预期水平,核心商品延续通缩之势,受房租及机动车保险推动,核心服务环比略有反弹。7月CPI同比增2.9%,核心CPI同比增3.2%,均延续下行,CPI环比增0.2%,核心CPI环比增0.2%,较前值反弹。具体来看,核心商品同比环比均延续负增状态,其中,同比增-1.7%,基本持平上月,环比增-0.3%,较前值进一步下行。核心服务同比增4.9%,较前值略走低,环比增0.3%,较上月反弹,或主因住房租金分项环比增速反弹至0.4%。此外,美国7月零售销售环比增1.0%,超越市场预期(0.4%),反映消费仍有韧性。地产市场表现依旧疲弱,7月新屋开工123.8万套,再度低于预期水平(133.3万套)。 非美国家:日本24Q2实际GDP环比走升 受能源价格上涨影响,日本7月PPI同比增3.0%,再度走升,环比增0.3%,较上月反弹。受私人消费拉动,日本24Q2实际GDP环比增0.8%,较前值(-0.6%)改善明显,而净出口依旧形成拖累。欧元区24Q2实际GDP同比增0.6%,较前值(0.5%)走升,环比增0.3%,与前值持平,反映欧元区经济的温和复苏之势。 周观点:经济仍有韧性,通胀不再是美联储降息的阻力 从美国经济数据来看,通胀平稳下行,消费仍有韧性,距离“衰退”尚有距离,因此,我们观察到市场由8月初预期2024年将累计降息125bp,一路调整至8月18日的全年累计降息75bp。往后看,根据领先指标判断,8月起美国房租通胀的改善将放缓,因此,核心服务通胀粘性依旧,但从整体趋势以及近期美联储的表述看,通胀将不再是美联储降息的阻力,关注的重点应切换至劳动力市场与经济增长,我们预期美联储全年将降息50bp。 风险提示 海外流动性超预期恶化,地缘冲突超预期 【行业评论】化学原料:新材料周报(240812-0816)-中共中央、国务院印发《关于加快经济社会发展全面绿色转型的意见》 冀泳洁0351-8686985jiyongjie@sxzq.com 【投资要点】 二级市场表现 市场与板块表现:本周新材料板块下跌。新材料指数下跌1.68%,跑输创业板指1.42%。近五个交易日,合成生物指数下跌2.67%,半导体材料下跌0.87%,电子化学品下跌1.60%,可降解塑料下跌0.85%,工业气体下跌3.16%,电池化学品下跌2.44%。 产业链周度价格跟踪(括号为周环比变化) 氨基酸:缬氨酸(13850元/吨,不变)、精氨酸(32000元/吨,-3.03%)、色氨酸(61500元/吨,不变)、蛋氨酸(20600元/吨,-0.24%) 可降解材料:PLA(FY201注塑级)(19500元/吨,不变)、PLA(REVODE201吹膜级)(18200元/吨,不变)、 PBS(23700元/吨,-1.25%)、PBAT(10900元/吨,不变) 维生素:维生素A(230000元/吨,9.52%)、维生素E(155000元/吨,3.33%)、维生素D3(255000元/吨, 6.25%)、泛酸钙(57500元/吨,4.55%)、肌醇(45000元/吨,不变) 工业气体及湿电子化学品:UPSSS级氢氟酸(11000元/吨,不变)、EL级氢氟酸(5400元/吨,-1.82%) 塑料及纤维:碳纤维(85000元/吨,不变)、涤纶工业丝(8900元/吨,不变)、涤纶帘子布6月出口均价为 (17409元/吨,-0.03%)、芳纶(9.04万元/吨,-17.55%)、氨纶(27000元/吨,不变)、PA66(19500元/吨, -1.52%)、癸二酸6月出口均价为26707元/吨,较上月下降1.43%。 投资建议 1)生物制造作为国家主推的新质生产力之一,值得长期布局。合成生物作为绿色降本的生物技术,是生物制造的核心力量,至少在未来5-10年都是发展趋势,建议关注【华恒生物】、【蓝晓科技】、【凯赛生物】。 2)关注下游景气回升+业绩向上修复的细分领域,维生素行业供给格局改善,利好龙头企业,建议关注【新和成】;2024下半年起风电景气度回升,建议关注【时代新材】、【麦加芯彩】;涤纶工业丝供给侧收紧,建议关注受益于轮胎出海的【海利得】。 3)热点领域,折叠屏热潮掀起。华为三折叠手机有望在2024H2发布,建议关注折叠屏手机产业链, 建议关注【斯迪克】。 风险提示 原材料价格大幅波动的风险;政策风险;技术发展不及预期的风险;行业竞争加剧的风险。 【行业评论】煤炭:煤炭月度供需数据点评-供给符合预期,制造业投资延续高增 胡博hubo1@sxzq.com 【投资要点】 月度供需数据: 供给:1-7月原煤供给较23年同期下降,7月小幅回升。2024年1-7月,原煤累计产量实现26.57亿吨,同比减0.80%,同比较2023年同期下降。其中7月当月原煤产量实现3.90亿吨,同比增2.77%,供给小幅回升。 需求:前7月制造业投资高增,水电挤压火电。24年1-7月固定资产投资同比增3.6%(较23年同期增0.2个百分点)。其中制造业投资增9.3%(较去年同期增加3.6个百分点)、基建投资增4.9%(较去年同期减少1.9个百分点)、房地产投资降10.2%(降幅较去年同期增加1.7个百分点)。24年1-7月火电累计增速实现0.51%,较去年同期降6.99个百分点;焦炭累计增速实现-0.38%,较去年同期减2.28个百分点;生铁累计增速实现-3.70%,较去年同期减7.20个百分点;水泥累计增速实现-10.50%,较去年同期减11.10个百分点。 进口:前7月煤炭进口延续增长,7月增速放缓。1-7月进口量延续增长,7月同比增速较去年同期放缓。2024年1-7月进口量累计实现29578万吨,同比增13.30%,7月当月实现进口量4621万吨,同比增17.70%,较去年同期明显放缓。 价格与利润:7月动力煤价格有所调整,焦煤价格环比改善。山西优混5500动力煤7月均价853元/吨,同比减0.70%,环比减2.44%。京唐港主焦煤7月均价2075元/吨,同比增5.21%,环比增0.76%。天津港二级冶金焦7月均价1893元/吨,同比增1.05%,环比增0.91%。 点评与投资建议: 7月数据基本符合预期,需求端后续有望改善。供给方面,受煤炭产地安监严格整体常态化,叠加检修增加,煤炭产地供给增量有限,1-7月原煤供给较23年同期下降;同时山西近期复产持续,7月当月供给小幅回升。需求方面,受水电等清洁能源出力延续,火电负荷增加有限;钢材化工下游淡季,去库速度整体放缓,非电耗煤增量需求仍然有限。综合影响下,国内港口动力煤价格弱势运行。焦煤、焦炭方面,需求偏弱运行,同时受粗钢平控、减碳新政动向变化等预期博弈,叠加淡季钢材需求偏弱,且钢厂减产等影响,焦煤价格弱稳;但随着焦煤、铁矿石价格下行,钢厂利润存恢复预期,开工有所恢复,叠加焦化库存下行,行业稳价积极,焦炭开启调涨。整体来看,由于安监严格常态化,同时稳 经济政策仍有空间,后期地产、基建等稳经济政策仍存边际改善预期,煤炭需求刚性较强,我们认为 2024年煤炭供需关系很难进一步宽松,价格有望维持高位。 建议关注以下标的:推荐排序:稳定高股息>高确定性>煤电一体>山西复产。稳定高股息方面,相关标的横向对比具备优势,建议逢低布局,首选“业绩稳健+分红承诺”标的,关注【中国神华】、【陕西煤业】。高确定性方面,相关标的胜率较高,首选“历史包袱轻+长协覆盖高+资源接续压力不大”的 【中煤能源】。煤电一体方面,业务模式本身具有抗风险属性,煤炭方面长协增加稳定预期,火电方面容量电价提升安全边际。估值修复的逻辑下拥有较好的赔率,关注”电力供需相对紧张区域+煤炭覆盖度相对较高”的【新集能源】。山西复产方面,前期利空集中释放,或存在超跌情况。近期利空出尽,可择机布局。考虑“复产预期+超跌空间+资源接续机会”等因素,赔率较大。关注【华阳股份】、【晋控煤业】、【山煤国际】。 风险提示:供给释放超预期;需求端改善不及预期;欧盟煤炭缺口不及预期,进口煤大量涌入国内市场;价格强管控;煤企转型失败等。 【行业评论】新能源动力系统:行业周报(20240812-20240818)-国家能源局将建立健全配电网与电动汽车充电设施等协调发展机制 肖索xiaosuo@sxzq.com 【投资要点】 国家能源局将建立健全配电网与电动汽车充电设施等协调发展机制:8月13日,国家能源局印发《配电网高质量发展行动实施方案(2024—2027年)》。其中提出,建立健全配电网与电动汽车充电设施等协调发展机制。电动汽车发展规模较大的重点省份,要组织开展配电网可接入充电设施容量研究,引导充电设施合理分层有序接入中低压配电网,并针对性提出扩大接入容量的方案、举措和时限要求。鼓励适应虚拟电厂、智能微电网发展需要,在调度关系、权责划分等方面开展创新实践。 亿纬锂能与格林美合作储能项目:8月14日,格林美下属子公司荆门市格林美新材料有限公司与亿纬锂能下属子公司湖北亿纬数字能源技术有限公司60.2MW/120.4MWh储能项目签约仪式隆重举行。