纺织服饰行业周专题:7月社零公布,服装、珠宝消费短期仍有波动

AI智能总结

AI智能总结

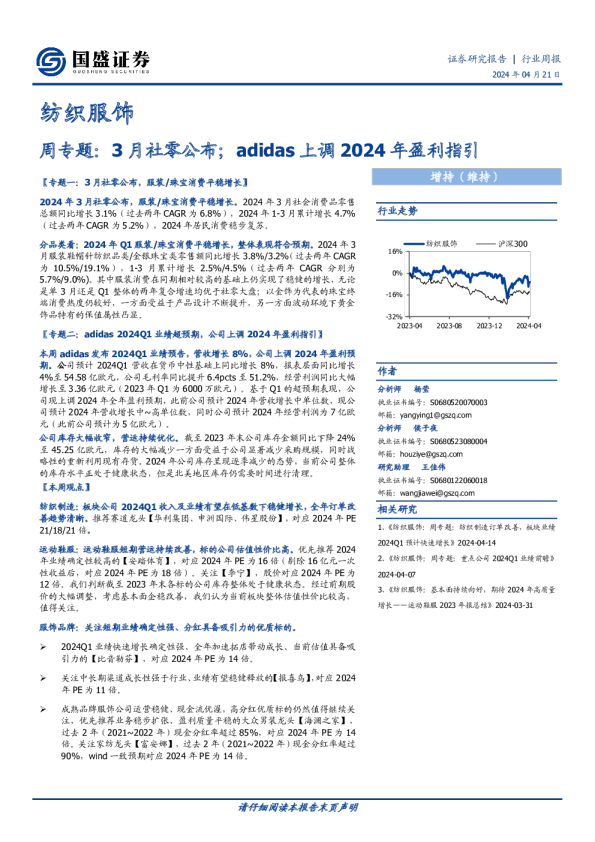

纺织服饰 证券研究报告|行业周报 2024年08月18日 周专题:7月社零公布,服装、珠宝消费短期仍有波动 【本周专题】 增持(维持) 2024年7月社零公布,同比增长2%。2024年7月社会消费品零售总 额同比增长2.7%(过去两年CAGR为2.6%),2024年1-7月累计增长 3.5%(过去两年CAGR为5.4%)。 分品类看:2024年7月服装/珠宝降幅加大,居民消费意愿仍较弱。2024年7月服装鞋帽针纺织品类/金银珠宝类零售额同比-5.2%/-10.4%(过去两年CAGR为-1.5%/-10.2%),1-7月累计+0.5%/-1.0%(过去两年CAGR 分别为5.8%/6%)。当前整体消费环境仍处于波动阶段,居民对于服装以及珠宝的消费意愿相对较弱,从两年复合增速来看,4月份以来服装以及珠宝消费增速也呈现逐月走弱的态势。 分渠道看:电商销售快速增长,增速显著优于线下业态。2024年1-7月 行业走势 10% 2% -6% -14% -22% -30% 纺织服饰沪深300 实物商品网上零售额70093亿元,增长8.7%,占社会消费品零售总额的 2023-082023-122024-042024-08 比重为25.6%;在实物商品网上零售额中,吃类、穿类、用类商品分别增 长19.7%、6.3%、7.5%。线下渠道中,2024年1-7月限额以上零售业单位中便利店、专业店、超市零售额同比分别增长5.2%、4.5%、2.0%;百货店、品牌专卖店零售额分别下降3.8%、1.6%。 【本周观点】 短期我们聚焦纺织服装板块中报业绩催化带来的投资机会,关注服饰制造公司业绩有希望超预期的个股;服饰品牌公司推荐业绩确定性强、中长期持续成长的优质公司。 纺织制造:当前时点提醒中报业绩带来的投资机会,推荐2024H1业绩有望超预期的【申洲国际】,对应2024年PE为16倍;推荐估值具备上升空间的【华利集团】,对应2024年PE为18倍;中长期持续关注细分赛道龙头伟星股份、新澳股份,对应2024年PE分别为20/10倍。 运动鞋服:短期流水稳健增长,行业公司库存健康,聚焦业绩确定性和增长性强的标的公司。优先推荐2024年业绩确定性较高的【安踏体育】,对应2024年PE为13倍(剔除16亿元一次性收益后,对应2024年PE为15倍)。关注李宁。 休闲服饰:天气因素扰动品牌商短期流水表现,2024Q2大部分服装品牌商同比以平稳为主。板块估值处于低位,行业营运状态健康,推荐2024年稳步拓店、当前估值具备吸引力的【比音勒芬】,对应2024年PE为9倍;关注运营稳健、分红优渥的大众男装龙头海澜之家、家纺龙头富安娜;关注波司登。 黄金珠宝板块短期需求有所波动,关注产品力持续提升,拓店迅速的行业龙头。2024Q2以来由于金价较高以及同期的高基数,终端珠宝销售整体有所波动,面对较为疲软的需求态势,标的公司短期业绩压力或将对较大。 从中长期来看,我们判断黄金珠宝头部公司仍将通过持续开店以及拓展电商业务实现份额提升,同时强化产品差异化的打造奠定竞争基础。我们建议关注持续拓店、品牌力强劲、业绩增长稳健的头部公司,其业绩增长稳定性有望领先行业,关注老凤祥、周大生、潮宏基、老铺黄金,当前股价对应2024年PE为10/8/9/15倍。 作者 分析师杨莹 执业证书编号:S0680520070003邮箱:yangying1@gszq.com 分析师侯子夜 执业证书编号:S0680523080004邮箱:houziye@gszq.com 分析师�佳伟 执业证书编号:S0680524060004邮箱:wangjiawei@gszq.com 相关研究 1、《纺织服饰:周专题:7月台股服饰制造公司营收公布,同比稳健增长》2024-08-11 2、《纺织服饰:周专题:adidas2024Q2表现优异,盈利能力改善明显》2024-08-04 3、《饰品:看好2024H2需求边际改善,关注龙头渠道 &产品优化进度——2024年饰品中期策略》2024-08- 03 请仔细阅读本报告末页声明 【重点公司跟踪】 361度:经营表现优异,全年业绩预计快速增长。公司2024H1营收同比 +19.2%至51.4亿元,毛利率同比-0.4pcts至41.3%,我们判断毛利率的 降低主要系更多高性价比产品的推出,销售费用率同比+0.2pcts至17.8%,管理费用率同比-0.6pcts至6.1%,其他收益1.8亿元(2023H1为2.1亿元),应收贸易款项计提拨备1808万元(2023H1为转回3989万 元),综上归母净利润同比+12.2%至7.9亿元,归母净利率同比-0.9pcts至15.4%,同时公司拟派发中期股息16.5港仙/股,派息比率为40.3%。 伟星股份:2024H1业绩增速优异,期待长期持续亮眼增长。公司发布2024H1中报,营收同比增长25.6%至22.96亿元,毛利率同比提升0.6pcts至41.8%,销售费用率同比提升0.1pcts至8%,管理费用率同比降低 0.7pcts至9.1%,综上归母净利率同比提升1.6pcts至18.1%,归母净利润同比大幅增长37.8%至4.2亿元,整体表现亮眼。单Q2:公司单Q2营收同比增长32.2%至14.96亿元,毛利率同比略提升0.5pcts至43.9%,归母净利润同比增长36.17%至3.38亿元,受益于客户订单需求的改善,公司二季度经营表现优异。 李宁:2024H1表现符合预期,全年业绩预计持平略增。1)收入:2024H1公司营收同比增长2.3%至143亿元,其中批发/直营/电商增速分别-2%/+3%/+11%。2)毛利率:2024H1公司毛利率同比提升1.6pcts至 50.4%,毛利率的提升一方面来源于电商以及线下直营业务折扣的改善,另一方面来源于电商&直营占比提升导致渠道结构变化。3)销售费用率:2024年作为体育赛事大年,李宁加强销售费用投放,2024H1销售费用率提升2pcts至30.2%。4)归母净利润:综合考虑利息收入等非经常性收益的减少后,公司上半年归母净利润同比下降8%至20亿元,归母净利率同比-1.5pcts至13.6%。5)派息:公司拟派发中期股息每股37.75分/股,股利支付率为50%(2023年同期为45%)。 报喜鸟:消费环境波动,短期利润承压,门店拓展持续。公司发布2024年中报:1)2024H1公司收入为24.8亿元,同比基本持平;归母净利润为3.4亿元,同比-16%;扣非归母净利润为3.0亿元,同比-11%;非经 常损益主要系政府补助0.5亿元(去年同期政府补助为0.8亿元)。2)盈利质量方面,2024H1公司毛利率同比+1.5pct至67.0%;销售/管理/财务费用率同比分别+2.9/+0.3/-0.5pct至40.5%/7.2%/-0.8%;综合以上,2024H1净利率同比-2.8pct至14.3%。 风险提示:消费力疲软及消费环境波动风险,门店扩张不及预期,电商业务建设不及预期,盈利质量不及预期,管理层团队优化不及预期,汇率波动风险。 重点标的 股票代码 股票名称 投资评级 EPS(元) PE 2023A 2024E 2025E 2026E 2023A 2024E 2025E 2026E 02020.HK 安踏体育 买入 3.61 4.80 4.94 5.70 17.3 13.0 12.6 10.9 02313.HK 申洲国际 买入 3.03 3.73 4.28 4.83 19.0 15.5 13.5 12.0 300979.SZ 华利集团 买入 2.74 3.34 3.84 4.40 22.3 18.3 15.9 13.9 002003.SZ 伟星股份 买入 0.48 0.60 0.70 0.81 25.1 20.0 17.2 14.8 603889.SH 新澳股份 买入 0.55 0.64 0.73 0.83 11.6 10.0 8.8 7.7 002832.SZ 比音勒芬 买入 1.60 2.03 2.46 2.95 11.7 9.2 7.6 6.3 02331.HK 李宁 买入 1.23 1.25 1.35 1.46 9.7 9.6 8.9 8.2 资料来源:Wind,国盛证券研究所 内容目录 1.本周专题:7月社零公布,服装、珠宝消费短期仍有波动4 2.本周观点:提醒关注中报预期,推荐优质成长类标的5 附表:纺织服装公司2024H1中报披露时间表7 3.本周行情:纺织服装板块跑输大盘8 4.重点公司近期报告9 4.1361度:经营表现优异,全年业绩预计快速增长9 4.2伟星股份:2024H1业绩增速优异,期待长期持续亮眼增长10 4.3李宁:2024H1表现符合预期,全年业绩预计持平略增11 4.4报喜鸟:消费环境波动,短期利润承压,门店拓展持续12 5.本周重点公司公告13 6.本周行业要闻14 7.本周原材料走势15 图表目录 图表1:2023~2024年服装鞋帽针纺织品类零售额/金银珠宝类零售额/社会消费品零售总额同比增速(%)4 图表2:2024年1-7月服装鞋帽针纺织品类零售/金银珠宝类零售额/社会消费品零售总额两年复合增速(%)4 图表3:2023~2024年实物商品网上零售额占社会消费品零售总额的比重(%)4 图表4:2023-2024年实物商品网上零售额各品类增速(%)4 图表5:重点公司估值表(亿元,%,倍)6 图表6:纺织服装公司2024H1中报披露时间表7 图表7:A股板块行情(%)8 图表8:纺服标的行情(%)8 图表9:中国棉花价格指数328走势(元)15 图表10:中国棉花价格指数237走势(元)15 图表11:内外棉价差(元)15 1.本周专题:7月社零公布,服装、珠宝消费短期仍有波动 2024年7月社零公布,同比增长2.7%。2024年7月社会消费品零售总额同比增长 2.7%(过去两年CAGR为2.6%),2024年1-7月累计增长3.5%(过去两年CAGR为 5.4%)。 分品类看:2024年7月服装/珠宝降幅加大,居民消费意愿仍较弱。2024年7月服装鞋帽针纺织品类/金银珠宝类零售额同比-5.2%/-10.4%(过去两年CAGR为-1.5%/- 10.2%),1-7月累计+0.5%/-1.0%(过去两年CAGR分别为5.8%/6%)。当前整体消费环境仍处于波动阶段,居民对于服装以及珠宝的消费意愿相对较弱,从两年复合增速来看,4月份以来服装以及珠宝消费增速也呈现逐月走弱的态势。 图表1:2023~2024年服装鞋帽针纺织品类零售额/金银珠宝类零售额/社会消费品零售总额同比增速(%) 服装鞋帽针纺织品类零售额YOY金银珠宝类零售额YOY 社会消费品零售总额YOY 50% 40% 30% 20% 10% 0% -10%2023-022023-052023-082023-112024-032024-06 -20% 图表2:2024年1-7月服装鞋帽针纺织品类零售/金银珠宝类零售额/社会消费品零售总额两年复合增速(%) 服装鞋帽针纺织品类零售额2022~2024CAGR金银珠宝类零售额2022~2024CAGR 社会消费品零售总额2022~2024CAGR 1~2月3月 4月 5月 6月 7月 25% 20% 15% 10% 5% 0% -5% -10% -15% 资料来源:Wind,国盛证券研究所资料来源:Wind,国盛证券研究所 分渠道看:电商销售快速增长,增速显著优于线下业态。2024年1-7月实物商品网上零售额70093亿元,增长8.7%,占社会消费品零售总额的比重为25.6%;在实物商品网上零售额中,吃类、穿类、用类商品分别增长19.7%、6.3%、7.5%。线下渠道中,2024 年1-7月限额以上零售业单位中便利店、专业店、超市零售额同比分别增长5.2%、4.5%、2.0%;百货店、品牌专卖店零售额分别下降3.8%、1.6%。