纺织服饰周专题:3月社零公布,adidas上调2024年盈利指引

AI智能总结

AI智能总结

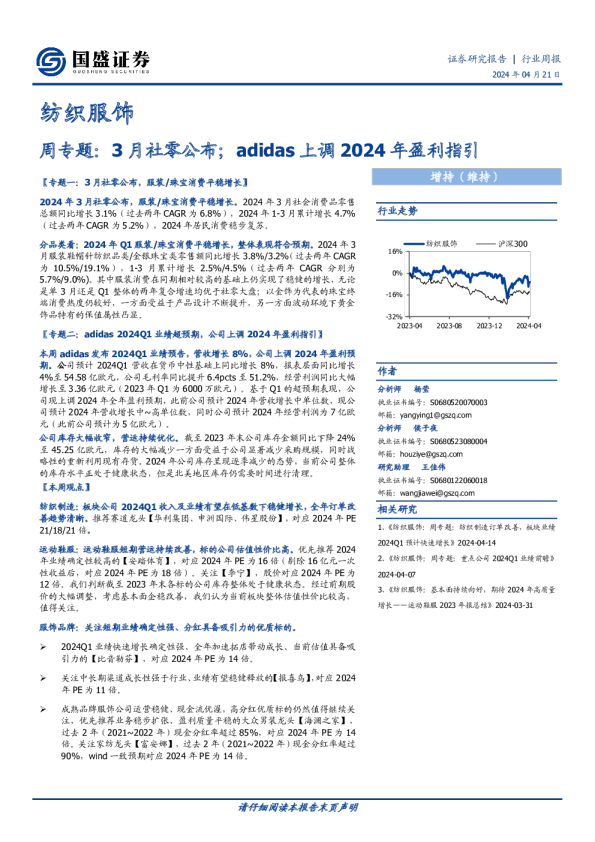

【专题一:3月社零公布,服装/珠宝消费平稳增长】 2024年3月社零公布,服装/珠宝消费平稳增长。2024年3月社会消费品零售总额同比增长3.1%(过去两年CAGR为6.8%),2024年1-3月累计增长4.7%(过去两年CAGR为5.2%),2024年居民消费稳步复苏。 分品类看:2024年Q1服装/珠宝消费平稳增长,整体表现符合预期。2024年3月服装鞋帽针纺织品类/金银珠宝类零售额同比增长3.8%/3.2%(过去两年CAGR为10.5%/19.1%),1-3月累计增长2.5%/4.5%(过去两年CAGR分别为5.7%/9.0%)。其中服装消费在同期相对较高的基础上仍实现了稳健的增长,无论是单3月还是Q1整体的两年复合增速均优于社零大盘;以金饰为代表的珠宝终端消费热度仍较好,一方面受益于产品设计不断提升,另一方面波动环境下黄金饰品特有的保值属性凸显。 【专题二:adidas 2024Q1业绩超预期,公司上调2024年盈利指引】 本周adidas发布2024Q1业绩预告,营收增长8%,公司上调2024年盈利预期。公司预计2024Q1营收在货币中性基础上同比增长8%,报表层面同比增长4%至54.58亿欧元,公司毛利率同比提升6.4pcts至51.2%,经营利润同比大幅增长至3.36亿欧元(2023年Q1为6000万欧元)。基于Q1的超预期表现,公司现上调2024年全年盈利预期,此前公司预计2024年营收增长中单位数,现公司预计2024年营收增长中~高单位数,同时公司预计2024年经营利润为7亿欧元(此前公司预计为5亿欧元)。 公司库存大幅收窄,营运持续优化。截至2023年末公司库存金额同比下降24%至45.25亿欧元,库存的大幅减少一方面受益于公司显著减少采购规模,同时战略性的重新利用现有存货。2024年公司库存呈现逐季减少的态势,当前公司整体的库存水平正处于健康状态,但是北美地区库存仍需要时间进行清理。 【本周观点】 纺织制造:板块公司2024Q1收入及业绩有望在低基数下稳健增长,全年订单改善趋势清晰。推荐赛道龙头【华利集团、申洲国际、伟星股份】,对应2024年PE 21/18/21倍。 运动鞋服:运动鞋服短期营运持续改善,标的公司估值性价比高。优先推荐2024年业绩确定性较高的【安踏体育】,对应2024年PE为16倍(剔除16亿元一次性收益后,对应2024年PE为18倍)。关注【李宁】,股价对应2024年PE为12倍。我们判断截至2023年末各标的公司库存整体处于健康状态。经过前期股价的大幅调整,考虑基本面企稳改善,我们认为当前板块整体估值性价比较高,值得关注。 服饰品牌:关注短期业绩确定性强、分红具备吸引力的优质标的。 2024Q1业绩快速增长确定性强、全年加速拓店带动成长、当前估值具备吸引力的【比音勒芬】,对应2024年PE为14倍。 关注中长期渠道成长性强于行业、业绩有望稳健释放的【报喜鸟】,对应2024年PE为11倍。 成熟品牌服饰公司运营稳健、现金流优渥,高分红优质标的仍然值得继续关注,优先推荐业务稳步扩张、盈利质量平稳的大众男装龙头【海澜之家】,过去2年(2021~2022年)现金分红率超过85%,对应2024年PE为14倍。关注家纺龙头【富安娜】,过去2年(2021~2022年)现金分红率超过90%,wind一致预期对应2024年PE为14倍。 推荐FY2024业绩快速增长确定性强的羽绒服龙头【波司登】,当前股价对应FY2024PE为15倍,估值具备上升空间。 黄金珠宝:金价上涨支撑居民保值以及投资需求,关注拓店顺利、产品设计优质的黄金珠宝龙头公司。2024年1-3月金银珠宝类零售额增长4.5%,过去两年CAGR为9%,居民终端饰品需求保持稳健增长,我们建议关注渠道数量领先行业、品牌力强劲、业绩增长稳健的珠宝公司【老凤祥】,当前股价对应2024年PE为17倍;关注拓店迅速,产品力不断提升,估值存在提升空间的【周大生、潮宏基】,当前股价对应2024年PE为12/12倍。 【近期重点报告】 安踏体育:流水稳健增长,经营表现符合预期。2024Q1安踏品牌流水同比增长中单位数,Fila品牌流水同比增长高单位数,其他品牌流水同比增长25%~30%,安踏和Fila在高基数上保持稳健增长态势,其他品牌保持较快的增长速度。 波司登:FY2024业绩估计快速增长,品类创新,进军防晒市场。公司举办全球首场防晒衣专场发布会,发布2024年春夏新款防晒服饰。我们跟踪公司波司登主品牌2024年进一步扩充品类,完善夏季功能性防晒服饰品类布局。 伟星股份:经营表现持续向好,期待2024年业绩稳健增长。公司发布2023年年报,营收同比增长7.7%至39.07亿元,毛利率同比提升1.9pcts至40.9%,销售费用率/管理费用率同比均持平为9%/10%,归母净利率同比提升0.8pcts至14.3%,归母净利润同比增长14.2%至5.6亿元,整体表现符合预期。2023年公司派发现金股利约为5.3亿元,股利支付率接近100%,分红优异。 特步国际:流水稳健增长,营运质量持续改善。公司发布2024年Q1经营情况公告,特步品牌流水同比增长高单位数,零售折扣水平约7-7.5折,截至Q1末渠道存货周转天数在4-4.5个月之间,运营质量持续改善,整体表现符合预期。 新澳股份:订单量健康增长,期待后续业绩释放。2023年公司收入/业绩/扣非业绩分别为44.4/4.0/3.9亿元,同比分别+12%/+4%/+13%(非经常性损益主要系政府补助)。2023年公司毛利率同比-0.2pct至18.6%;净利率同比-0.6pct至9.7%。单四季度来看:2023Q4公司收入/业绩/扣非业绩分别为9.3/0.5/0.5亿元,同比分别+12%/+2%/+18%。 太平鸟:渠道结构优化,短期流水承压,期待后续改善。2024Q1公司收入为18.1亿元,同比-13%;业绩为1.6亿元,同比-27%;扣非业绩为1.1亿元,同比-39%; 非经常损益0.5亿元,主要系政府补助。盈利质量方面,2024Q1毛利率同比-4.7pct至55.3%,我们判断主要系加盟渠道处理老品致使毛利率同比有所降低,费用控制整体良好;净利率同比-1.7pct至8.8%。 风险提示:消费环境波动,汇率波动风险,门店扩张不及预期。 重点标的 1.本周专题:3月社零公布;adidas上调2024年盈利指引 1.1专题一:3月社零公布,服装/珠宝消费平稳增长 2024年3月社零公布,服装/珠宝消费平稳增长。2024年3月社会消费品零售总额同比增长3.1%(过去两年CAGR为6.8%),2024年1-3月累计增长4.7%(过去两年CAGR为5.2%),2024年居民消费稳步复苏。 分品类看:2024年Q1服装/珠宝消费平稳增长,整体表现符合预期。2024年3月服装鞋帽针纺织品类/金银珠宝类零售额同比增长3.8%/3.2%(过去两年CAGR为10.5%/19.1%),1-3月累计增长2.5%/4.5%(过去两年CAGR分别为5.7%/9.0%)。其中服装消费在同期相对较高的基础上仍实现了稳健的增长,无论是单3月还是Q1整体的两年复合增速均优于社零大盘;以金饰为代表的珠宝终端消费热度仍较好,一方面受益于产品设计不断提升,另一方面波动环境下黄金饰品特有的保值属性凸显。 图表1:2022-2024年服装鞋帽针纺织品类零售额/金银珠宝类零售额/社会消费品零售总额同比增速(%) 分渠道看:电商销售快速增长,增速显著优于线下业态。2024Q1实物商品网上零售额同比增长11.6%,占社会消费品零售总额的比重为23.3%,在实物商品网上零售额中,吃类、穿类、用类商品分别增长21.1%、12.1%、9.7%。线下渠道中,2024Q1限额以上零售业单位中超市、便利店、专业店、品牌专卖店零售额同比分别增长2.2%、5.2%、6.3%、1.1%,百货店零售额下降2.4%。 图表2:2022-2024年实物商品网上零售额占社消零总额的比重(%) 图表3:2022-2024年实物商品网上零售额各品类增速(%) 1.2专题二:adidas2024Q1业绩超预期,公司上调2024年盈利指引 本周adidas发布2024Q1业绩预告,营收增长8%,公司上调2024年盈利预期。公司预计2024Q1营收在货币中性基础上同比增长8%,报表层面同比增长4%至54.58亿欧元,公司毛利率同比提升6.4pcts至51.2%,经营利润同比大幅增长至3.36亿欧元(2023年Q1为6000万欧元)。基于Q1的超预期表现,公司现上调2024年全年盈利预期,此前公司预计2024年营收增长中单位数,现公司预计2024年营收增长中~高单位数,同时公司预计2024年经营利润为7亿欧元(此前公司预计为5亿欧元)。 图表4:adidas公司FY2021Q1~FY2024Q1营收表现(亿欧元,%) 图表5:adidas公司FY2021Q1~FY2024Q1营业利润(亿欧元) Yeezy库存销售表现超预期。此前公司曾预期2024年Yeezy库存将以成本价销售,从而带来收入约为2.5亿欧元,然而基于Q1的销售情况,2024全年Yeezy库存的销售表现或超公司此前预期。根据公司披露,2024Q1受益于Yeezy产品的销售,贡献收入约为1.5亿欧元,贡献经营利润约为5000万欧元,当前公司预计剩余季度内(Q2~Q4)Yeezy产品销售将带来约为2亿欧元的收入,由于以成本价销售因此不再贡献利润。 公司库存大幅收窄,营运持续优化。截至2023年末公司库存金额同比下降24%至45.25亿欧元,库存的大幅减少一方面受益于公司显著减少采购规模,同时战略性的重新利用现有存货。2024年公司库存呈现逐季减少的态势,当前公司整体的库存水平正处于健康状态,但是北美地区库存仍需要时间进行清理。 图表6:adidas公司FY2021-FY2023存货(亿欧元,%) 2.本周观点:关注业绩确定性强、分红具备吸引力的优质标的 纺织制造:上游纺织制造订单改善符合预期,2024Q1板块公司业绩有望快速增长,提醒关注投资机会,推荐赛道龙头【华利集团、申洲国际、伟星股份】,对应2024年PE21/18/21倍。 运动鞋服:港股运动鞋服短期营运持续改善,长期仍具备一定成长性,标的公司估值性价比高,优先推荐2024年业绩确定性较高的【安踏体育】,对应2024年PE为16倍(剔除16亿元一次性收益后,对应2024年PE为18倍)。关注【李宁】,股价对应2024年PE为12倍。 休闲服饰:1)2024Q1业绩快速增长确定性强、全年加速拓店带动成长、当前估值具备吸引力的【比音勒芬】,对应2024年PE为14倍。2)关注中长期渠道成长性强于行业、业绩有望稳健释放的【报喜鸟】,对应2024年PE为11倍。3)成熟品牌服饰公司运营稳健、现金流优渥,高分红优质标的仍然值得继续关注,优先推荐业务稳步扩张、盈利质量平稳的大众男装龙头【海澜之家】,过去2年(2021~2022年)现金分红率超过85%,对应2024年PE为14倍。关注家纺龙头【富安娜】,过去2年(2021~2022年)现金分红率超过90%,wind一致预期对应2024年PE为14倍。4)推荐FY2024业绩快速增长确定性强的羽绒服龙头【波司登】,当前股价对应FY2024PE为15倍,估值具备上升空间。 黄金珠宝:金价上涨支撑居民保值以及投资需求,关注拓店顺利、产品设计优质的黄金珠宝龙头公司。2024年1-3月金银珠宝类零售额增长4.5%,过去两年CAGR为9%,居民终端饰品需求保持稳健增长,我们建议关注渠道数量领先行业、品牌力强劲、业绩增长稳健的珠宝公司【老凤祥】,当前股价对应2024年PE为17倍;关注拓店迅速,产品力不断提升,估值存在提升空间的【周大生、潮宏基】,当前股价对应2024年PE为12/12倍。 图表7:重点公司估值表(亿元,%,倍) 附表1:纺织服装2023