2024年医药生物投资策略:寒冬过尽,破晓已至

AI智能总结

AI智能总结

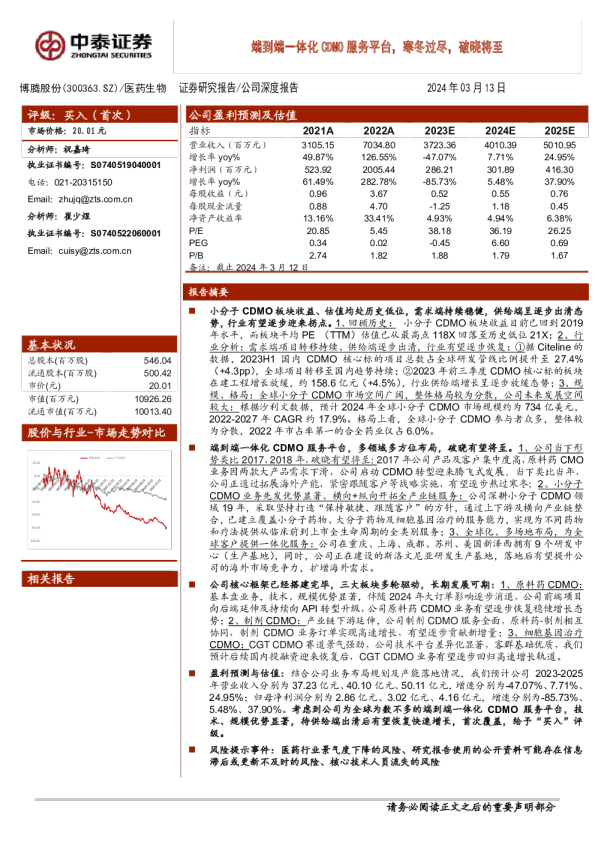

中泰证券研究所专业|领先|深度|诚信 |证券研究报告| 寒冬过尽,破晓已至 2024年医药生物投资策略 2023.12.18 祝嘉琦 S0740519040001 zhujq@zts.com.cn 分析师: 谢木青 S0740518010004 xiemq@zts.com.cn 孙宇瑶(执业编号:S0740522060002),崔少煜(执业编号:S0740522060001),李建(执业编号:S0740522090004)于佳喜(执业编号:S0740523080002),张楠(执业编号:S0740523070005) 投资摘要 2023年回顾:热点频出,多重底部板块先抑后扬。2023年医药行业主题快速轮动,中小市值标的表现突出,板块整体呈现先抑后扬的走势。伴随新冠影响基本消除、医疗反腐的阶段性缓和、带量采购等医改政策常态化、海外需求逐步恢复,板块业绩有望企稳回升,迎来逐季向好趋势。 2024年,寒冬过尽、破晓已至。结合当下政策面、基本面、资金面,我们认为医药板块已经走过了最为艰难的时刻,2024年有望逐步走出结构性牛市。持续看好国产创新的升级与出海、出口制造的出清与回暖、消费医疗的升级与复苏。 创新:国产创新持续升级,国际化空间可期 �创新药:由关注商业化放量转向关注商业化效能;政策利好,由仿转创,腾笼换鸟大逻辑不变;国际化趋势加速,BD、合作开发、自营商业化、收并购多线取得突破进展。恒瑞医药、康方生物、神州细胞、三生制药/三生国健、乐普生物。 ②仿制药:集采出清,新品放量,仿创结合。集采窗口期下的仿制药CRO。九典制药、健友股份、科伦药业、阳光诺和。 ③医疗器械:高端设备加速放量,终端需求依旧强劲;技术创新驱动高成长,高耗品牌快步走出国门;IVD联盟集采落地,看好龙头多元化成长。看好创新和出海。华大智造、健世科技、九强生物、海泰新光。 ④创新中药:审评审批机制优化,关注基药增量落地。以岭药业、方盛制药。 制造:需求端恢复,供给端出清,拐点在即 �原料药:行业周期见底,“专利到期”抢仿API、原研转移CMO以及仿制药一体化提供成长,拐点可期。仙琚制药、天宇股份、同和药业。 ②CDMO:地缘博弈预期改善、项目转移持续、供给端逐步出清、多肽中游需求旺盛。药明康德、诺泰生物、普洛药业。 ③低值耗材:出口拐点将至,内需有望遇暖回春。美好医疗。 消费&终端:期待复苏,优选老龄化下的刚需 �中药OTC:需求相对刚性,量价均有潜力,国改深化有望催化板块估值扩张。太极集团、东阿阿胶、昆药集团。 ②医疗服务:期待消费复苏,关注细分赛道龙头修复机会。爱尔眼科、通策医疗、固生堂。 ③疫苗、血制品、胰岛素:疫苗需求复苏叠加认知提升带来空间,创新、出海构建差异化竞争;血制品供需两旺业绩好,重点关注浆站拓展;胰岛素出海创造增量。智飞生物,康泰生物,天坛生物,华兰生物,联邦制药。 ④CSO&连锁药店:CSO是行业分工细化的产物,龙头企业大有可为。门诊统筹加快推进,连锁龙头有望率先受益。百洋医药、益丰药房、健之佳。 风险提示:政策变化风险、药品研发风险等。 2 目录 CONTENTS 1 2023年回顾|政策总结|2024年展望 2024年:寒冬过尽,破晓已至 2 创新:升级,出海 创新药|仿制药|创新器械|创新中药|上游配套&服务 3 特色原料药|CDMO|低值耗材|制药装备 制造:出清,回暖 4 消费:理念,复苏 中药OTC|医疗服务|疫苗&血制品&胰岛素|家用器械 6 5 流通|药店|ICL| 终端:整合,集中风险提示 ENT 所 目 CONT CONTENS 中泰 2023年,先抑后扬拐点已现 2024年,结构性慢牛的开启 录 1 |领先|深度 市场表现:药品主线,热点频出 2023年初至今医药板块收益率-6.89%,位于31个子行业第16位。子板块中化学制药 图表:2023年初迄今申万行业涨跌幅/%图表:2023年以来医药子行业涨跌幅/% 2.34 化学制药中-0药.1Ⅱ9生物制品医疗器械医药商业医疗服务 -7.58 -8.41 -9.1 -23.96 405 +2.34%表现优异,其余子板块下跌。2023H1中药、仿制药主线突出,下半年在反腐预期修复下,创新药迎来修复行情。同时减肥药、老年痴呆药物、冬季流感等主题频发,行情轮动。 分市值:小市值标的表现优异,中大市值企业面临压力。分涨跌幅:300支个股实现正收益,多数标的收益率位于0%~30%之间。 30 20 10 0 -10 -20 -30 -40 0 -5 -10 传媒通信计算机电子汽车煤炭 纺织服饰机械设备石油石化家用电器公用事业非银金融建筑装饰 环保轻工制造医药生物 钢铁国防军工 综合银行 有色金属农林牧渔交通运输基础化工食品饮料社会服务建筑材料房地产商贸零售电力设备美容护理 -15 -20 -25 -30 图表:医药生物与沪深300指数2023年走势图 80% 60% 40% 20% 0% 18-08 18-10 18-12 19-02 19-04 19-06 19-08 19-10 19-12 20-02 20-04 20-06 20-08 20-10 20-12 21-02 21-04 21-06 21-08 21-10 21-12 22-02 22-04 22-06 22-08 22-10 22-12 23-02 23-04 23-06 23-08 23-10 23-12 -20% -40% 医药生物(申万)沪深300 图表:医药板块分市值收益率情况(加权平均)/% 1.49 0.92 0-100亿100-200亿200-500亿500-1000亿1000亿以上 -3.29 -3.60 -6.03 2.00 1.00 - -1.00 -2.00 -3.00 -4.00 -5.00 -6.00 -7.00 图表:年初迄今不同收益率区间个股数量(个) 202 197 38 9 22 24 3 250 200 150 100 50 0 资料来源:wind,中泰证券研究所(注:分市值涨跌幅剔除涨跌幅≥±100%的极值,截止至2023.12.17)5 板块估值仍处底部区间,基金持仓仍旧低配 医药板块TTM估值约27.7倍,相对全部A股(扣除金融)溢价率50.7%;盈利预测市盈率25.5倍,相对全部A股(扣除金融)溢价率50.4%,仍处于历史底部区间。同时子板块之间的估值差异进一步缩小,完成估值的再平衡。 截至2023Q3,A股基金前十大重仓医药板块占比12.96%(环比上升2.12pp),扣除医药基金后占比7.71%(环比上升1.47pp)。扣除医药基金后医药板块低配0.90%,配置占比较2023Q2上升1.22pp。 图表:医药板块盈利预测市盈率 50 45 40 35 47.6 32.9 30.9 28.7 30 25 20 15 10 5 0 25.5 24.0 21.6 17.0 13.4 9.1 图表:医药板块TTM估值与历史平均 目前市盈率(TTM,整体法)平均市盈率(TTM,整体,剔除负值,2010-至今) 70 47 43 35.9 35 36 32 32 32 24 27.7 30 31 27 23 24 18.37 17 80 70 60 50 40 30 20 10 0 图表:2023年Q3基金医药持仓变化(%) 基金前十大重仓医药板块占比 基金前十大重仓医药板块占比(剔除医药基金)医药股市值占比 17% 12.96% 12% 7% 7.71% 6.81% 2% -0.90% -3% 医药股超配比例 全部A股(扣除 金融板块) 医药生物化学原料药化学制剂中药医疗器械医疗服务生物制品医药商业 资料来源:wind,中泰证券研究所(截至2023/12/17) 财务表现:阶段影响有望出清,行业迎来基本面修复 2023Q1-Q3,医药上市公司累计收入增长1.5%,利润总额下降19.7%,扣非净利润下降22.3%,新冠基数、投融资环境、出口受损等造成收入增速放缓,利润下滑。 2023Q3,医药板块收入同比下降3.3%,利润总额同比下降17.3%,扣非净利润同比下降17.5%,单季度增速波动,主要受到医疗反腐、同期新冠基数等因素影响。 分行业看,23Q1-Q3收入增速排序为中药(+9.6%)、医药商业(+9.2%)、生物制品(+7.1%)、化学制剂(+4.8%)、化学原料药(-1.9%)、医疗服务(-3.5%)、医疗器械(-28.4%)。 图表:医药子板块前三季度营收利润增长情况 营业收入增速 扣除非经常性损益的净利润增速 主要子板块 医药板块 民营医疗 药店血制品疫苗 中药 医药商业生物制品 特色原料药 化学制剂 CRO、CDMO 化学原料药医疗服务 生命科学服务 医疗器械 体外诊断 ICL 2022Q320223Q 11.1%10.9% 14.7%12.4% 22.6%21.9% -10.5%17.1% 8.4%39.1% 1.9%1.8% 11.6%7.9% -2.5%13.0% 14.2%15.6% 2.5%2.6% 62.4%69.3% 13.0%10.1% 37.6%39.8% 12.9%14.9% 30.0%29.3% 31.6%32.5% 36.2%60.9% 2023Q3 -3.3% 15.2% 11.8% 37.5% 25.8% 0.4% -0.9% 16.7% -1.5% -5.0% -12.9% -5.9% -6.8% -18.0% -20.7% -38.0% -40.1% 20233QQ3增速变化3Q增速变 1.5% 20.5% 18.1% 17.6% 15.5% 9.6% 9.2% 7.1% 5.4% 4.8% 1.9% -1.9% -3.5% -22.7% -28.4% -39.2% -42.2% -14.4% 0.4% -10.7% 48.0% 17.3% -1.4% -12.5% 19.2% -15.7% -7.5% -75.4% -18.9% -44.4% -30.9% -50.7% -69.6% -76.3% 化 -9.4% 8.1% -3.8% 0.5% -23.6% 7.8% 1.2% -5.9% -10.3% 2.1% -67.4% -12.0% -43.3% -37.5% -57.7% -71.7% -103.2% 2022Q320223Q 6.6%13.9% 16.7%11.8% 20.9%9.9% -19.3%0.3% -22.5%-6.4% -1.2%-3.1% 13.3%7.6% -39.1%-24.3% 26.9%21.6% -18.7%-5.8% 121.3%107.4% 4.2%5.6% 76.2%80.7% -27.9%-13.2% 35.4%35.9% 33.6%33.9% 23.9%82.5% 2023Q3 -17.5% 17.1% 6.3% 36.0% -16.7% 2.6% -8.0% 12.4% -9.5% 1.7% -9.2% -26.8% -16.5% -27.9% -48.0% -56.0% -85.7% 20233QQ3增速变化3Q增速变 -22.3% 21.6% 19.8% 19.2% -8.8% 23.4% 2.2% -5.6% -1.2% 4.8% -3.3% -23.6% -15.4% -77.3% -58.6% -59.2% -85.1% -24.1% 0.4% -14.6% 55.3% 5.8% 3.8% -21.3% 51.5% -36.4% 20.4% -130.5% -31.1% -92.8% 0.0% -83.4% -89.6% -109.5% 化 -36.1% 9.8% 9.9% 18.9% -2.4% 26.5% -5.3% 18