教培行业研究系列(四):粉笔-首次覆盖报告-在线招录考培龙头,经营效益释放

AI智能总结

AI智能总结

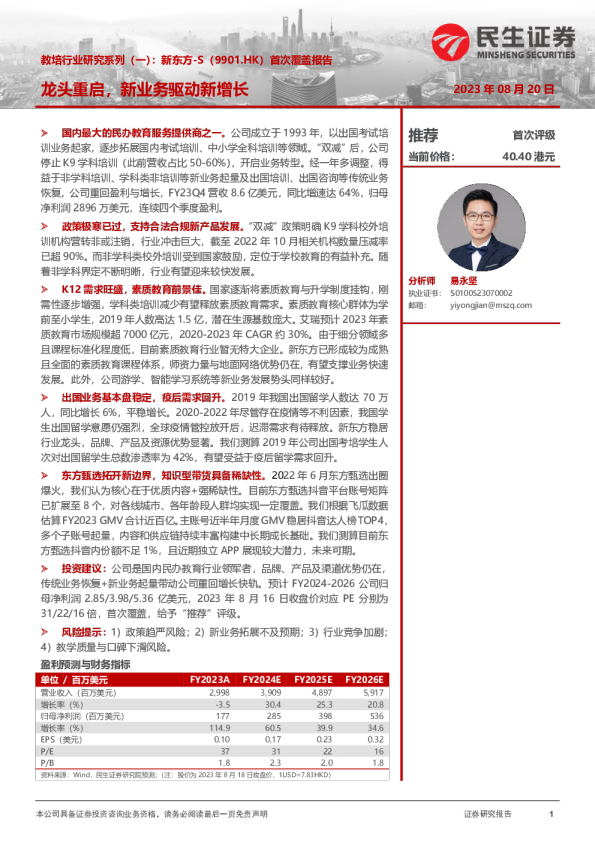

教培行业研究系列(四):粉笔(2469.HK)首次覆盖报告 在线招录考培龙头,经营效益释放2024年01月16日 粉笔:国内最大的招录考培机构之一。粉笔脱胎于猿辅导,以在线公考培训产品起家,现已成为国内最大的招录考培机构之一。据弗若斯特沙利文,2021年粉笔在中国职业考试培训行业中以30亿元收入、4.3%的市占率排名第二。2019-2021年受益线上化红利,但线下激进扩张致利润承压。2022年线下&员工结构优化下成功扭亏,2023年营收恢复双位数增长,迎来利润释放期。 招录考培市场:行业β持续,线上化进程加速。(1)招录考培本质是解决就业问题。我国高校毕业生规模超1000万人,持续增长,且体制内就业因稳定的供给而愈发受青睐,构成行业增长的底层动力。(2)2021年我国公务员/事业单位/教师招录约18/52/33万人,合计超100万人。据弗若斯特沙利文,2021年我国招录考培市场规模305亿元,2016-2021年复合增速9%,报考人数、参培率上升是主要增长来源。行业趋势上,疫情加速了线上化率的提升,尤其笔试培训环节的线上交付。(3)格局上,中公、粉笔、华图稳居前三大,2020-2022年三者合计市场份额有所下滑,线下小机构冒出。我们认为小机构存续能力较弱,教研、管理、渠道能力强的头部机构仍然具备显著优势,行业集中度有望回升。 公司优势:互联网基因浓厚,产品&流量领先。(1)产品端,目前题库/会员&图书/系统班/精品班四类产品可覆盖考生从在线到线下、从免费到高端多个层次的参培需求。(2)流量端,粉笔在线平台功能完备,免费题库&模考产品吸引大量流量,2023H1平均MAU达到920万人。 公司看点:短期关注盈利释放,中长期看渗透&客单价提升。(1)公司线上模型边际成本递减,线下模型显著优化。当前员工与线下网点调整到位,收入增长有望释放利润。(2)中长期看,公司课程渗透率&客单价均仍有提升空间。我们测算2021年公司学习产品/系统班/小班课对招录考试报名群体的渗透率为8.7%/6.1%/2.2%。在线平台庞大的流量为公司产品转化提供可观空间,2019-2021年学习产品+系统班+小班课付费人次/MAU保持在60%+的较高水平。另一方面,当前公司课程收费行业偏低,同类产品中,粉笔小班课日均收费较竞对低20-40%,根据财报,2021年小班课客单价3789元,低于同行5000元+的水平。2024年1月12日,公司已经开启会员产品的调价,涨价幅度超过30%。 投资建议:公司是国内最大的招录考培机构之一,在线基因具备独特性,短期可关注业务调整后的盈利释放,中长期看提价+渗透提升。预计2023-2025年公司归母净利润1.53、4.57、6.50亿元,经调整归母净利润4.03、6.08、8.00亿元。当前股价对应2024/2025年归母净利润PE为21/15倍,低于可比公司均值,首次覆盖,给予“推荐”评级。 风险提示:市场竞争加剧的风险;经营业绩波动风险;人力资源流失风险;品牌受损风险。 盈利预测与财务指标 单位/百万人民币 2022A 2023E 2024E 2025E 营业收入 2,810 3,145 3,859 4,538 增长率(%) -18.0 11.9 22.7 17.6 净利润 -2,087 153 457 650 增长率(%) -2.0 107.3 199.6 42.1 EPS -0.91 0.07 0.20 0.28 P/E - 63 21 15 P/B -0.9 -0.9 -1.0 -1.0 资料来源:Wind,民生证券研究院预测;(注:股价为2024年1月15日收盘价,汇率1HKD=0.91RMB) 推荐首次评级 当前价格:4.22港元 分析师易永坚 执业证书:S0100523070002 邮箱:yiyongjian@mszq.com 分析师徐熠雯 执业证书:S0100523100002 邮箱:xuyiwen@mszq.com 相关研究 1.海外行业专题报告:加密货币交易所行业全景扫描与成长性分析-2024/01/12 2.海外周报:继续关注教培和在线公考-2024 /01/08 3.海外行业2024年度投资策略:新消费新业态,重新关注教育-2023/12/10 4.长短视频行业研究系列(一):爱奇艺(IQ.O)深度报告:优质内容造就行业龙头,ARM提升空间大-2023/12/07 5.新消费研究之咖啡系列报告:复盘咖啡历史发展,溯源产业链上游-2023/11/11 目录 1粉笔:国内最大的招录考培机构之一3 1.1发展历程:脱胎于猿辅导,在线产品起家3 1.2股权结构:控股一致行动人持股30%+,股权激励落地4 1.3财务分析:收入恢复增长,盈利能力显著优化5 2行业分析:招录考培行业β持续,线上化进程加速7 2.1底层动力:高校毕业生规模庞大,体制内就业意愿增强7 2.2三大招录类型:公务员/事业单位/教师招录规则详解8 2.3市场空间:招录考培市场规模百亿级,疫情加速线上化12 2.4竞争格局:行业格局分散,头部集中度有望回升14 3公司优势:互联网基因浓厚,产品&流量领先17 3.1从在线到线下,从免费到高端,多条产品线满足不同层次需求17 3.2在线平台MAU超900万,题库&模考产品深受欢迎20 4公司看点:短期关注盈利释放,中长期看渗透&客单价提升21 4.1在线模型边际效益递增,经营效益待释放21 4.2流量支撑,产品渗透提升空间大24 4.3课程收费行业偏低,具备提价空间26 5盈利预测与投资建议29 5.1盈利预测假设与业务拆分29 5.2估值分析30 5.3投资建议30 6风险提示31 插图目录33 表格目录33 1粉笔:国内最大的招录考培机构之一 1.1发展历程:脱胎于猿辅导,在线产品起家 2014年以线上产品切入公考培训赛道,现已成为国内最大的招录考培机构之一。粉笔脱胎于猿辅导试题库中针对公考的板块。2013年,现任CEO张小龙加入,12月推出粉笔APP。2014年,公司推出国内首个在线公职人员考培课程,首推性价比较高的680元直播大班课(在线系统班)。2015年,公司推出行业首个在线模拟考试产品、首个综合在线题库,免费题库成功吸引大量用户。2018年,公司营收破9亿元。2020年,粉笔从猿辅导分拆。2020年5月,粉笔公开大范围线下扩张,6月推出在线精品课,提供小班化服务。2021年,公司获3.9亿美元Pre-IPO轮融资(约合人民币27亿元),投后估值30亿美元。2023年1月9 日,粉笔在香港成功上市,2023年6月5日正式纳入港股通。目前公司业务主要包括公务员考试培训、事业单位考试培训、教师资格与招录培训、教辅教材销售等,2023年上半年营收超16亿元。据弗若斯特沙利文,2021年粉笔在中国职业考试培训行业中以30亿元收入、4.3%的市占率排名第二,并且有58.7%用户将粉笔作为首选的招录考试培训机构。 时间事件 表1:粉笔发展历程 2012年8月前网易门户事业部总裁李勇离职创立粉笔网,当时定位点评类学习社区 2013年11月粉笔网停止运营,原团队重心转移至猿题库,公考名师张小龙(原华图名师)加入猿题库负责公考项目 2014年8月 猿辅导重新启用“粉笔”品牌,将其公考题库、司考题库以及考研题库都归于粉笔题库旗下,并成立“粉笔公考题库”、“粉笔司考题库”等独立品牌,由张小龙担任CEO,粉笔网被重新定义为线上职业教育公司 2014年9月 推出国内首个在线公职人员考试培训课程,粉笔公考上线,首推性价比较高的680元的直播大班课(在线系统班),创造 “粉笔模式” 2014年12月推出了由内部开发的RTC互动直播系统 2015年 粉笔网业务从猿辅导正式拆分,随后粉笔科技推出中国招录类考试培训行业首个大型在线模拟考试产品,6月,又推出中国招 录类考试培训行业的首个综合在线题库,免费题库为粉笔吸引大量用户 2017年4月开始尝试提供线下培训课程 2018年创业仅4年,收入突破9亿元,其中,公考业务收入7亿元,占比八成,为核心业务 2019年底全国35家线下分校、1000余名员工 2020年5月公开大范围启动线下课程服务 2020年5月 推出线上精品班,集中优质师资进行直播大课授课,对学员日常督学答疑提供4V1的服务,到2020年底共服务了1.3万人次,营收已突破1亿元 2020年12月底全国396家分校、14000余名员工(其中师资团队占比超75%),线下分校已经遍布全国31个省、超300个地级市和区县 2020年末粉笔科技完成股权重组,从猿辅导拆分 2021年2月 PreIPO轮融资3.9亿美元,投后估值30亿美元,由IDG、挚信资本领投,其他投资机构包括腾讯、高瓴、经纬、华兴、 CMC资本、CPE源峰等 资料来源:搜狐新闻,公司招股说明书,民生证券研究院 1.2股权结构:控股一致行动人持股30%+,股权激励落地 张小龙、李勇、李鑫、魏亮四人构成一致行动人,为公司控股股东。根据公司公告,截至2024年1月12日,公司控股股东及一致行动人张小龙、李勇、李鑫、魏亮共拥有31.52%的股份权益,其中董事长、CEO兼控股股东之一张小龙持股比例11.27%,并拥有由魏亮、李勇、李鑫共同持有的20.25%的股份权益。2024年1月11日及12日,张小龙增持约49万股(约占总股本的0.02%)。根据港交 所公告,截至2024年1月11日,其余持股超过5%的股东包括腾讯、IDG、经纬,持股比例分别约为13%、7.9%、5.6%,IDG、经纬较2023年年中有所减持。 图1:粉笔股权结构 资料来源:联交所披露易,公司公告,民生证券研究院(注:数据来自2023年中报,标红来自联交所最新公告) 股权激励首次授予完毕,推行全员持股。2024年1月2日,公司公告,根据 2023年受限制股份单位计划,向6039名员工授出总计1566.8万份受限制股份单位。根据粉笔官微,此次公司向全体在职正式员工授予了股票。本次受限制股份的购买价格为0元,且并无业绩目标。根据2023年受限制股份单位计划的授权上限,将有约2亿股可供进一步授出,约占总股本的10%。 承受人受限制股份归属比例归属方式 表2:2024年1月2日公司根据2023年受限制股份单位计划授出受限制股份单位的公告摘要 25%授出日期的第一个周年日归属 25%授出日期归属 24名,包含3名高管1266万股,包含向高管授出的450万股 6015名301万股 资料来源:公司公告,民生证券研究院 25%授出日期的第二个周年日归属 25%授出日期的第三个周年日归属 25%授出日期的第一个周年日归属 25%授出日期的第二个周年日归属 25%授出日期的第三个周年日归属 25%授出日期的第四个周年日归属 1.3财务分析:收入恢复增长,盈利能力显著优化 2022年收入承压,主要系线下调整所致,但盈利显著优化,2023年营收恢复增长,利润逐步释放。2019-2021年公司营收大幅增长,在线培训收入增长较快,且线下快速扩张带来增量收入,但线下拓展节奏激进,增收不增利,亏损扩大。2021Q4开始,公司精简线下、改善盈利,2021年、2022年上半年关闭188个、 88个线下运营中心,2022年期末网点数降至198个。2022全年公司收入28.1亿元,同比下降18%,经调整净利润1.9亿元,成功扭亏。2023H1,公司营收16.8亿元,同比增长16%,经调整净利润2.9亿元,同比增长201%,营收恢复增长,利润逐步释放。 图2:2019-2023H1粉笔营收及增速图3:2019-2023H1粉笔净利润与经调整净利润 4000百万元 3000 2000 总营收yoy(%)3,429 84% 2,810 61% 2,132 1,682 100% 80% 60% 40% 500 0 -500 -1000 百万元 净利润经调整净利润 288 1000 0 1,160 -18% 16%20% 0% -20%