电新行业双周报2023年第22期总第22期:碳酸锂价格持续低迷 预计明年产业链需求有望复苏

AI智能总结

AI智能总结

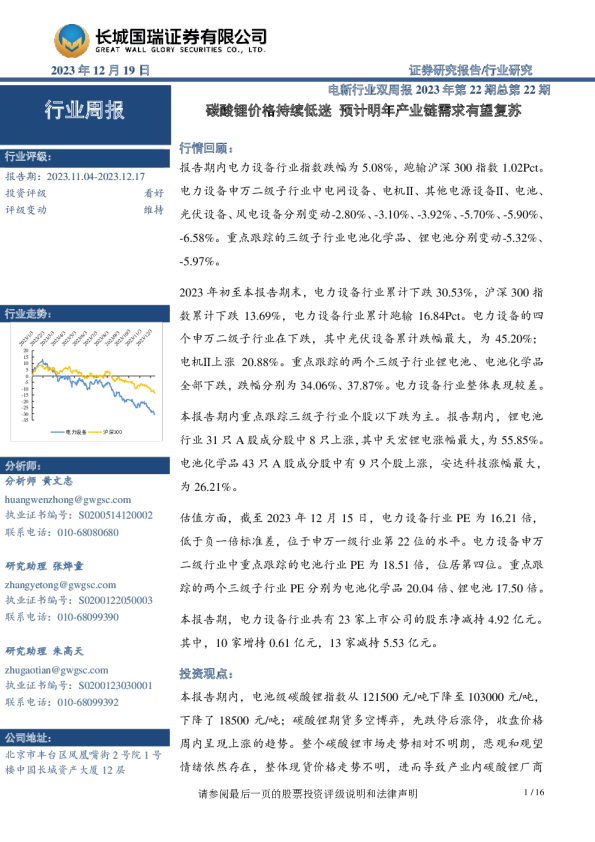

硅 2023年12月19日证券研究报告/行业研究 行业周报 电新行业双周报2023年第22期总第22期 碳酸锂价格持续低迷预计明年产业链需求有望复苏 行业评级: 报告期:2023.11.04-2023.12.17 投资评级看好 评级变动维持 行业走势: 2023/1/3 2023/2/3 2023/3/3 2023/4/3 2023/5/3 2023/6/3 2023/7/3 2023/8/3 2023/9/3 2023/10/3 2023/11/3 2023/12/3 20 15 10 5 0 -5 -10 -15 -20 -25 -30 -35 电力设备沪深300 分析师: 分析师黄文忠 huangwenzhong@gwgsc.com 执业证书编号:S0200514120002联系电话:010-68080680 研究助理张烨童 zhangyetong@gwgsc.com 执业证书编号:S0200122050003联系电话:010-68099390 研究助理朱高天 zhugaotian@gwgsc.com 执业证书编号:S0200123030001联系电话:010-68099392 公司地址: 北京市丰台区凤凰嘴街2号院1号 楼中国长城资产大厦12层 行情回顾: 报告期内电力设备行业指数跌幅为5.08%,跑输沪深300指数1.02Pct。电力设备申万二级子行业中电网设备、电机Ⅱ、其他电源设备Ⅱ、电池、光伏设备、风电设备分别变动-2.80%、-3.10%、-3.92%、-5.70%、-5.90%、 -6.58%。重点跟踪的三级子行业电池化学品、锂电池分别变动-5.32%、 -5.97%。 2023年初至本报告期末,电力设备行业累计下跌30.53%,沪深300指数累计下跌13.69%,电力设备行业累计跑输16.84Pct。电力设备的四个申万二级子行业在下跌,其中光伏设备累计跌幅最大,为45.20%;电机Ⅱ上涨20.88%。重点跟踪的两个三级子行业锂电池、电池化学品全部下跌,跌幅分别为34.06%、37.87%。电力设备行业整体表现较差。 本报告期内重点跟踪三级子行业个股以下跌为主。报告期内,锂电池行业31只A股成分股中8只上涨,其中天宏锂电涨幅最大,为55.85%。电池化学品43只A股成分股中有9只个股上涨,安达科技涨幅最大,为26.21%。 估值方面,截至2023年12月15日,电力设备行业PE为16.21倍, 低于负一倍标准差,位于申万一级行业第22位的水平。电力设备申万二级行业中重点跟踪的电池行业PE为18.51倍,位居第四位。重点跟踪的两个三级子行业PE分别为电池化学品20.04倍、锂电池17.50倍。 本报告期,电力设备行业共有23家上市公司的股东净减持4.92亿元。其中,10家增持0.61亿元,13家减持5.53亿元。 投资观点: 本报告期内,电池级碳酸锂指数从121500元/吨下降至103000元/吨, 下降了18500元/吨;碳酸锂期货多空博弈,先跌停后涨停,收盘价格周内呈现上涨的趋势。整个碳酸锂市场走势相对不明朗,悲观和观望情绪依然存在,整体现货价格走势不明,进而导致产业内碳酸锂厂商 持观望态度,叠加下游需求疲软,竞争激烈,碳酸锂现货价格反弹依旧存在阻碍。我们认为,随着明年春节后复工复产,下游需求有望迎来一波复苏,进而带动碳酸锂现货价格以及产业链整体需求的提升,建议重点关注产业链重点环节,比如锂电池板块、正极材料以及电解液等与碳酸锂现货价格息息相关的板块。 风险提示: 原材料价格波动的风险;下游需求不及预期。 目录 一、市场回顾5 1.行情回顾5 2.行业重要资讯8 2.1新能源汽车行业8 2.2动力电池行业9 2.3储能行业11 二、公司动态12 1.重点公司动态12 2.重点公司股票增、减持情况12 三、重点数据跟踪13 四、投资建议15 图目录 图1:本报告期内申万一级行业涨跌幅(%)5 图2:本报告期内电力设备申万二级行业涨跌幅(%)5 图3:本报告期内重点跟踪三级行业涨跌幅(%)5 图4:电力设备行业2023年初至报告期末累计涨跌幅(%)6 图5:重点跟踪三级行业2023年初至报告期末累计涨跌幅(%)6 图6:锂电池行业涨跌幅前五个股(%)6 图7:锂电池行业涨跌幅后五个股(%)6 图8:电池化学品行业涨跌幅前五个股(%)7 图9:电池化学品行业涨跌幅后五个股(%)7 图10:申万一级行业PE(TTM)7 图11:电力设备行业PE(TTM)8 图12:电力设备申万二级行业PE(TTM)8 图13:重点跟踪三级子行业PE(TTM)8 图14:正极材料单瓦时价格行情(元/KWh)13 图15:金属原材料(镍、钴、电解锰、碳酸锂)每日价格行情(万元/吨)14 图16:单GWh电池所需碳酸锂成本14 图17:中国新能源汽车销量及渗透率14 图18:中国新能源汽车月度销量(辆)14 图19:全球动力电池出货结构15 图20:中国动力电池月度装车量(GWh/月)15 图21:中国动力电池出货结构15 表目录 表1:电力设备行业上市公司股东增、减持情况12 一、市场回顾 1.行情回顾 报告期内电力设备行业指数跌幅为5.08%,跑输沪深300指数1.02Pct。电力设备申万二级子行业中电网设备、电机Ⅱ、其他电源设备Ⅱ、电池、光伏设备、风电设备分别变动-2.80%、-3.10%、 -3.92%、-5.70%、-5.90%、-6.58%。重点跟踪的三级子行业电池化学品、锂电池分别变动-5.32%、 -5.97%。 2023年初至本报告期末,电力设备行业累计下跌30.53%,沪深300指数累计下跌13.69%,电力设备行业累计跑输16.84Pct。电力设备的四个申万二级子行业在下跌,其中光伏设备累计跌幅最大,为45.20%;电机Ⅱ上涨20.88%。重点跟踪的两个三级子行业锂电池、电池化学品全部下跌,跌幅分别为34.06%、37.87%。电力设备行业整体表现较差。 图1:本报告期内申万一级行业涨跌幅(%) -4.06 -5.08 8 5 2 -1 -4 -7 -10 传综公纺煤农计 媒合用织炭林算 事服牧机 业饰渔 通家交有建轻信用通色筑工电运金装制 器输属饰造 银社房环行会地保服产 务 基商非础贸银化零金工售融 电机建汽钢子械筑车铁 设材 备料 石国沪美医电食油防深容药力品石军护生设饮 300 化工理物备料 资料来源:Wind,长城国瑞证券研究所 图2:本报告期内电力设备申万二级行业涨跌幅(%)图3:本报告期内重点跟踪三级行业涨跌幅(%) -2.80 -3.10 -3.92 -5.70 -5.90 -6.58 -5.32 -5.97 0-4 -2 -4 -6-6 -8 电电其 Ⅱ 网机他 设电 备源 Ⅱ 设备 电光风 池伏电 设设 备备 -8 电池化学品锂电池 资料来源:Wind,长城国瑞证券研究所资料来源:Wind,长城国瑞证券研究所 图4:电力设备行业2023年初至报告期末累计涨跌幅(%) 2023/1/3 2023/2/3 2023/3/3 2023/4/3 2023/5/3 2023/6/3 2023/7/3 2023/8/3 2023/9/3 2023/10/3 2023/11/3 2023/12/3 20 15 10 5 0 -5 -10 -15 -20 -25 -30 -35 图5:重点跟踪三级行业2023年初至报告期末累计涨跌幅(%) 20 10 0 -10 -20 -30 -40 2023/1/3 2023/2/3 2023/3/3 2023/4/3 2023/5/3 2023/6/3 2023/7/3 2023/8/3 2023/9/3 2023/10/3 2023/11/3 2023/12/3 -50 电力设备沪深300锂电池电池化学品 资料来源:Wind,长城国瑞证券研究所资料来源:Wind,长城国瑞证券研究所 本报告期内重点跟踪三级子行业个股以下跌为主。报告期内,锂电池行业31只A股成分股中8只上涨,其中天宏锂电涨幅最大,为55.85%。电池化学品43只A股成分股中有9只个股上涨,安达科技涨幅最大,为26.21%。 图6:锂电池行业涨跌幅前五个股(%)图7:锂电池行业涨跌幅后五个股(%) 55.85 44.51 42.89 38.15 26.46 -7.41 -7.67 -8.11 -10.33 -11.26 600 50 40-5 30 20-10 10 0 天长力德时宏虹佳瑞代锂能科锂万电源技电恒 -15 孚科 能达 科利 技 维德震 科赛裕 技电科 术池技 资料来源:Wind,长城国瑞证券研究所资料来源:Wind,长城国瑞证券研究所 图8:电池化学品行业涨跌幅前五个股(%)图9:电池化学品行业涨跌幅后五个股(%) -9.79 -10.27 -10.78 -11.41 0 6.89 5.11 1.94 1.45 2826.21 -5 18 8-10 -2 安天湖科天达力南恒华科锂裕股新技能能份能 -15 信璞 德泰 新来 材 -14.54 丰合富 元纵临 股科精 份技工 资料来源:Wind,长城国瑞证券研究所资料来源:Wind,长城国瑞证券研究所 估值方面,截至2023年12月15日,电力设备行业PE为16.21倍,低于负一倍标准差, 位于申万一级行业第22位的水平。电力设备申万二级行业中重点跟踪的电池行业PE为18.51 倍,位居第四位。重点跟踪的两个三级子行业PE分别为电池化学品20.04倍、锂电池17.50倍。 图10:申万一级行业PE(TTM) 16.21 10.56 70 60 50 40 30 20 10 0 计综农社国电传美商通轻医机汽食纺钢基环公建电有非石交房家沪煤建银 300 算合林会防子媒容贸信工药械车品织铁础保用筑力色银油通地用深炭筑行 机牧服军 护零制生设饮服化 事材设金金石运产电装 渔务工 理售造物备料饰工 业料备属融化输器饰 资料来源:Wind,长城国瑞证券研究所 图11:电力设备行业PE(TTM) 120 100 80 60 40 20 00-01 01-01 02-01 03-01 04-01 05-01 06-01 07-01 08-01 09-01 10-01 11-01 12-01 13-01 14-01 15-01 16-01 17-01 18-01 19-01 20-01 21-01 22-01 23-01 0 市盈率TTM标准差(+1)平均值标准差(-1) 资料来源:Wind,长城国瑞证券研究所 图12:电力设备申万二级行业PE(TTM)图13:重点跟踪三级子行业PE(TTM) 35.46 33.01 26.48 18.51 17.20 10.84 40 35 30 25 20 15 10 5 0 Ⅱ 电其风电电光机他电池网伏电设设设 源备备备设 Ⅱ 备 25 20.04 17.50 20 15 10 5 0 电池化学品锂电池 资料来源:Wind,长城国瑞证券研究所资料来源:Wind,长城国瑞证券研究所 2.行业重要资讯 2.1新能源汽车行业 11月新能源车企销量及电池配套企业解析 比亚迪:电池配套来自弗迪电池。比亚迪11月销量达到301,378辆,环比增长0.1%。截 至今年11月底,比亚迪今年新能源汽车销量已经达到267.27万辆。如果比亚迪要实现今年300 万辆目标,那么12月销量要接近33万辆。比亚迪新能源汽车动力电池配套目前基本是弗迪电 池独家配套。根据比亚迪公布的数据,今年11月,比亚迪新能源汽车动力电池及储能电池装机总量约为16.95GWh,今年1-11月其累计装机总量约为133.162GWh。 吉利:极氪、银河销量强势,电池供应商多元化。数据显示,今年11月,吉利新能源(含吉利、领克、极氪、睿蓝)销量6.5万辆,环比增长约5%,同比增长88%。吉利旗下的极氪、 吉利银河等品牌近几个月

你可能感兴趣

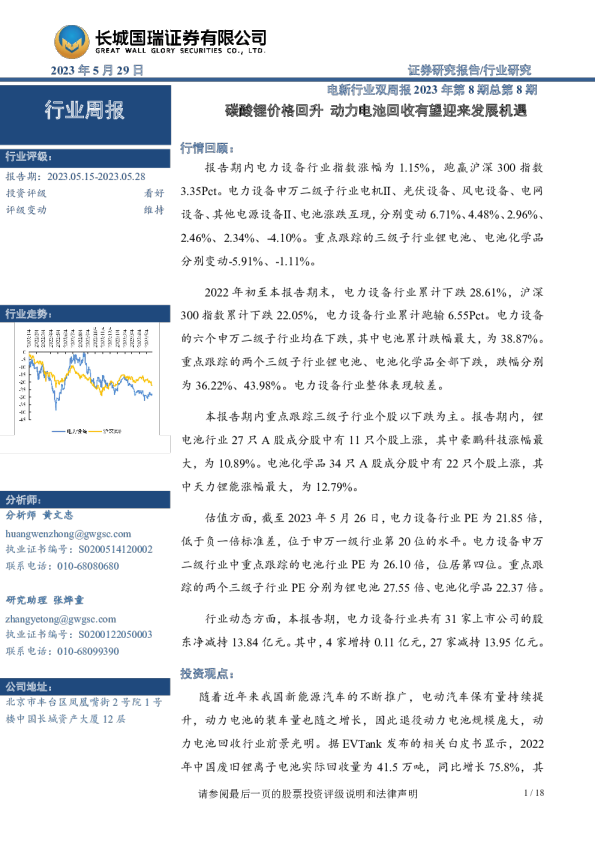

电新行业双周报2023年第8期总第8期:碳酸锂价格回升 动力电池回收有望迎来发展机遇

电新行业双周报2023年第5期总第5期:碳酸锂价格持续下跌,复合集流体产业化或将到来

电新行业双周报2023年第16期总第16期:欧盟反补贴调查影响不确定性大,长期看好产业链复苏态势

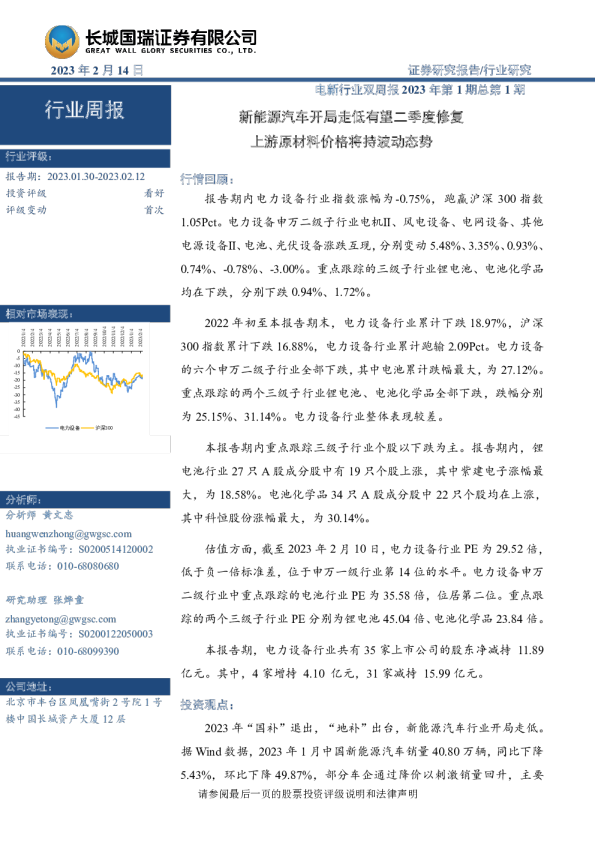

电新行业双周报2023年第1期总第1期:新能源汽车开局走低有望二季度修复 上游原材料价格将持波动态势