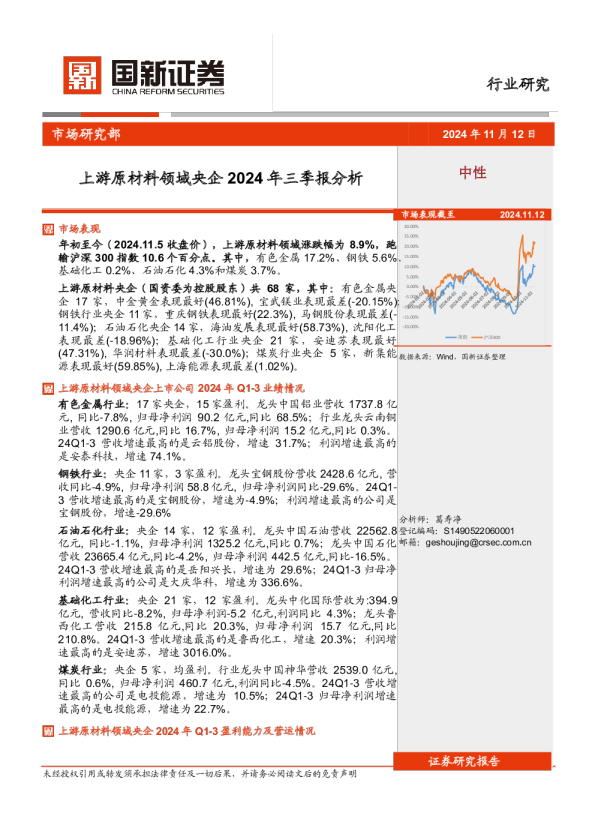

固收周报:转债三季报盘点(一):上游原材料板块分析

固收周报20231106 证券研究报告·固定收益·固收周报 转债三季报盘点(一):上游原材料板块分析 上游原材料板块分析: 存量转债发行人归属于上游板块部分:1)营收方面除建筑材料同环比均收负,煤炭、有色、石油石化同环比均边际改善,基础化工环比边际改善,钢铁环比有所恶化;2)净利方面普遍呈现“同比承压,环比改善”的边际好转迹象;3)毛利率普遍环比改善,净利率普遍环比恶 化,业绩修复仍需时日;4)今年以来上游板块转债相对表现明显优于正股,其中受新债发行样本影响,建筑材料、钢铁收正,转债的抗跌属性表现得较为突出。 后市观点及投资策略: 上周(10月30日-11月3日)内外宏观环境均出现积极变化。外部环境联储放鸽,意味着联储没有看到更顽固的供给侧压力,缓解了滞胀压力,及伴随该压力导致的联储被动过度加息,因此美股美债双反弹;另一方面,10月30、31日中央金融工作会议在京召开,强调了从 金融大国向金融强国迈进的大方向,11月3日伴随前日证监会进一步对金融市场高质量对外开放的主基调释放,A股尾盘全面收红,部分主要指数周K反转收阳。 转债交易情绪难说反转。两市日成交额8000亿+,转债日成交额依然 维持在400亿上下,中证转债周K连续12周中第9度收阴,部分直接 原因来自于周�内外因素催化下反弹时,转债跟涨能力的不足。从整体来看,上周29个行业中仅有5个行业的转股溢价率走阔,其中0个行业走阔幅度超2pcts;其余行业转股溢价率均走窄,其中4个行业压缩幅度超5pcts。从个券来看,部分正股反弹5-10%的标的,比如正裕"仅"上涨3.64%(正股9.97%),飞凯4.24%(正股8.86%),多伦3.73% (正股9.99%),合力3.66%(正股6.25%),深科3.4%(正股10.98%),宏微1.99%(正股8.77%),这其中不乏非传统债性标的,体现出整体转债跟涨能力上的有限。 大小尺度倾向“哑铃型”配置策略,边际逐渐乐观起来。我们认为1)可以“大部分”标的围绕低价标的展开,“小部分”标的配置高价标的,中间不做;2)无论是低价标的,还是高价标的,择标的变得尤为重要;3)从纯债、转债、权益大尺度来考虑配置建议,维持转债“低 配”的观点;4)行业上关注泛半导体、泛消费电子、医药、TMT、风电(海风),汽车链相对谨慎。 风险提示:1)正股退市和信用违约风险;2)流动性环境收紧风险;3)权益市场超跌风险;4)地缘政治危机影响;5)行业政策调控超预期。 2023年11月06日 证券分析师李勇 执业证书:S0600519040001 010-66573671 liyong@dwzq.com.cn 证券分析师陈伯铭 执业证书:S0600523020002 chenbm@dwzq.com.cn 相关研究 《周观:如何看待后续的资金 面?(2023年第42期)》 2023-11-05 《PMI小幅回落,持续恢复基础仍需巩固》 2023-10-31 1/16 东吴证券研究所 内容目录 1.转债三季报盘点(一):上游原材料板块分析4 1.1.2023Q3大类风格业绩表现4 1.2.2023Q3上游原材料细分赛道营收&净利润表现4 1.3.2023Q3上游原材料细分赛道毛利率&净利率表现5 1.4.2023Q3上游原材料细分赛道正股&转债表现5 2.周度市场回顾7 2.1.权益市场整体上涨,多行业收跌7 2.2.转债市场整体下跌,多行业收跌8 2.3.股债市场情绪对比13 3.后市观点及投资策略15 4.风险提示15 2/16 东吴证券研究所 图表目录 图1:2023Q3上游原材料细分赛道营收表现4 图2:2023Q3上游原材料细分赛道净利润表现4 图3:2023Q3上游原材料细分赛道毛利率表现5 图4:2023Q3上游原材料细分赛道净利率表现5 图5:2023年以来上游原材料细分赛道正股&转债表现6 图6:中证转债和万得全A涨跌情况对比7 图7:上周各指数涨跌幅(单位:%)7 图8:上周三大指数日涨跌幅(单位:%)8 图9:每日两市成交额(单位:亿元)8 图10:上周A股市场各行业涨跌幅(单位:%)8 图11:上周正股和转债各行业涨跌幅(单位:%)9 图12:上周转债市场成交额(单位:亿元)9 图13:上周转债成交额前十名(单位:亿元)9 图14:转债个券周度涨跌幅分布(纵轴单位:只;横轴单位:%)10 图15:转股溢价率走势(剔除炒作券)(单位:%)10 图16:转股溢价率(剔除炒作券,分价格)11 图17:转股溢价率(剔除炒作券,分平价)11 图18:转股溢价率(剔除炒作券,分评级)11 图19:转股溢价率(剔除炒作券,分规模)11 图20:转债各行业日均转股溢价率周度变动(单位:%)12 图21:转债各行业日均转股平价周度变动(单位:元,%)12 表1:2023Q3各大类业绩表现4 表2:上周转债及正股市场交易情况14 3/16 1.转债三季报盘点(一):上游原材料板块分析 1.1.2023Q3大类风格业绩表现 (1)从各大类业绩表现来看,营收增速向上,同比、环比均实现正增长。中游设备营收同比增长最大,为+9.42%;TMT营收环比增长最大,为+5.60%。(2)但部分大类出现营收向利润的传导受阻情况,即“增收不增利”,如TMT的净利润同比、环比增速均为负;中游设备、下游消费的净利润环比降幅超过200%,仍需等待拐点;上游原材料赛道目前处在预期向业绩兑现的过渡阶段,同比-17.07%、环比+240.46%。(3)从销售毛利率来看,除了下游消费同比微增0.07%,其他大类同比压降;观察季度修复情况,除TMT环比-0.16%,其他大类环比均有一定上升。(4)销售净利率方面,环比均为负增长;同比来看,除大金融+公共服务同比+1.96%,其他大类同比压降。 表1:2023Q3各大类业绩表现 申万一级 营业收入归母净利润销售毛利率销售净利率 同比 环比 同比 环比 同比 环比 同比 环比 上游原材料 0.93% 1.01% -17.07% 240.46% -2.01% 0.11% -3.33% -1.82% 中游设备 9.42% 3.10% 73.97% -228.37% -1.69% 0.45% -3.38% -2.17% TMT 1.35% 5.60% -69.93% -50.98% -1.10% -0.16% -3.16% -2.08% 下游消费 4.67% 2.28% 21.72% -260.13% 0.07% 0.99% -1.68% -0.43% 大金融+公共服务 7.04% 1.55% 13.84% -15.35% -0.09% 0.27% 1.96% -0.06% 数据来源:Wind,东吴证券研究所 1.2.2023Q3上游原材料细分赛道营收&净利润表现 营收同比石油化工增长较明显,环比各行业变化不大。基础化工、有色金属、钢铁、建筑材料营收同比变化都在±5%以内,石油化工营收同比增长最大,达到+12%。环比方面,各行业变化幅度不明显,煤炭环比增长最大,达到4.08%;钢铁环比降幅最大,为-8.44%。 图1:2023Q3上游原材料细分赛道营收表现图2:2023Q3上游原材料细分赛道净利润表现 6% 4%基础化工, -0.14%, 2%2.95% 0% 环比 煤炭,7.27%,4.08% 600% 500% 400% 300% 建筑材料, 环比 基础化工,-31.58%,478.02% 钢铁,121.46%,-10.59% -2% -4% -6% 有色金属,3.91%,2.57% 石油石化,同比 12.57%, 1.59% 200% 100% -35.44%, 24.39% 石油石化,-27.20%,84.75% 有色金属,-17.87%,-29.03%同比 -8% -10% 建筑材料,-4.82%,- 4.98% 钢铁,0.88%,-8.44% 0% -100% 煤炭,-18.21%,-51.46% -10%-5%0%5%10%15% -60%-30%0%30%60%90%120% 数据来源:Wind,东吴证券研究所数据来源:Wind,东吴证券研究所 4/16 东吴证券研究所 净利润同比普遍下降,环比基础化工一枝独秀。同比来看,除了钢铁行业同比增长121.46%,其他板块均同比下降,建筑材料降幅最大,为-35.44%。环比来看,煤炭表现不佳,环比降幅大于-50%,有色金属、钢铁也都环比下降,只有基础化工环比 +400%。 1.3.2023Q3上游原材料细分赛道毛利率&净利率表现 有色金属和钢铁销售毛利率同比环比均上涨,表现较为亮眼。同比来看,石油石化销售毛利率涨幅最大,为+1.63%,基础化工同比跌幅最大,为-3.46%;环比来看,钢铁和有色金属环比上涨,其他行业均环比下降,钢铁环比涨幅最大,为+1.26%。 销售净利率钢铁表现亮眼,同比环比均上涨。同比来看,只有钢铁销售利润率上涨,为+0.47%,其他行业销售净利率同比全部下降,其中基础化工降幅最大,为-4.64%;环比来看,钢铁和有色金属表现较为亮眼,钢铁涨幅为+1.17%,有色金属涨幅为+0.1%,基础化工降幅最大,为-3.19%。 图3:2023Q3上游原材料细分赛道毛利率表现图4:2023Q3上游原材料细分赛道净利率表现 2% 2% 1%基础化工,-3.46%,-0.01% 1% 环比 钢铁,1.09%,1.26% 有色金属,0.32%,0.98% 2%环比 有色金属,-1.78%,0.10% 煤炭,-2.36%,-0.42% 钢铁,0.47%,1.17% 同比 建筑材料,-4.00%,-2.08% 石油石化,-0.93%,-0.58% 基础化工,-4.64%,-3.19% 1% 0% -1% 煤炭,-1.78%,-0.16% 0% 同比-2% -1% -1% 石油石化,1.63%,-0.81% 建筑材料,-3.42%,-0.83% -3% -4% -5%-3%-1%1%-5%-3%-1%1% 数据来源:Wind,东吴证券研究所数据来源:Wind,东吴证券研究所 1.4.2023Q3上游原材料细分赛道正股&转债表现 上游原材料业绩与正股表现密切相关,转债标的凸显投资价值。从前述分析来看,上游原材料大类及其细分赛道业绩普遍承压,仍处于等待边际修复的左侧通道。从各细分行业存续转债的正股样本表现来看,2023年以来,钢铁、石油石化、有色、煤炭、建材、基础化工等行业正股全线下跌;而同期可转债的估值韧性赋予其相对正股实现超额收益的机会,建筑材料和钢铁转债收涨,除有色金属外,转债样本表现均优于正股,尽管其中部分受新债发行影响,但转债样本在下跌市、震荡市中的投资价值凸现。 5/16 东吴证券研究所 图5:2023年以来上游原材料细分赛道正股&转债表现 1% 0% -1% -2% -3% -4% -5% -6% -7% 建筑材料,-8.98%,0.31% 钢铁,-3.76%,0.43%转债 煤炭,-0.21%,-0.06% 石油石化,-9.65%,-4.82% 基础化工,-5.32%,-4.70% 有色金属,-4.26%,-6.12% 正股 东吴证券研究所 -10%-8%-6%-4%-2%0%2% 数据来源:Wind,东吴证券研究所绘制 6/16 2.周度市场回顾 权益市场方面,上周(10月30日-11月3日)权益市场整体上涨:上证综指累计上涨0.43%,收报3030.80点;深证成指累计上涨0.85%,收报9853.89点;创业板指累计上涨1.98%,收报1968.21点;沪深300累计上涨0.61%,收报3584.14点。转债市场方面,转债市场整体下跌,下跌幅达0.57%,收报393.47点 图6:中证转债和万得全A涨跌情况对比图7:上周各指数涨跌幅(单位:%) 1.98% 0.81% 0.91% 0.43% 0.85%0.95% 0.61% 0.33% -0.57% 25%3