医药生物行业周报(23年第36周):CXO板块23H1业绩分化,关注自下而上投资机会

AI智能总结

AI智能总结

本周医药板块表现弱于整体市场,医疗服务板块领跌。本周全部A股下跌0.61%(总市值加权平均),沪深300下跌1.36%,中小板指下跌2.44%,创业板指下跌2.40%,生物医药板块整体下跌2.29%,生物医药板块表现弱于整体市场。分子板块来看,化学制药下跌1.92%,生物制品下跌1.11%,医疗服务下跌3.15%,医疗器械下跌2.27%,医药商业下跌2.26%,中药下跌2.80%。医药板块当前市盈率( TTM )为25.64x,处于近5年历史估值的23.87%分位数。 CXO中报总结:2023上半年CXO板块营收增速放缓,利润端承压。2023上半年CXO板块(25家样本标的)收入522亿元(+5.6%),归母净利润119亿元(-5.5%),扣非归母净利润104亿元(+1.5%)。相较前几年业绩的高速增长,进入2023年以来,在医药生物投融资遇冷的大环境下,CXO板块营收增速明显放缓(2022年新冠业务基数也影响表观增速),叠加部分领域竞争加剧以及生物资产减值的影响,利润端有所承压。 CXO板块投资建议:CXO板块2023上半年业绩有所承压,展望后市,关注三条主线的投资机会:1)在医药行业整顿的背景下,CXO板块基本不受其影响,建议关注部分有公司经营α/订单维持较高增长的CXO,例如百诚医药;2)目前处于美联储新一轮加息周期的末期,假如24年美联储货币政策宽松,CXO板块存在估值和业绩双升的机会,且临床前CRO弹性更大,建议关注关注竞争格局良好、需求逐步企稳、临床前业务占比较大、海外业务占比高的国内CXO龙头公司,如药明康德、康龙化成; 3)多肽、寡核苷酸、CGT等新分子业务的快速发展有望进一步打开CXO板块的增长空间,建议关注相关产业链的投资机会,例如诺泰生物。 9月月度投资观点:23H1中报一定程度上反映出:国内常规诊疗和刚性需求持续恢复,海外科研及工业B端需求有所回暖,国内C端非刚性需求、科研及工业B端需求仍然低迷。目前医药行业不仅在整体层面有较好投资机会(短期问题导致的基本面与估值的错位),更是存在众多阿尔法机会。 风险提示:药品、器械研发失败风险;药品、器械商业化不及预期风险; 竞争格局变化风险;药品耗材集采未中标或降幅超预期风险。 重点事件及国信医药观点 CXO中报总结 (一)业绩总览 2023上半年CXO板块营收增速放缓,利润端承压。2023上半年CXO板块(25家样本标的)收入522亿元(+5.6%),归母净利润119亿元(-5.5%),扣非归母净利润104亿元(+1.5%)。相较前几年业绩的高速增长,进入2023年以来,在医药生物投融资遇冷的大环境下,CXO板块营收增速明显放缓(2022年新冠业务基数也影响表观增速),叠加部分领域竞争加剧以及生物资产减值的影响,利润端有所承压。 分季度看,23Q1/23Q2收入256/266亿元(+14.0%/-1.4%),归母净利润51亿元/67亿元(+22.0%/-19.4%),扣非归母净利润45/59亿元(+10.2%/-4.4%)。23Q2业绩较23Q1环比有所增长,但同比下降,主要系22Q2基数较高所致。 表1:A股CXO行业2020-2023H1主要财务指标 图1:CXO板块营收总额及增速(亿元) 图2:CXO板块单季度营收总额及增速(亿元) 图3:CXO板块归母净利润总额及增速(亿元) 图4:CXO板块单季度归母净利润总额及增速(亿元) 图5:CXO板块扣非归母净利润总额及增速(亿元) 图6:CXO板块单季度扣非归母净利润总额及增速(亿元) 分公司来看,CXO龙头业绩稳健,临床CRO和仿制药CRO表现良好,临床前CRO及部分CDMO企业业绩承压。 图7:25家A股CXO企业2023上半年业绩概览 (二)国际化战略持续推进,部分企业海外收入占比提升 部分企业海外收入占比提升,昭衍新药提升最显著。CXO企业持续推进国际化战略,2023上半年海外收入占比较2022年提升的企业有:海外业务相对成熟的药明康德(+2.0pp)、康龙化成(+1.2pp)、药明生物(+3.3pp)、九洲药业(+0.8pp),以及目前海外业务占比相对较小的诺思格(+1.3pp)、昭衍新药(+11.7pp)、美迪西(+1.9pp)、皓元医药(+2.8pp),其中昭衍新药海外业务占比提升最为显著。从增速来看,诺思格、博济医药、昭衍新药、和元生物23H1海外业务增速均超50%。 图8:主要CXO企业海外收入占比 (三)多家企业23Q2盈利能力改善 分公司看,多家CXO公司23Q2出现盈利能力改善,其中药明康德、诺思格、普蕊斯、泓博医药、阳光诺和、九洲药业、金凯生科毛利率与扣非净利率同比、环比均实现上升。 图9:25家A股CXO企业盈利指标 (四)供给端:资本开支与人员扩张放缓,上一轮产能建设渐入尾声 人员:2022下半年以来,CXO板块人员扩张开始放缓,截至23H1末员工人数同比增长10%,较2022年末有所减少,资本寒冬下,CXO企业通过缩减人员降低成本。 产能:CXO板块23H1/23Q1/23Q2资本开支同比-43.4%/-19.6%/-41.0%,在建工程增加量趋缓,行业上一轮产能建设已进入尾声,后续需关注投产及产能利用率的爬坡节奏。 图10:CXO板块资本开支情况(亿元) 图11:CXO板块单季度资本开支情况(亿元) 图12:CXO板块固定资产净值情况(亿元) 图13:CXO板块在建工程情况(亿元) 图14:CXO板块员工人数情况 (五)需求端:整体订单增速放缓,新业务、新分子带来增量需求 自22Q4起,CXO板块合同负债与应收账款增速出现放缓,从订单情况来看,处于产业链前端的临床前CRO受投融资遇冷的影响较大,昭衍新药、美迪西、睿智医药2023上半年新签订单均同比下滑;部分临床CRO及仿制药CRO订单仍维持高速增长,例如诺思格、普蕊斯、博济医药、百诚医药。 图15:CXO板块合同负债情况(亿元) 图16:CXO板块应收账款情况(亿元) 表2:主要CXO公司23H1订单情况 新分子领域的快速发展为CXO带来源源不断的增量需求。生物医药技术更新迭代迅速,新分子、新疗法层出不穷,近年来,多肽、寡核苷酸、ADC、CGT等药物/疗法发展迅速,为CXO持续带来新的需求点。 新分子、新业务领域布局成为CXO发展的趋势,23H1呈高增长态势。资金实力雄厚的CXO龙头已前瞻布局了新分子/疗法,业务处于快速发展阶段。例如,药明康德TIDES业务(多肽、寡核苷酸、复杂偶联物)23H1收入13.3亿(+37.9%),23H1末在手订单同比强劲增长188%,预计23全年收入增长将超70%;药明生物截至23H1末的研发管线中ADC药物已达110个(+44.7%);康龙化成大分子和CGT业务23H1收入增长12.8%;凯莱英新兴业务23H1收入同比增长34.89%;博腾股份CGTCDMO业务23H1收入增长107%。 表3:主要CXO公司新分子/新业务发展情况 投资建议:CXO板块2023上半年业绩有所承压,展望后市,关注三条主线的投资机会:1)在医药行业整顿的背景下,CXO板块基本不受其影响,建议关注部分有公司经营α/订单维持较高增长的CXO,例如百诚医药;2)目前处于美联储新一轮加息周期的末期,假如24年美联储货币政策宽松,CXO板块存在估值和业绩双升的机会,且临床前CRO弹性更大,建议关注关注竞争格局良好、需求逐步企稳、临床前业务占比较大、海外业务占比高的国内CXO龙头公司,如药明康德、康龙化成;3)多肽、寡核苷酸、CGT等新分子业务的快速发展有望进一步打开CXO板块的增长空间,建议关注相关产业链的投资机会,例如诺泰生物。 新股上市跟踪 近期A股/H股医药板块新股上市情况跟踪 表4:近期A股/H股医药板块新股上市情况跟踪 本周行情回顾 本周全部A股下跌0.61%(总市值加权平均),沪深300下跌1.36%,中小板指下跌2.44%,创业板指下跌2.40%,生物医药板块整体下跌2.29%,生物医药板块表现弱于整体市场。分子板块来看,化学制药下跌1.92%,生物制品下跌1.11%,医疗服务下跌3.15%,医疗器械下跌2.27%,医药商业下跌2.26%,中药下跌2.80%。 个股方面,涨幅居前的是锦好医疗(16.92%)、麦克奥迪(15.63%)、德源药业(13.55%)、数字人(12.04%)、普瑞眼科(9.92%)、*ST吉药(8.50%)、峆一药业(7.65%)、福瑞股份(7.36%)、通化金马(7.16%)、*ST美谷(7.11%)。 跌幅居前的是开开实业(-15.95%)、华人健康(-12.26%)、科源制药(-10.08%)、我武生物(-9.91%)、海创药业-U(-9.57%)、益方生物-U(-9.41%)、华大智造(-9.14%)、太极集团(-9.02%)、奕瑞科技(-8.71%)、新诺威(-8.47%)。 本周恒生指数下跌0.98%,港股医疗保健板块下跌3.29%,板块相对表现弱于恒生指数。分子板块来看,制药板块下跌3.22%,生物科技下跌3.43%,医疗保健设备下跌1.40%,医疗服务下跌1.87%。 市场表现居前的是(仅统计市值50亿港币以上)艾迪康控股(14.19%)、高视医疗(13.87%)、健世科技-B(11.56%)、诺辉健康(9.57%)、心泰医疗(9.16%); 跌幅居前的是绿竹生物-B(-25.36%)、药师帮(-21.93%)、科笛-B(-20.00%)、艾美疫苗(-14.98%)、康龙化成(-9.84%)。 图17:申万一级行业一周涨跌幅(%) 表5:本周A股涨跌幅前十的个股情况 板块估值情况 医药生物市盈率( TTM )25.64x,全部A股(申万A股指数)市盈率15.39x。分板块来看,化学制药30.06x,生物制品22.98x,医疗服务30.82x,医疗器械21.78x,医药商业16.68x,中药25.83x。 图18:申万一级行业市盈率情况( TTM ) 图19:医药行业子板块一周涨跌幅(%) 图20:医药行业子板块市盈率情况( TTM ) 投资策略 医药行业9月月度投资观点 上市公司2023年中报业绩披露完毕,以A+H生物医药行业490家上市公司为样本数据,2023H1收入端实现8.6%的增速,较一季度2.4%的增速有明显加快; 从利润端来看,2023H1利润负增长幅度相比2023Q1收窄,收入增长及盈利能力均环比改善。 从细分子行业来看,23H1收入实现正增长的板块包括:创新药、医疗设备、刚需属性较强的民营连锁医院、仿创结合、中药、疫苗、连锁药店、医药流通等; 其中23Q2收入端实现加速的有:创新药、仿创结合、不受集采影响的大部分高值耗材、刚需属性较强的民营连锁医院;其他细分领域如医疗器械中的IVD、医疗服务中的ICL由于新冠基数、应收账款减值等原因导致表观业绩承压;医药研发外包CXO、生命科学上游等板块则由于行业景气度等因素仍然处于磨底阶段。 23H1中报一定程度上反映出:国内常规诊疗和刚性需求持续恢复,海外科研及工业B端需求有所回暖,国内C端非刚性需求、科研及工业B端需求仍然低迷。 此外,无论是在景气度较高还是较差的板块,不同公司体现的经营能力差异较大,这些差异让我们看到了部分企业在顺境时把握机会的能力,更让我们看到了这些企业在逆境时处理问题的能力,阿尔法特征非常明显。因此目前医药行业不仅在整体层面有较好投资机会(短期问题导致的基本面与估值的错位),更是存在众多阿尔法机会。 目前医药板块是主动管理投资机构获取阿尔法的最好时点之一,同时还伴随着不确定事件落地后的向上期权。我们重申目前行业处于基本面向上(需求稳定可持续,优质供给涌现,一般供给持续退出,自主可控能力持续提升)、长期发展路径清晰(创新、合规、国际化),但短期1-2个季度业绩可能有扰动的局面。我们认为23H2医药板块投资机会大于风险,建议积极关注“创新+国际

你可能感兴趣

医药生物行业双周报2024年第18期总第116期:行业分化明显,关注化学制剂、原料药和CXO板块

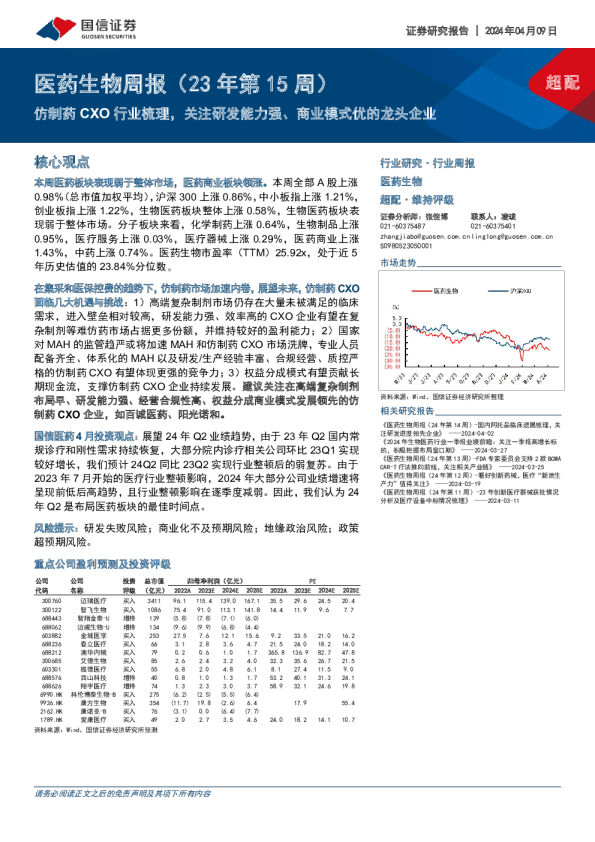

医药生物周报(23年第15周):仿制药CXO行业梳理,关注研发能力强、商业模式优的龙头企业

医药生物行业跨市场周报:24Q2多家CXO企业业绩环比改善,建议关注相关投资机会

医药生物行业双周报2023年第9期总第83期:2022年及2023年Q1业绩总结,行业整体业绩表现不佳,关注中药板块投资机会