医药生物周报(23年第15周):仿制药CXO行业梳理,关注研发能力强、商业模式优的龙头企业

AI智能总结

AI智能总结

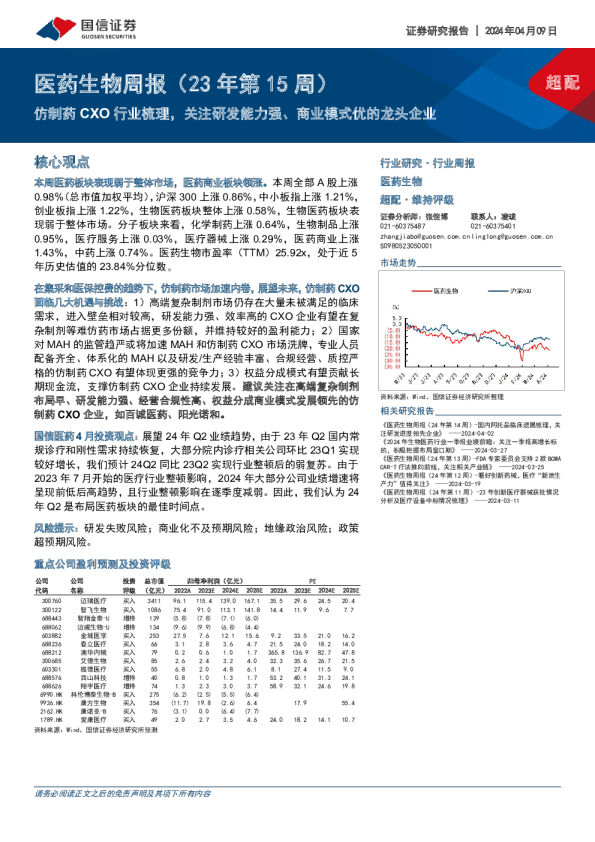

本周医药板块表现弱于整体市场,医药商业板块领涨。本周全部A股上涨0.98%(总市值加权平均),沪深300上涨0.86%,中小板指上涨1.21%,创业板指上涨1.22%,生物医药板块整体上涨0.58%,生物医药板块表现弱于整体市场。分子板块来看,化学制药上涨0.64%,生物制品上涨0.95%,医疗服务上涨0.03%,医疗器械上涨0.29%,医药商业上涨1.43%,中药上涨0.74%。医药生物市盈率( TTM )25.92x,处于近5年历史估值的23.84%分位数。 在集采和医保控费的趋势下,仿制药市场加速内卷,展望未来,仿制药CXO面临几大机遇与挑战:1)高端复杂制剂市场仍存在大量未被满足的临床需求,进入壁垒相对较高,研发能力强、效率高的CXO企业有望在复杂制剂等难仿药市场占据更多份额,并维持较好的盈利能力;2)国家对MAH的监管趋严或将加速MAH和仿制药CXO市场洗牌,专业人员配备齐全、体系化的MAH以及研发/生产经验丰富、合规经营、质控严格的仿制药CXO有望体现更强的竞争力;3)权益分成模式有望贡献长期现金流,支撑仿制药CXO企业持续发展。建议关注在高端复杂制剂布局早、研发能力强、经营合规性高、权益分成商业模式发展领先的仿制药CXO企业,如百诚医药、阳光诺和。 国信医药4月投资观点:展望24年Q2业绩趋势,由于23年Q2国内常规诊疗和刚性需求持续恢复,大部分院内诊疗相关公司环比23Q1实现较好增长,我们预计24Q2同比23Q2实现行业整顿后的弱复苏。由于2023年7月开始的医疗行业整顿影响,2024年大部分公司业绩增速将呈现前低后高趋势,且行业整顿影响在逐季度减弱。因此,我们认为24年Q2是布局医药板块的最佳时间点。 风险提示:研发失败风险;商业化不及预期风险;地缘政治风险;政策超预期风险。 仿制药CXO市场情况梳理 仿制药市场趋于稳定,头部企业占比稳定 集采后仿制药市场有所调整,目前市场规模稳定在9000亿左右。根据中国医药工业信息中心,2023年,我国化学仿制药市场规模达8923亿,同比增长2%。 自集采全面执行以来,仿制药市场进入调整周期,叠加新冠疫情影响,规模维持在9000亿左右。 新增批文数量持续走高,仿制药市场竞争加剧。自2015年注册审批改革以来,我国药品审评审批加速,每年新增批文数量持续走高。2023年,新获批的化学仿制药批文数量达1993件,较2022年增长68%。在仿制药市场规模趋于稳定的背景下,批文数量持续增长,一方面说明国内仿制药市场仍存在大量未被满足的需求,另一方面说明在集采+医保控费的影响下,仿制药企业间的竞争加剧。 图1:中国化学仿制药市场规模及增速 图2:中国批准上市化学仿制药批文数量 头部仿制药企业份额稳定。我国化学仿制药市场的参与企业约2万家,其中近60%的市场份额由排名前100家企业占据,2023年,Top100企业份额进一步下落至56%,说明仿制药市场竞争持续加剧。但Top10头部企业份额相对保持稳定(21-22%),其中包括齐鲁制药、扬子江药业、科伦药业等大型制药企业。 图3:TOP100和TOP10企业化学仿制药市场份额变化 仿制药CXO市场增量和亮点分析 仿制药CXO市场近年来快速增长。2022年中国仿制药CXO市场市场规模达206亿元,2018-2022年复合增长率为27.5%,仿制药CXO市场景气度较高。 图4:中国仿制药CXO市场规模及增速 (一)高端复杂制剂成为仿制药企业“必争之地” 在仿制药市场竞争加剧,高端复杂制剂提高市场门槛。国内高端复杂制剂开发主要分为改良型新药和高端仿制。复杂制剂运用现代制剂技术和高分子材料或聚合物,将药物分散在结构特殊的体系中,从而改变药物在体内的药代动力学特性和组织分布,提高药物安全性和稳定性,达到降低药物毒副作用、降低给药次数、提高利用效率等目的。按照给药途径的区别,复杂制剂可分为口服给药、注射给药、肺部给药、透皮给药、口溶膜给药等五大类。 表1:复杂制剂分类 国家政策鼓励复杂制剂研究。2016年,工信部出台了《医药工业发展规划指南》,指出要重点发展高端制剂,推动高端制剂达到国际先进质量标准。2022年,工信部、发改委等9部门联合印发《“十四五”医药工业发展规划》,提出重点开发具有高选择性、长效缓控释等特点的复杂制剂技术,包括微球等注射剂,缓控释、多颗粒系统等口服制剂,经皮、植入、吸入、口溶膜给药系统,药械组合产品等。 以改良新药和复杂注射剂为例,CDE从2020-2023年共计推出13个指导原则。 表2:2020-2023年CDE推出关于改良新药和复杂制剂的指导原则 复杂制剂市场潜力巨大。复杂制剂具有安全性、疗效更好等优势,且研发具有较高壁垒,市场潜力巨大。以微球市场为例,微球制剂很少有仿制药的竞争,美国是第一大微球市场,总销售额高达35亿美元。国内的微球市场处于快速增长阶段,2022年院内销售额接近50亿元,同比增长11%,目前获批的微球制剂较少,竞争格局相对较好,领先的企业包括外资及丽珠制药等。 表3:国内上市的微球制剂情况 头部仿制药CXO纷纷布局高端复杂制剂。在仿制药CXO竞争加剧的情况下,百诚医药、阳光诺和等头部企业纷纷布局高端复杂制剂,不断加深护城河,研发能力强、效率高的CXO企业有望在复杂制剂等难仿药市场占据更多份额,并维持较好的盈利能力。 (二)监管趋严或将加速MAH和仿制药CXO市场洗牌 MAH制度有望提升仿制药开发外包率。我国2015年起逐步出台并落实MAH政策,目前MAH企业已经成为仿制药市场的有利竞争者,MAH企业即持有《药品注册证》,但可将药品生产外包的企业,一般具备较强的药品销售能力,不具备研发/生产能力,因此大多会选择资质良好的仿制药CXO企业进行合作,MAH的推行有望提升仿制药开发的外包率。 图5:MAH药品生产流程 MAH监管加强已成趋势,或将加速MAH和仿制药CXO市场洗牌。我国MAH制度经过几年的实施也出现了监管不完善等问题,例如如委托方和生产方权力责任不清晰、质量管理能力和风险防控能力较弱等。国家对MAH的监管趋严或将加速MAH和仿制药CXO市场洗牌,专业人员配备齐全、体系化的MAH以及研发/生产经验丰富、合规经营、质控严格的仿制药CXO有望体现更强的竞争力。 (三)权益分成模式有望支撑仿制药CXO企业长期发展 权益分成模式带来长期现金流,有望支撑仿制药CXO企业持续发展。近年来,百诚医药、阳光诺和等仿制药CXO企业推出权益分成的新商业模式,即与药企签订协议,约定药品上市后按比例共享利润,该模式有望为CXO企业带来长期现金流。目前发展最快的企业为百诚医药,截至2023上半年,已拥有73项权益分成,已获批6项,由于获批数量较少,目前收入体量仍然较小,随着药品陆续获批上市,该板块收入有望快速增长。 图6:百诚医药权益分成收入情况 国信观点 在集采和医保控费的趋势下,仿制药市场加速内卷,展望未来,仿制药CXO面临几大机遇与挑战:1)高端复杂制剂市场仍存在大量未被满足的临床需求,进入壁垒相对较高,研发能力强、效率高的CXO企业有望在复杂制剂等难仿药市场占据更多份额,并维持较好的盈利能力;2)国家对MAH的监管趋严或将加速MAH和仿制药CXO市场洗牌,专业人员配备齐全、体系化的MAH以及研发/生产经验丰富、合规经营、质控严格的仿制药CXO有望体现更强的竞争力;3)权益分成模式有望贡献长期现金流,支撑仿制药CXO企业持续发展。建议关注在高端复杂制剂布局早、研发能力强、经营合规性高、权益分成商业模式发展领先的仿制药CXO企业,如百诚医药、阳光诺和。 本周行情回顾 本周全部A股上涨0.98%(总市值加权平均),沪深300上涨0.86%,中小板指上涨1.21%,创业板指上涨1.22%,生物医药板块整体上涨0.58%,生物医药板块表现弱于整体市场。分子板块来看,化学制药上涨0.64%,生物制品上涨0.95%,医疗服务上涨0.03%,医疗器械上涨0.29%,医药商业上涨1.43%,中药上涨0.74%。 个股方面,涨幅居前的是仟源医药(21.10%)、迈得医疗(18.67%)、江苏吴中(17.40%)、未名医药(15.72%)、科前生物(13.57%)、甘李药业(13.55%)、瑞普生物(11.71%)、冠福股份(11.11%)、富士莱(11.07%)、微芯生物(10.80%)。 跌幅居前的是景峰医药(-13.89%)、圣达生物(-11.31%)、海泰新光(-11.15%)、大理药业(-9.70%)、药石科技(-9.42%)、首药控股-U(-9.04%)、泓博医药(-8.49%)、葵花药业(-8.06%)、微电生理-U(-7.46%)、爱美客(-7.34%)。 本周恒生指数上涨1.10%,港股医疗保健板块下跌3.96%,板块相对表现弱于恒生指数。分子板块来看,制药板块下跌2.52%,生物科技下跌2.03%,医疗保健设备下跌2.61%,医疗服务下跌3.62%。 市场表现居前的是(仅统计市值50亿港币以上)博安生物(12.87%)、赛生药业(11.97%)、荣昌生物(8.47%)、复宏汉霖(6.75%)、诺诚健华(5.16%); 跌幅居前的是阿里健康(-11.95%)、康诺亚-B(-11.95%)、宜明昂科-B(-11.52%)、海吉亚医疗(-11.13%)、科伦博泰生物-B(-10.77%)。 图7:申万一级行业一周涨跌幅(%) 表4:本周A股涨跌幅前十的个股情况 板块估值情况 医药生物市盈率( TTM )25.92x,全部A股(申万A股指数)市盈率14.74x。 分板块来看,化学制药32.16x,生物制品22.45x,医疗服务23.61x,医疗器械27.24x,医药商业17.92x,中药25.55x。 图8:申万一级行业市盈率情况( TTM ) 图9:医药行业子板块一周涨跌幅(%) 图10:医药行业子板块市盈率情况( TTM ) 投资策略 医药行业4月月度投资观点 今年年初以来市场大幅波动,受到美国《生物安全法案》相关影响,中信医药指数和恒生医疗保健指数下跌较多。我们认为医药行业当前处于低增长、低盈利能力、低估值、低交易关注度,正在进入中长期向上拐点的重大布局区间。 2024年一季报业绩前瞻:我们对A股医药生物行业51家公司2024Q1业绩进行了前瞻预测:预计24Q1能够实现10%以上增长的企业达到28家,其中超过20%增长的企业达到13家,建议投资者积极关注Q1业绩有韧性且能够较好反映全年增长趋势的上市公司。 从样本地区门急诊和出院人数来看,以天津市、重庆市等为样本城市,在春节错期和疫情影响造成的低基数下,2024年1月诊疗数据均展现了强劲的同比增长,门急诊同比增长在45%以上,出院人数同比增长30%-50%;从服务量绝对值来看,门急诊及出院人数与10-11月相当甚至更高。预计2024年2月院内诊疗数据同比2023年2月略有增长(由于24年2月含春节假期),2024年3月院内诊疗数据同比2023年3月个位数或者低双位数增长(由于23年3月基数较高,疫后复苏的延迟诊疗需求在3月集中释放较为明显)。因此,预计大部分和院内诊疗相关的药品、器械、服务公司24Q1业绩整体实现双位数增长。 展望24年Q2业绩趋势,由于23年Q2国内常规诊疗和刚性需求持续恢复,大部分院内诊疗相关公司环比23Q1实现较好增长,我们预计24Q2同比23Q2实现行业整顿后的弱复苏。由于2023年7月开始的医疗行业整顿影响,2024年大部分公司业绩增速将呈现前低后高趋势,且行业整顿影响在逐季度减弱。因此,我们认为24年Q2是布局医药板块的最佳时间点。 从细分子行业来看,由于集采对于药品、器械的业绩影响陆续出清,预计到24年年底,集采已覆盖80%以上的药品及70%以上的耗材(除设备),大部分上市公司从25年开始,将以集采后的业绩为基数,实现第二增长曲线(新产品+海外市场),因此,我们也可以看到今年较多上市公司推出未来三年期的股权激励,