传媒行业跟踪报告:基金重仓低配比例缩减,游戏板块持续受到青睐

AI智能总结

AI智能总结

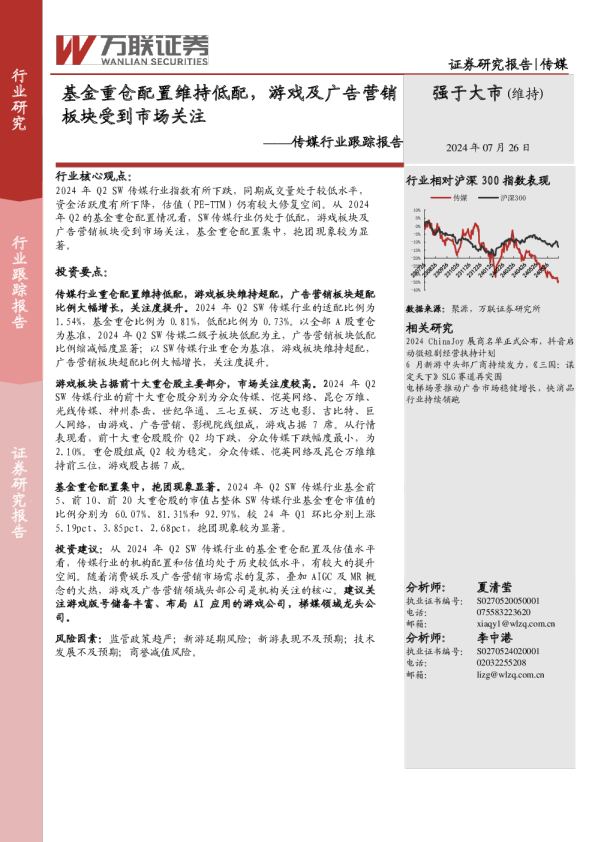

基金重仓低配比例缩减,游戏板块持续受到青睐 证券研究报告|传媒 强于大市(维持) 行业核心观点: ——传媒行业跟踪报告 2023年08月01日 行业相对沪深300指数表现 2023年Q2SW传媒行业指数震荡回升,同期成交量显著上升,资金活跃 度大幅增强。2023年Q2传媒行业的估值(PE-TTM)回升,仍有较大修复空间。从2023年Q2的基金重仓配置情况看,SW传媒行业低配比例有所缩减,游戏板块成为市场关注热点,基金重仓配置再次集中,抱团现象有所增强。 投资要点: 传媒行业重仓配置低配比例缩减,未来重仓比例有望提升。2023年Q2SW 70% 60% 50% 40% 30% 20% 10% 0% -10% -20% -30% 传媒沪深300 行业研 究 行业跟踪报 告 证券研究报 告 传媒行业的适配比例为2.07%,基金重仓比例为1.64%,低配比例为0.42%。以全部A股重仓为基准,2023年Q2SW传媒二级子板块配置分化,游戏扭转低配至超配。六个子板块中,游戏备受机构青睐。2023年Q2终止低配比例扩大趋势,低配比例有所缩减,我们认为随着2023年AIGC概念逐渐火热,传媒各个子行业头部、中腰部公司均纷纷加强相关布局,并有相应成果推出,基金在传媒行业的重仓配置比例将有所提升,有望逐步由低配转为超配。 游戏板块占据前十大重仓股主要部分,行情表现整体突出。从持股市值看,2023年Q2SW传媒行业的前十大重仓股分别为三七互娱、恺英网络、分众传媒、神州泰岳、巨人网络、吉比特、姚记科技、世纪华通、昆仑万 维、盛天网络,由游戏、广告营销组成,游戏占据九席。从行情表现看,前十大重仓股中除去分众传媒、昆仑万维外,其余标的在2023年Q2股价实现上涨。重仓股组成Q2变化较大,三七互娱持续重仓股榜单第一位置,恺英网络受资金市场关注升至第二位,分众传媒落至第三,且芒果超媒近四季度首次掉出前十大基金重仓股。 基金重仓配置再次集中,抱团现象有所增强。2023年Q2SW传媒行业基金前5、前10、前20大重仓股的市值占整体SW传媒行业基金重仓市值的比例分别为52.66%、73.32%和90.09%,较23年Q1环比分别上升5.49/4.79/2.40pct,抱团现象有所增强。 投资建议:从2023年Q2SW传媒行业的基金重仓配置及估值水平看,传媒行业的机构配置和估值均处于历史较低水平,有较大的提升空间。随着 消费娱乐需求的复苏,AIGC概念的火热以及版号常态化发放,游戏板块的标的受到着重关注,游戏、广告营销领域头部公司是机构关注的核心。建议关注版号储备丰富、布局AIGC概念应用的游戏出品企业,梯媒领域优质标的。 风险因素:监管政策趋严;新游延期风险;新游表现不及预期;技术发展不及预期;商誉减值风险。 数据来源:聚源,万联证券研究所 相关研究 23年H1中国游戏产业报告发布,7月88款游戏获版号 7月份版号稳定常态化发放,战旗类游戏数量、质量提升 6月新游《逆水寒》表现亮眼,89款国产游戏版号稳定发放 分析师:夏清莹 执业证书编号:S0270520050001 电话:075583223620 邮箱:xiaqy1@wlzq.com.cn 研究助理:李中港 电话:17863087671 邮箱:lizg@wlzq.com.cn 正文目录 1资金活跃度大幅增强,估值仍有修复空间3 2基金重仓比例处历史中等水平,维持头部集中配置偏好4 2.1基金重仓比例同比、环比上升,配置低配比例显著缩减4 2.2基金重仓标的数量占比过半,集中度位于各行业前列5 2.3游戏板块占据前十大重仓股主要部分,行情表现整体突出6 2.4前十大加/减仓股变动较多,持股数量、股价变动共同驱使7 2.5子板块:以传媒行业为基准,游戏板块持续受到青睐,广告营销、数字媒体落至低配9 2.6基金重仓配置再次集中,抱团现象有所增强10 3投资建议11 4风险提示11 图表1:申万传媒行业日成交额及行业指数情况3 图表2:申万传媒行业估值(PE-TTM)变化趋势(单位:倍)3 图表3:SW传媒2013-2023年各季度基金重仓超/低配情况4 图表4:SW传媒19-23年Q2基金重仓超/低配情况5 图表5:各申万一级行业2023年Q2基金重仓标的数量及占比情况5 图表6:2023年Q2申万传媒行业前十大重仓股情况(按持股总市值排序)6 图表7:2023年Q2申万传媒行业前十大重仓股情况(按持股机构数量排序)6 图表8:近4个季度传媒行业前十大基金重仓股(按持股总市值排序)7 图表9:2023年Q2前十大基金加仓股情况(按持股市值变动数值排序)7 图表10:近5个季度传媒行业前十大基金加仓股(按持股市值变动数值排序)8 图表11:2023年Q2前十大基金减仓股情况(按持股市值变动数值排序)8 图表12:近5个季度传媒行业前十大基金减仓股(按持股市值变动数值排序)9 图表13:传媒各子板块22Q3-23Q2基金重仓超/低配情况(以A股为分母)9 图表14:传媒各子板块22Q3-23Q2基金重仓超/低配情况(以传媒行业为分母).10图表15:近5个季度传媒行业基金重仓前5、10、20大重仓股市值占比情况(按持股市值排序)10 1资金活跃度大幅增强,估值仍有修复空间 行业指数震荡回升,资金活跃度大幅增强。申万传媒行业指数2023年6月30日的收盘价为770.62点,较2023年3月31日的724.68点上涨6.34%。2023年Q2期间,申万传媒行业指数呈震荡回升趋势,日均成交额为867.14亿元,相比前一季度大幅增加了477.36亿元;相比2022年Q2增加了631.63亿元。过去四个季度中,本季度日均成交额最大,市场资金活跃度大幅增强。 图表1:申万传媒行业日成交额及行业指数情况 资料来源:iFinD,万联证券研究所 行业估值回升,仍有较大修复空间。申万传媒行业指数的估值(PE-TTM)自2020年7月达到近六年最高水平48.08倍以来,一直处于下跌趋势,从2022Q4开始逐步回升, 截至2023年7月28日申万传媒行业的PE-TTM为28.73倍,超过近六年均值水平,但仍处于历史低位,有较大修复空间。 图表2:申万传媒行业估值(PE-TTM)变化趋势(单位:倍) 资料来源:iFinD,万联证券研究所 2基金重仓比例处历史中等水平,维持头部集中配置偏好 样本选取:截至2023年7月31日,基金的2023年二季度报告已披露完毕。以2021申万传媒行业新分类作为样本,以全部基金作为持仓对象,根据2023年7月31日从iFinD提取的数据,对传媒行业2023年Q2的基金重仓情况进行分析。 2.1基金重仓比例同比、环比上升,配置低配比例显著缩减 传媒行业重仓配置维持低配,2023年Q2低配比例略微缩减。从适配比例看,2023年Q2SW传媒行业的适配比例为2.07%,同比及环比均上升,回升趋势较为显著,处于历史中等水平,在过去41个季度中排名第19。从基金重仓比例看,2023年Q2SW传媒行业的基金重仓比例为1.64%,同比、环比延续2023年Q1上升趋势,分别上涨0.86pct、0.52pct。由于重仓比例增幅高于行业适配比例,其低配比例较前一个季度有所缩减,由低配0.75%缩减至低配0.42%。 图表3:SW传媒2013-2023年各季度基金重仓超/低配情况 资料来源:iFinD,万联证券研究所 SW传媒行业随着AIGC概念火热,重仓配置有望向超配转变。2023年Q2SW传媒行业的基金重仓比例处于低配水平,低配比例为0.42%。近5年同比来看仅有20年SW传媒行业Q2的基金重仓比例为超配,超配了1.28%,此后三年均处于低配状态,23Q2终止低配比例扩大趋势,低配比例有所缩减。我们认为随着2023年AIGC概念逐渐火热,传媒各个子行业头部、中腰部公司均纷纷加强相关布局,并有相应成果推出,基金在传媒行 业的重仓配置比例将有所提升,有望逐步由低配转为超配。 图表4:SW传媒19-23年Q2基金重仓超/低配情况 资料来源:iFinD,万联证券研究所 2.2基金重仓标的数量占比过半,集中度位于各行业前列 2023年Q2SW传媒行业重仓标的数量占比为57.69%,排行第10,集中度有所下降。从SW各一级行业基金重仓的标的数量看,2023年Q2传媒行业基金重仓标的数量为75个,占行业内标的总数的57.69%,较上期减少3.38pct,集中度有所下降,占比在申万31个一级行业中排名第10,仍处于前列。 图表5:各申万一级行业2023年Q2基金重仓标的数量及占比情况 资料来源:iFinD,万联证券研究所 2.3游戏板块占据前十大重仓股主要部分,行情表现整体突出 从持股市值看,2023年Q2SW传媒行业的前十大重仓股分别为三七互娱、恺英网络、分众传媒、神州泰岳、巨人网络、吉比特、姚记科技、世纪华通、昆仑万维、盛天网络,由游戏、广告营销组成,游戏占据九席。从行情表现看,前十大重仓股中除去分众传媒、昆仑万维外,其余标的在2023年Q2股价实现上涨,涨幅最大的是姚记科技,上涨了77.96%,其次则是盛天网络,涨幅49.86%。 图表6:2023年Q2申万传媒行业前十大重仓股情况(按持股总市值排序) 排名 代码 名称 持股总市值(万元) 持股市值季度变动 23Q2股价变动 所属二级行业 1 002555.SZ 三七互娱 893,653.84 137.80% 24.57% 游戏Ⅱ 2 002517.SZ 恺英网络 520,547.49 109.50% 29.98% 游戏Ⅱ 3 002027.SZ 分众传媒 455,778.52 29.38% -0.91% 广告营销 4 300002.SZ 神州泰岳 306,586.49 199.31% 49.09% 游戏Ⅱ 5 002558.SZ 巨人网络 276,369.85 673.00% 37.71% 游戏Ⅱ 6 603444.SH 吉比特 243,251.94 5.49% 3.66% 游戏Ⅱ 7 002605.SZ 姚记科技 225,672.11 1279.30% 77.96% 游戏Ⅱ 8 002602.SZ 世纪华通 207,027.46 271.37% 26.08% 游戏Ⅱ 9 300418.SZ 昆仑万维 156,889.81 -47.77% -13.89% 游戏Ⅱ 10 300494.SZ 盛天网络 129,466.01 119.13% 49.86% 游戏Ⅱ 资料来源:iFinD,万联证券研究所 从持股机构数量看,2023年Q2SW传媒行业重仓持股机构家数最多的前十个标的分别为三七互娱、恺英网络、神州泰岳、分众传媒、姚记科技、巨人网络、吉比特、芒果超媒、盛天网络、昆仑万维,由游戏板块占据主导地位,数字媒体和广告营销占比较小,其中重仓三七互娱的基金数量为313个,位列第一。持股机构家数前十大个股中有9家同时为持股市值的前十大重仓股。从行情表现看,持股机构家数前十大个股除 排名 代码 名称 持股机构家数 持股市值排名 23Q2股价变动 所属二级行业 1 002555.SZ 三七互娱 313 1 24.57% 游戏Ⅱ 2 002517.SZ 恺英网络 202 2 29.98% 游戏Ⅱ 3 300002.SZ 神州泰岳 123 4 49.09% 游戏Ⅱ 4 002027.SZ 分众传媒 119 3 -0.91% 广告营销 5 002605.SZ 姚记科技 103 7 77.96% 游戏Ⅱ 6 002558.SZ 巨人网络 99 5 37.71% 游戏Ⅱ 7 603444.SH 吉比特 82 6 3.66% 游戏Ⅱ 8 300413.SZ 芒果超媒 66 12 -8.16% 数字媒体 9 300494.SZ 盛天网络 57 10 49.86% 游戏Ⅱ 10 300418.SZ 昆仑万维 56 9 -13.89% 游戏Ⅱ 去分众传媒、昆仑万维、芒果超媒外,其余标的2023年Q2股价实现上涨。图表