自产锂矿逐步放量,三季度利润环比明显提升

AI智能总结

AI智能总结

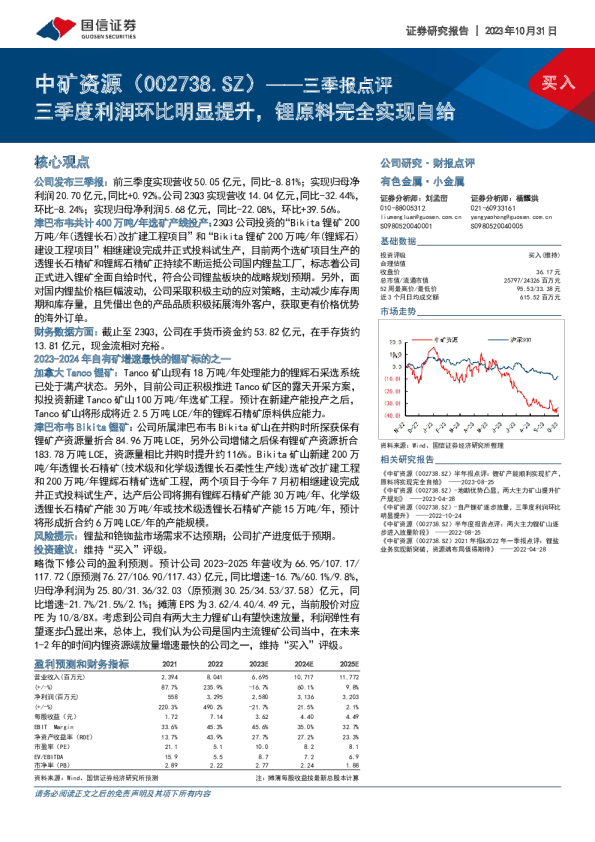

公司发布三季报:前三季度实现营收 54.89 亿元,同比+293.51%;实现归母净利润 20.51 亿元,同比+578.53%;实现扣非归母净利润 19.99 亿元,同比+585.46%。公司 22Q3 单季实现营收 20.78 亿元,同比+299.01%,环比+32.88%; 实现归母净利润 7.29 亿元,同比+464.13%,环比+33.02%;实现扣非归母净利润 7.24 亿元,同比+464.88%,环比+44.91%。 公司 22Q3 单季度业绩环比 22Q2 有明显提升:进入下半年,自产锂矿所产出的锂盐产品正式开始放量并实现对外销售,预计公司 22Q3 自有矿所产出的锂盐销量大约在 1500-1600 吨,主要都来自于加拿大 Tanco 锂矿,津巴布韦Bikita 锂矿上半年所产出的透锂长石精矿首批于今年 7 月底从南非德班港起运,由于运输时间较长,三季度虽然有部分透锂长石精矿到厂,但并未有对应产出的锂盐产品实现对外销售,从四季度开始,Bikita 锂矿将能够正式实现原料的使用、生产和销售,利润贡献度将显著提升。 展望后市:三季度之后公司自有两大主力矿山所产资源有望快速放量,预计今年下半年能达到约 5000 吨 LCE,2023 年能达到 2 万吨 LCE 以上,2024 年能达到约 6 万吨 LCE,实现原料 100%自己,后续利润弹性有望充分体现。 两大主力锂矿山逐步进入兑现期,冶炼端原料自给率将稳步提升 氢氧化锂/碳酸锂业务:公司年产 2.5 万吨电池级氢氧化锂/碳酸锂生产线于2021 年 8 月建设完毕并成功点火投料试生产,于 2021 年 11 月达产。另外公司拟投建年产 3.5 万吨高纯锂盐项目,项目总投资约 10 亿元,目前已获得环评批复,预计 2023 年底前投产。 锂盐资源保障方面:加拿大 Tanco 矿山原有 12 万吨/年处理能力锂辉石采选系统技改恢复项目已于 2021 年 10 月 15 日正式投产,部分产品已运回国内并使用。Tanco 矿山同时启动了 12 万吨/年锂辉石采选生产线改扩建至 18 万吨/年的建设项目,今年 8 月份完成改造,且公司正积极推进 Tanco 矿区的露天开采方案。另外津巴布韦 Bikita 锂矿项目是一座成熟且在产的矿山,现有 70 万吨/年选矿能力实现满产。此外公司完成矿山收购后对 Shaft 项目(透锂长石)和 SQI6 项目(锂辉石)继续进行开发,于 2022 年 6 月启动 120 万吨/年选矿生产线的改扩建工程和 200 万吨/年选矿生产线建设工程项目。 风险提示:锂盐和铯铷盐市场需求不达预期;公司扩产进度低于预期。 投资建议:维持“买入”评级。 下调 2022 年盈利预测,预计公司 2022-2024 年营收为 83.61/115.79/184.23亿元,同比增速 249.3%/38.5%/59.1%,归母净利润为 31.02/46.83/85.93 亿元,同比增速 455.7%/51.0%/83.5%;摊薄 EPS 为 6.77/10.23/18.77 元,当前股价对应 PE 为 13/9/5X。考虑到公司目前在锂电新能源材料领域已取得突破,随着公司自有两大主力锂矿山快速放量,利润弹性有望逐步凸显出来。 总体上,我们认为公司是国内主流锂矿公司当中,在未来 1-2 年的时间内锂资源端放量增速最快的公司之一,维持“买入”评级。 盈利预测和财务指标 前三季度实现归母净利润 20.51 亿元,三季度实现归母净利润 7.29 亿元 公司发布三季报:前三季度实现营收 54.89 亿元,同比+293.51%;实现归母净利润 20.51 亿元,同比+578.53%,数据在此前预告 20-21 亿元指引范围内;实现扣非归母净利润 19.99 亿元,同比+585.46%,数据也在此前预告 19.45-20.45 亿元指引范围内;实现经营活动产生现金流量净额 11.31 亿元,同比+534.63%。公司22Q3 单季实现营收 20.78 亿元,同比+299.01%,环比+32.88%;实现归母净利润7.29 亿元,同比+464.13%,环比+33.02%;实现扣非归母净利润 7.24 亿元,同比+464.88%,环比+44.91%。 公司 22Q3 单季度业绩环比 22Q2 有明显提升,主要系因为:进入下半年,自产锂矿所产出的锂盐产品正式开始放量并实现对外销售,我们预计公司 22Q3 自有矿所产出的锂盐销量大约在 1500-1600 吨,主要都来自于加拿大 Tanco 锂矿,而津巴布韦 Bikita 锂矿上半年所产出的透锂长石精矿首批于今年 7 月底从南非的德班港起运,由于运输时间较长,三季度虽然有部分透锂长石精矿到厂,但并未有对应产出的锂盐产品实现对外销售,从四季度开始,Bikita 锂矿将能够正式实现原料的使用、生产和销售,利润贡献度将显著提升。 展望后市:三季度之后公司自有两大主力矿山所产资源有望快速放量,预计今年下半年能达到约 5000 吨 LCE,2023 年能达到 2 万吨 LCE 以上,2024 年能达到约 6万吨 LCE,实现原料 100%自己,公司后续利润弹性有望充分体现。总体上,我们认为中矿资源是国内主流锂矿标的公司当中在未来 1-2 年的时间之内,锂资源端放量速度最快的公司之一。 图1:公司营业收入及增速(单位:亿元、%) 图2:公司归母净利润及增速(单位:亿元、%) 财务数据方面:截止至 2022 年三季度公司资产负债率 37.99%,相比 2021 年年末上升了 4.23 个百分点,财务结构仍保持稳健。期间费用方面,公司今年前三季度销售费用约 3395 万元,同比+9.86%;管理费用约 1.68 亿元,同比-1.23%;研发费用约 1.73 亿元,同比+437.32%,主要因为新产品和新工艺研发支出增加;财务费用约 4109 万元,同比+440.26%;公司前三季度期间费用率合计 7.58%,相比 2021年大幅下降了 7.66 个百分点。另外截止至三季度末,公司在手货币资金约 24.33亿元,同比+38.89%;在手存货约 12.59 亿元,同比+75.22%,存货增加主要因为并购 Bikita 合并范围增加所致。 图3:公司资产负债率 图4:公司期间费用率 两大主力锂矿山逐步进入兑现期,冶炼端原料自给率将稳步提升 氢氧化锂/碳酸锂业务:公司年产 2.5 万吨电池级氢氧化锂/碳酸锂生产线项目于2021 年 8 月建设完毕并成功点火投料试生产运营,于 2021 年 11 月达产,并产出电池级产品实现销售。另外 2022 年 2 月 25 日公司公告:全资子公司春鹏锂业拟投建年产 3.5 万吨高纯锂盐项目,项目总投资额约 10 亿元,基于锂盐一期项目的经验,预计锂盐二期项目将能更顺利、更高效的实施完成。截至目前春鹏年产 3.5万吨锂盐项目已获得环评批复,建设周期 18 个月,预计 2023 年底前投产。 锂盐业务资源保障方面:公司所属加拿大 Tanco 矿山保有未开采锂矿石资源储量折合 27.71 万吨 LCE,原有 12 万吨/年处理能力的锂辉石采选系统技改恢复项目已于 2021 年 10 月 15 日正式投产,上半年根据生产经营计划有序进行生产和发运等工作,部分产品已经运回国内并使用。Tanco 矿山同时启动 12 万吨/年锂辉石采选生产线改扩建至 18 万吨/年的建设项目,今年 8 月份完成改造。另外,目前公司正积极推进 Tanco 矿区的露天开采方案,Tanco 矿区在露采方案条件下保有锂矿产资源量将会大幅度增加,露采方案及新建 50 万吨/年处理能力的选矿厂的可行性研究工作正在进行之中。 公司所属津巴布韦 Bikita 矿山是一座成熟且在产的矿山,并购时所探获的保有锂矿产资源量折合 84.96 万吨 LCE,另外于 2022 年 10 月 13 日,公司披露了《关于公司所属 Bikita 矿山新增资源储量的公告》,本次新增锂矿产资源量后,Bikita矿山锂矿产资源量合计达到 5451.50 万吨矿石量,折合 156.05 万吨 LCE,资源量相比并购时增加了约 71.09 万吨 LCE,提升了约 84%。 Bikita 矿山现有 70 万吨/年选矿能力,公司自今年 2 月收购管理矿山后充分释放其已有生产能力,实现满产,上半年共生产了 31,806 吨透锂长石精矿。此外公司完成矿山的收购后对 Shaft 项目(透锂长石)和 SQI6 项目(锂辉石)继续进行开发,于今年 6 月启动 120 万吨/年选矿生产线的改扩建工程和 200 万吨/年选矿生产线建设工程项目。两个项目完成达产后,公司化工级透锂长石精矿(LiO 4.3%)产能将扩至 18 万吨/年,以及混合精矿(锂辉石、锂霞石等,LiO 4.3%)约 6.7 万吨/年;锂辉石精矿(LiO 5.5%)约 30 万吨/年、锂云母精矿(LiO 2.5%)9 万吨/年、钽精矿 0.03 万吨/年。 我们预计公司在实现 Tanco 和 Bikita 锂矿项目的扩产规划后,能够为现有 2.5万吨锂盐产线,以及春鹏锂业拟投建的 3.5 万吨锂盐产线提供较为充足的锂原料保障,原料自给率有望达到 100%。 公司同时积极寻找其他合适的矿源。2021 年 12 月公司全资子公司香港中矿稀有拟以自有资金 150 万加元认购加拿大上市公司动力金属(PMW)增发的 750 万股股票,约占 PWM 本次增发完成后总股本 5.72%。PWM 拥有加拿大 Case 湖、Paterson湖、Gullwing-Tot 湖等三湖伟晶岩型锂矿项目,自 2018 年 Case 湖区发现锂辉矿型伟晶岩以来陆续在三湖区内发现具有锂铯钽矿化的伟晶岩。香港中矿稀有与PWM 签署 Case 湖项目的全部锂、铯、钽产品包销协议。PWM 项目作为公司的远景资源储备,符合公司主营业务发展的方向。 另外于 2022 年 5 月 9 日,公司全资子公司香港中矿控股与盛新锂能集团股份有限公司全资孙公司盛熠锂业国际有限公司签署《关于共同发起设立 Harare Lithium(Zimbabwe)(Private)Limited 股东协议》,双方在津巴布韦设立合资公司,主要经营津巴布韦地区锂矿、铂矿项目的勘探与开发,合资公司的注册资本为 500 万美元,双方对合资公司的持股比例均为 50%。 近期于 2022 年 10 月 18 日公司发布公告:公司全资所属 Tanco 公司与加拿大上市公司 Grid Metals Corp.(Grid)签署了《谅解备忘录》,双方旨在就加拿大 Donner湖锂矿合作开发的可行性进行积极探讨,并就潜在合作达成共识,具体合作事项将在 Tanco 与 Grid 签署的具有法律约束力的合作协议中进一步明确。 氟化锂业务:公司 6000 吨/年电池级氟化锂改扩建项目已于 2021 年底竣工。电池级氟化锂价格主要跟随碳酸锂价格的上涨而上涨,所以在锂价上行的周期当中吨氟化锂产品利润也会大幅增厚。2021 年公司年产 3000 吨电池级氟化锂产能基本达到满产满销的状态,预计今年在此基础上仍有望实现高增长。 公司氟化锂业务充分受益于国内外新能源车需求快速增长。电池级氟化锂主要是用于制备六氟磷酸锂,进而制备锂电池电解液。东鹏新材氟化锂产品国内市占率超过 40%。公司产品有良好的市场口碑,产品销往日本森田化工,已成为特斯拉全球供应链的一员。除此之外,公司氟化锂客户还包括杉杉股份、天际股份、冀中能源、必康制药等 A 股上市公司。公司凭借稳定的产品品质、有效的成本控制措施,已经成为国内主要的三家电池级氟化锂供应商之一。国内电动车市场快速成长带动六氟磷酸锂产量提升,公司氟化锂产品呈现供不应求的状态,成为过去两年左右时间内利润贡献非常重要的部分。 图5:公司氟化锂制备流程图 铯铷盐业务稳健,之后拟逐步涉足非洲稀土项目的投资开发 公司凭借拥有着世界主要高品质铯资源(加拿