三季报点评:三季度扣非利润环比明显提升,未来锡价中枢有望稳步抬升

AI智能总结

AI智能总结

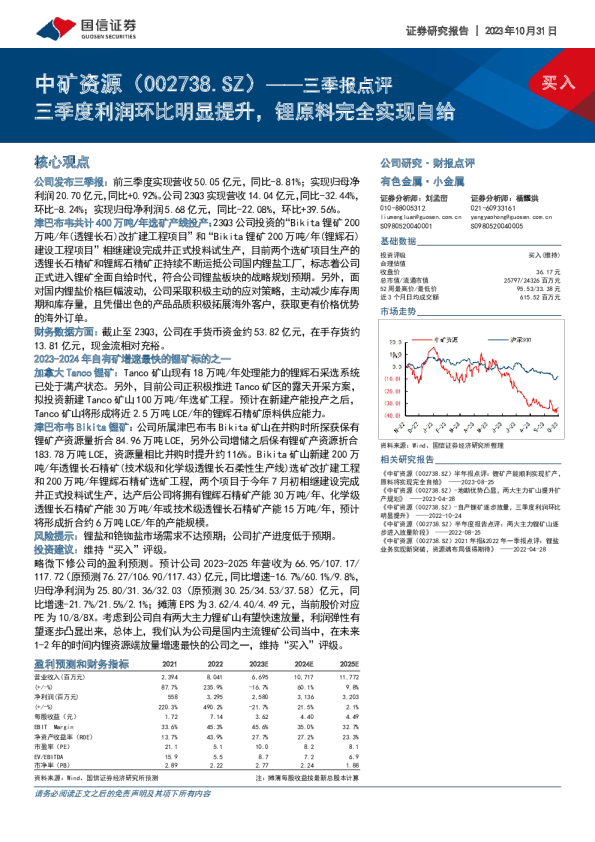

公司发布三季报:前三季度实现营收336.58亿元,同比-20.18%;实现归母净利润10.95亿元,同比-18.59%;实现扣非归母净利润9.90亿元,同比-18.59%。23Q3实现营收108.26亿元,同比-4.42%,环比-7.56%;实现归母净利润4.08亿元,同比+333.10%,环比-2.86%;实现扣非归母净利润3.96亿元,同比+282.45%,环比+17.86%。 公司三季度扣非利润环比提升主要得益于锡价上涨:沪锡23Q2/Q3均价分别为20.74/22.34万元/吨,23Q3均价环比提升约1.6万元/吨,按照公司单季度自产锡矿所产锡锭产量约为6000-6200吨来测算,大概能增加7000多万净利润;另外23Q3锡和锌冶炼加工费环比略有提升,预计对公司利润也有正向贡献。 深度聚焦上游资源的内增外拓:公司作为全球锡行业龙头企业,拥有锡全产业链布局,对锡这一国家战略性稀缺矿产资源具有较强的全球影响力。根据公司年报中披露,2022年公司锡金属国内市占率为47.78%,全球市占率为22.54%。公司今年对发展战略进行了一定程度的调整,云锡控股成为锡材公司的控股股东,锡材公司将不再纳入公司合并报表范围,而公司将充分发挥自身优势,聚焦锡等有色金属上游发展及资源的内增外拓。 供给相对刚性而需求有弹性,锡价中枢有望抬升:过去几年全球锡精矿供给相对稳定,但是由于主要产区锡矿品位不断下降,叠加环保和政策性原因,未来或导致锡矿供给减少。今年全球锡矿供给干扰因素频发,其中缅甸佤邦地区锡矿自8月1日开始全面停产,根据SMM反馈,佤邦地区选矿厂已于9月11日开始陆续复工,采矿和探矿继续停产。另一方面,全球锡消费有望稳步增长。精锡下游应用领域主要为焊料,在精锡需求占比接近50%,与电子产品产量相关度高,2023年上半年全球半导体市场有望筑底,下半年有望回暖。此外光伏和新能源车用焊锡为焊料的需求增量,其中光伏焊带单位锡用量约为72吨/GW,新能源车单车用锡量约为700g/辆,相较于传统燃油车能够翻倍。 风险提示:核心矿山资源品位下降的风险;有色金属价格波动的风险。 投资建议:维持“买入”评级。 预计公司2023-2025年营收为456.34/491.53/504.14(原预测478.27/490.86/503.44)亿元,同比增速-12.2%/7.7%/2.6%,归母净利润为16.28/24.91/28.58(原预测26.56/30.36/34.39)亿元,同比增速20.9%/53.0%/14.8%;摊薄EPS为0.99/1.51/1.74元,当前股价对应PE为14/9/8X。考虑到公司是全球最大的精锡生产企业,未来将更加聚焦上游资源的内增外拓,打造世界一流有色金属关键原料供应商,另外我们看好未来锡需求在半导体和新能源领域的增长,锡价中枢有望稳步抬升,公司有望充分享受锡价上涨所带来的业绩弹性,维持“买入”评级。 盈利预测和财务指标 23Q3实现扣非归母净利润3.96亿元,环比+17.86% 公司发布三季报:前三季度实现营收336.58亿元,同比-20.18%;实现归母净利润10.95亿元,同比-18.59%;实现扣非归母净利润9.90亿元,同比-18.59%;实现经营活动产生的现金流量净额19.56亿元,同比-48.61%。23Q3实现营收108.26亿元,同比-4.42%,环比-7.56%;实现归母净利润4.08亿元,同比+333.10%,环比-2.86%;实现扣非归母净利润3.96亿元,同比+282.45%,环比+17.86%。 图1:公司营业收入及增速(单位:亿元、%) 图2:公司归母净利润(单位:亿元) 公司三季度扣非利润环比提升主要得益于锡价上涨:沪锡23Q2/Q3均价分别为20.74/22.34万元/吨,23Q3均价环比提升约1.6万元/吨,按照公司单季度自产锡矿所产锡锭产量约为6000-6200吨来测算,大概能增加7000多万净利润;另外23Q3锡和锌冶炼加工费环比略有提升,预计对公司利润也有正向贡献。公司前三季度生产有色金属26.48万吨,其中,产品锡5.90万吨、产品铜9.97万吨、锌锭8.26万吨、铸造用锌合金折锌2.11万吨、铟锭66吨。 财务数据方面:截至2023年三季度末,公司资产负债率降至50.48%,相比于2022年末下降2.28个百分点;在手货币资金约26.34亿元,同比-27.73%;在手存货约56.52亿元,同比-1.81%。期间费用方面,公司今年前三季度销售费用约7256万元,同比-39.32%;管理费用约7.62亿元,同比-21.06%;研发费用约1.52亿元,同比+2.38%;财务费用约3.22亿元,同比-21.87%;综上公司今年前三季度期间费用率合计为3.90%,相比于2022年全年水平上升0.04个百分点。 图3:公司资产负债率 图4:公司期间费用率 全球最大精锡生产企业,深度聚焦上游资源的内增外拓 公司目前拥有全球最完整的锡产业链,是中国最大的锡生产、加工、出口基地。 公司自2005年以来锡产销量位居全球第一,根据国际锡业协会统计,公司位列2022年十大精锡生产商中第一位。根据公司自身产销量和行业组织公布相关数据测算,2022年公司锡金属国内市占率为47.78%,全球市占率为22.54%。截至目前,公司(含参股公司)拥有锡冶炼产能8万吨/年、锡材产能4.1万吨/年、锡化工产能2.69万吨/年、阴极铜产能12.5万吨/年、锌冶炼产能10万吨/年、压铸锌合金3万吨/年、铟冶炼产能60吨/年。 图5:公司产业链价值图 公司作为全球锡行业龙头企业,拥有锡全产业链布局,对锡这一国家战略性稀缺矿产资源具有较强的全球影响力。公司核心竞争力:1)具有独特资源优势,公司在云南四大矿区中的红河个旧、文山都龙两大矿区有较强的整合及控制能力,锡和铟资源储量均位居全球第一,截至2022年末公司保有资源量:矿石量2.65亿吨,锡金属量66.7万吨、铜金属量119.36万吨、铅金属量9.69万吨、锌金属量383.71万吨、银2,548吨、铟5,082吨;2)具有独特锡全产业链综合优势,从资源到下游各环节能够形成较好衔接,互为支撑,一定程度上能够平滑产业周期波动带来的影响;3)独特的关键技术优势,公司深耕锡行业140年,拥有着一批采选冶及深加工行业领军人才,设备和技术处于世界领先水平;4)独特的市场和品牌,公司拥有锡行业最为健全的全球销售网络,且主产品“YT”牌锡锭是国际知名品牌;5)具有政策优势,公司是国内锡行业唯一具有锡精矿加工贸易资质的企业,2022年公司利用政策优势和全球锡行业调整契机,进一步扩大锡精矿加工贸易,全年锡精矿加工复出口锡锭量同比增长72%。另外,公司于今年3月成功入选国务院国资委创建世界一流专精特新示范企业。 锡供给相对刚性而需求有弹性,锡价中枢有望抬升 全球锡精矿供给相对刚性。过去几年全球锡精矿供给稳定在30万吨上下的水平,但是由于主要产区锡矿品位不断下降,叠加环保和政策性原因,未来或导致锡矿供给减少。其中,中国是全球最大的锡资源储量国和产量国,锡矿资源以原生矿、大中型矿为主,在国内环保趋严的大背景下,2015年之后国内锡矿产量呈现下降趋势;印尼近年来由于锡矿资源品位下降,叠加矿山企业被迫转入水下开采,采矿难度加大,开采成本提升,锡矿产量大幅度降低;缅甸矿山品位系统性下降不可避免,预计之后受到开采品位下降及人工成本上升等因素影响,锡矿供应仍会有所收缩;而全球其他地区锡矿产量或维持稳定。 今年全球锡矿供给干扰因素频发,按时间顺序梳理今年年初至年末已经发生/即将发生的矿山停产:1)2023.1.12-2023.3.15,秘鲁全国唯一的锡矿——明苏公司旗下的圣拉斐尔锡矿,因当地爆发反政府抗议活动而停止矿山开采,为期2个月,影响3000吨左右的供应量。2)2023.6.9-2023.7.10,兴业银锡下属子公司银漫矿业因技改原因而停产,为期1个月,根据公司产量指引,预计影响393吨左右锡供给。3)2023.8.1-?,缅甸佤邦地区停产,继4月15日《关于暂停一切矿产资源开采的通知》的文件后,佤邦在8月21日再次发布红头文件《关于收回矿权及后续事项的决定》,宣布恢复选矿,但探矿和采矿继续关停,并由执行中央经济计划委员会决定的负责人带队实地检查,以确认是否关停;且工矿局不再隶属财政部,由中央经济计划委员会直管,进一步坚定了态度。根据SMM反馈,佤邦地区选矿厂已于9月11日开始陆续复工,采矿和探矿继续停产,最快也将在5个月后复产。 图6:今年4月以来沪锡收盘价走势复盘 全球锡消费有望稳步增长。精锡的下游应用领域主要为焊料、锡化工以及镀锡板。 1)焊料,在精锡需求占比接近50%,与电子产品产量相关度很高,2022年受全球半导体市场影响需求较差,2023年上半年有望筑底,下半年有望回暖。此外光伏和新能源车用焊锡为焊料的需求增量,其中光伏焊带单位锡用量约为72吨/GW,新能源车单车用锡量约为700g/辆,相较于传统燃油车能够翻倍;2)锡化工,在精锡需求占比17%,主要应用产品为PVC热稳定剂,2023年有望受益国内房地产竣工面积同比增长而增长。 盈利预测:维持“买入”评级。预计公司2023-2025年营收为456.34/491.53/504.14(原预测478.27/490.86/503.44)亿元,同比增速-12.2%/7.7%/2.6%,归母净利润为16.28/24.91/28.58(原预测26.56/30.36/34.39)亿元,同比增速20.9%/53.0%/14.8%;摊薄EPS为0.99/1.51/1.74元,当前股价对应PE为14/9/8X。考虑到公司是全球最大的精锡生产企业,未来将更加聚焦上游资源的内增外拓,打造世界一流有色金属关键原料供应商,另外我们看好未来锡需求在半导体和新能源领域的增长,锡价中枢有望稳步抬升,公司有望充分享受锡价上涨所带来的业绩弹性,维持“买入”评级。 财务预测与估值 资产负债表(百万元) 利润表(百万元) 现金流量表(百万元) 免责声明