环保公用第二季度持仓分析:环保板块趋稳,公用板块有所下降

AI智能总结

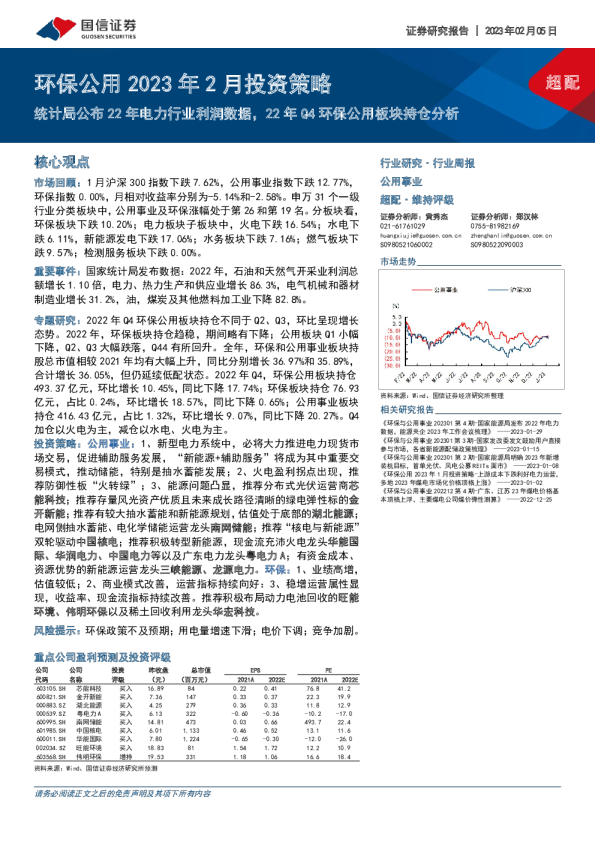

AI智能总结

环保板块(含检测)持仓分析:公募基金2022年二季报持仓披露完毕,根据基金重仓持股数据进行测算,2022年二季度基金持有环保板块(含检测)总市值为155.75亿元,持股市值占基金股票投资市值比例为0.44%,环比保持不变,同比下降0.08pct。2022年二季度基金重仓持股中环保企业数量为33家,其中有22家公司持仓上涨,有11家公司持仓下降。从基金持仓市值、重仓基金数量、机构增减仓、机构持股占流通股比重等角度看,固废处理相关标的格林美、伟明环保、高能环境等公司受市场关注度维持较高水平,另外检测板块华测检测、聚光科技、苏试试验等也具有较高的关注度。 公用板块持仓分析:2022年二季度末公用板块公募基金持股比例有所下降。2022年二季度末基金持有公用事业股总市值为214.70亿元,持股市值占基金股票投资市值比0.61%,环比减少0.49pct,同比2021年二季度增长0.25pct。2022年二季度基金重仓持股中公用事业企业数量为40家,其中有20家公司持仓上涨,有20家公司持仓下降。 长江电力、中国核电、华能国际等行业龙头、天然气产业智能生态运营商新奥股份以及新能源风光运营三峡能源等受市场关注度较高。 投资建议: 公用电力:能源结构低碳化转型持续推进,绿电在“十四五”期间装机规模高增长的确定性高,建议积极把握绿电板块的投资机遇。建议关注:1)火电转型标的国电电力、中国电力、内蒙华电,国家出台煤价调控及煤炭保供等系列举措,调控力度较大,预计未来火电煤炭长协覆盖率有望进一步上升。Q3后续有望继续迎来盈利修复;2)海风运营商三峡能源、中闽能源、福能股份,海上风电2021年末至今造价成本不断下探,行业持续高景气度;3)2022年来水情况较好,水电发电量较大幅度提升,业绩有望快速增长,建议关注水电量价稳中有升且推进风光水一体化发展的华能水电以及Q2发电量增速可观、乌白注入阶跃发展的长江电力。 环保:龙头企业积极拓展新增量,开启第二成长曲线,建议关注布局锂电池回收的旺能环境、推动重力储能商业化示范项目落地的中国天楹。废弃物资源化带来市场新机会,建议关注有机糟渣资源化快速放量的路德环境。 新型电力系统:建议关注在手分布式项目丰富、打造综合一体化运营商的晶科科技,配电网工程建设和运维的苏文电能,企业微电网综合能源管理解决方案供应商安科瑞。南网5.56GWh储能电池采购超预期,储能正在发生从电源侧强制配储到电网侧集中式储能的结构性转变,建议关注通过收购进入新能源电站及储能领域、具备储能核心部件自主技术能力的同力日升,和工业温控专家、储能热管理大有可为的标的申菱环境。 风险提示:政策执行不及预期;项目推进不及预期;市场竞争加剧;研究报告使用的公开资料可能存在信息滞后或更新不及时的风险。 1.环保板块(含检测):基金持仓保持不变 公募基金2022年二季报持仓披露完毕,根据基金重仓持股数据进行测算,2022年二季度基金持有环保板块(含检测)总市值为155.75亿元,持股市值占基金股票投资市值比例为0.44%,环比保持不变,同比下降0.08pct。2022年二季度基金重仓持股中环保企业数量为33家,其中有22家公司持仓上涨,有11家公司持仓下降。从基金持仓市值、重仓基金数量、机构增减仓、机构持股占流通股比重等角度看,固废处理相关标的格林美、伟明环保、高能环境等公司受市场关注度维持较高水平,另外检测板块华测检测、聚光科技、苏试试验等也具有较高的关注度。 图表1:环保板块(含检测)持股市值占持仓总市值比 2022年二季度,环保板块(含检测)持仓市值排名前10的股票依次为:华测检测、格林美、聚光科技、伟明环保、高能环境、苏试试验、瀚蓝环境、旺能环境、谱尼测试、隆盛科技。共有3家环保板块公司在基金持股市值超过10亿元,其中华测检测以64.68亿元位列第一名。 图表2:环保板块(含检测)2022年二季度持股总市值前十大企业 2022年二季度,重仓持有基金数量方面前10的股票依次为:华测检测、苏试试验、瀚蓝环境、伟明环保、格林美、聚光科技、高能环境、双良节能、隆盛科技、金圆股份,其中前三名华测检测、苏试试验、瀚蓝环境分别被76(增加16)、39(增加2)、33(增加9)支基金持有。 图表3:环保板块(含检测)2022年二季度持有基金数量前十大企业 基金重仓持股占流通股比例方面,2022年二季度环保板块(含检测)中有4家公司持股占流通股比较高,谱尼测试、华测检测、隆盛科技、聚光科技分别为19.06%、18.31%、12.08%、10.71%。苏试试验、广电计量、再升科技、高能环境、旺能环境、汉威科技分列第5至10名。 图表4:环保板块(含检测)2022年二季度持股占流通股比前十大企业 持仓变化方面,2022年二季度,环保板块(含检测)共22家上市公司获得公募基金加仓,其中加仓市值前五名分别为华测检测、格林美、旺能环境、广电计量、瀚蓝环境,加仓市值分别为10.02、3.53、2.68、2.58、2.42亿元。同时,环保板块有11只股票遭公募基金减仓,减仓较大的个股为碧水源、高能环境、伟明环保、首创环保、汉威科技。 图表5:环保板块(含检测)2022年二季度持股加仓市值前五大企业 图表6:环保板块(含检测)2022年二季度持股减仓市值前五大企业 2.公用事业板块:基金持仓有所下降 2022年二季度末公用板块公募基金持股比例有所下降。2022年二季度末基金持有公用事业股总市值为214.70亿元,持股市值占基金股票投资市值比0.61%,环比减少0.49pct,同比2021年二季度增长0.25pct。 2022年二季度基金重仓持股中公用事业企业数量为40家,其中有20家公司持仓上涨,有20家公司持仓下降。长江电力、中国核电、华能国际等行业龙头、天然气产业智能生态运营商新奥股份以及新能源风光运营三峡能源等受市场关注度较高。 图表7:公用事业板块持股市值占持仓总市值比 2022年一季度,公用事业板块持仓市值排名前10的股票为长江电力、中国核电、华能国际、华电国际、川投能源、内蒙华电、三峡能源、新奥股份、福能股份、国投电力。 图表8:公用板块2022年二季度持股总市值前十大企业 重仓持有基金数量方面,2022年一季度末,长江电力和中国核电分别以271和143位列前两名,三峡能源、华能国际、川投能源、国投电力、内蒙华电、福能股份、新奥股份、华电国际第3至10名。 图表9:公用板块2022年二季度持有基金数量前十大企业 基金重仓持股占流通股比例方面,安科瑞基金持股占流通股比达6.60%,第2至10名依次为国网信通、内蒙华电、华电国际、福能股份、中国核电、新奥股份、华能国际、川投能源、三峡能源。 图表10:公用板块2022年二季度持股占流通股比前十大企业 持仓变化方面,2022年二季度,公用事业板块共20家上市公司获公募基金增持,加仓市值前五名分别为华电国际、福能股份、安科瑞、国电电力、川投能源。减仓方面,公用板块有20只股票遭到公募基金减仓,减仓市值前五名分别为中国核电、长江电力、三峡能源、华能国际、吉电股份。 图表11:公用板块2022年二季度持股加仓市值前五大企业 图表12:公用板块2022年二季度持股减仓市值前五大企业 3.投资建议 公用电力:能源结构低碳化转型持续推进,绿电在“十四五”期间装机规模高增长的确定性高,建议积极把握绿电板块的投资机遇。建议关注: 1)火电转型标的国电电力、中国电力、内蒙华电,国家出台煤价调控及煤炭保供等系列举措,调控力度较大,预计未来火电煤炭长协覆盖率有望进一步上升。Q3后续有望继续迎来盈利修复;2)海风运营商三峡能源、中闽能源、福能股份,海上风电2021年末至今造价成本不断下探,行业持续高景气度;3)2022年来水情况较好,水电发电量较大幅度提升,业绩有望快速增长,建议关注水电量价稳中有升且推进风光水一体化发展的华能水电以及Q2发电量增速可观、乌白注入阶跃发展的长江电力。 环保:龙头企业积极拓展新增量,开启第二成长曲线,建议关注布局锂电池回收的旺能环境、推动重力储能商业化示范项目落地的中国天楹。 废弃物资源化带来市场新机会,建议关注有机糟渣资源化快速放量的路德环境。 新型电力系统:配电网工程建设和运维的苏文电能,企业微电网综合能源管理解决方案供应商安科瑞。南网5.56GWh储能电池采购超预期,储能正在发生从电源侧强制配储到电网侧集中式储能的结构性转变,建议关注通过收购进入新能源电站及储能领域、具备储能核心部件自主技术能力的同力日升,和工业温控专家、储能热管理大有可为的标的申菱环境。 风险提示 政策执行不及预期:政策落地执行对环保公用行业中的企业业绩有重大影响,若政策推进不及预期,可能会对行业内上市公司业绩带来不利影响,进而影响公司的市场表现。 项目推进不及预期:项目执行进度对行业内企业的营业收入确定影响重大,若项目推进不及预期,将会使得企业业绩增长不及预期,对企业市场表现带来不利影响。 市场竞争加剧:若未来市场竞争激烈程度不断增加,将会影响企业的业绩增长,同时对企业盈利能力带来不利影响。 研究报告使用的公开资料可能存在信息滞后或更新不及时的风险:报告中公开资料均是基于过往历史情况梳理,可能存在信息滞后或更新不及时的状况,难以有效反映当前行业或公司的基本面状况。