金徽酒2024年报点评:产品结构持续升级

AI智能总结

AI智能总结

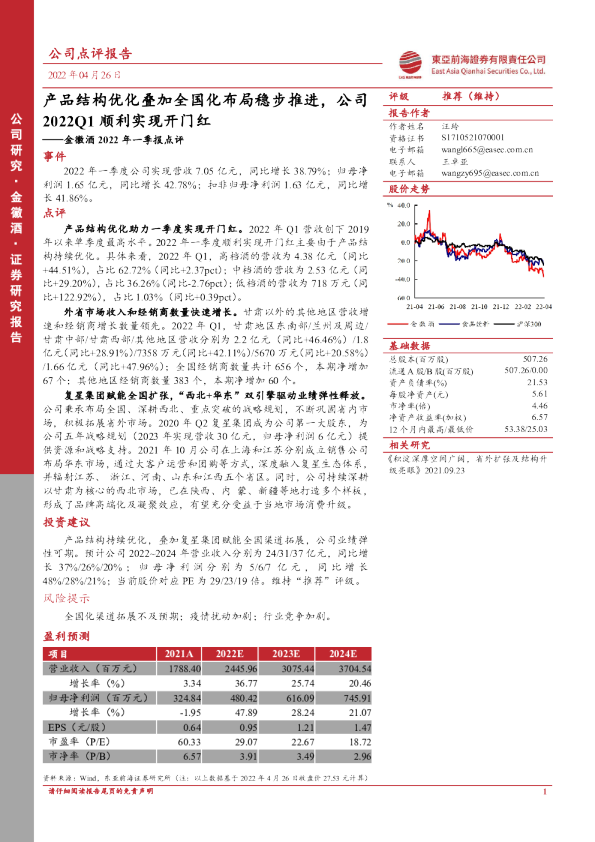

产品结构持续升级 金徽酒(603919) 公司点评 ——金徽酒2024年报点评 公司价格与沪深300走势比较 31% 15% -1% 3/246/249/2412/24 -17% -33% 金徽酒沪深300 分析师:邓欣 执业证书号:S0010524010001邮箱:dengxin@hazq.com 联系人:郑少轩 执业证书号:S0010124040001 主要观点: 投资评级:买入(维持) 报告日期: 2025-03-23 收盘价(元) 19.02 近12个月最高/最低(元) 24.18/15.47 总股本(百万股) 507 流通股本(百万股) 507 流通股比例(%) 100.00 总市值(亿元) 96 流通市值(亿元) 96 公司发布2024年业绩: 24Q4:营业总收入6.93亿元(+31.1%),归母净利润0.55亿元 (-2.1%),扣非归母净利润0.51亿元(-5.8%)。 24年:营业总收入30.21亿元(+18.6%),归母净利润3.88亿元 (+18.0%),扣非归母净利润3.88亿元(+18.3%)。 24Q4符合市场预期。 收入:产品结构持续升级 分价格带:24Q4公司300元以上/100-300元/100元以下营收分别同比+29.3%/+17.2%/+23.8%,其中低端表现较好主因春节大众需求旺盛,终端备货较为积极。24全年公司300元以上/100-300元/100元以下营收分别同比+41.2%/+15.4%/+4.0%,公司产品结构升级持续,通过金徽28年引领品牌调性,带动金徽18年、柔和H3/H6占比持续提升,100元以上产品占比白酒业务营收提升3.3pct至70.7%。 分区域:24Q4公司省内/省外白酒营收分别同比+24.5%/+10.4%,省内表现好于省外。24A公司省内/省外白酒营收分别同比 +16.1%/+14.7%,省内占比白酒业务营收提升0.2pct至76.9%;同期省内/省外经销商数分别净+16/+121家,省内持续精耕,引领消费升级趋势,省外聚焦华东与环甘肃北方市场,打造样板市场。 回款质量:24Q4公司销售收现同比+27.4%,同期营收+Δ合同负债同比+27.2%,回款表现与营收表现基本一致,渠道信心充足。 利润:费用投放稳健 毛利率:24Q4/24A公司毛利率分别为50.13%/60.9%,各同比 -8.3/-1.5pct,毛利率下降主要源自公司加大赠酒等费用投放力度以提升市场份额,其中24Q4由于春节临近而加大低端星级产品促销力度,毛利率下降较为明显。 净利率:24Q4公司销售/管理费率分别同比-2.4/-3.6pct,24A公司销售/管理费率分别同比-1.3/-0.7pct,费用投放稳健,24Q4/24A公司归母净利率分别同比-2.7/-0.1pct至7.5%/12.6%。 投资建议:维持“买入” 我们的观点: 公司产品升级势能持续,引领省内消费升级趋势;省外通过样板市场打造,逐步摸索适配扩张模式,环甘肃北方市场稳步开拓。 盈利预测:考虑到行业景气度恢复速度较慢,我们更新公司盈利预测, 预计公司2025-2027年分别实现营业总收入32.88/36.08/39.82亿元 (25-26年原值分别为34.87/40.38亿元),分别同比增长8.8%/9.8%/10.4%;实现归母净利润4.20/4.60/5.09亿元(25-26年原值分别为4.74/5.60亿元),分别同比增长8.1%/9.5%/10.8%;当前股价对应PE分别为23/21/19倍,维持“买入”评级。 风险提示: 省内消费升级不及预期,省外推广不及预期,市场竞争加剧,食品安全事件。 重要财务指标单位:百万元 主要财务指标 2024A 2025E 2026E 2027E 营业收入 3021 3288 3608 3982 收入同比(%) 18.6% 8.8% 9.8% 10.4% 归属母公司净利润 388 420 460 509 净利润同比(%) 18.0% 8.1% 9.5% 10.8% 毛利率(%) 60.9% 61.5% 61.4% 61.9% ROE(%) 11.7% 11.7% 11.8% 12.1% 每股收益(元) 0.77 0.83 0.91 1.00 P/E 25.45 22.99 21.00 18.95 P/B 2.99 2.68 2.48 2.30 EV/EBITDA 15.33 14.91 13.32 11.25 资料来源:wind,华安证券研究所注:数据截至2025年3月21日 财务报表与盈利预测 资产负债表 单位:百万元 利润表 单位:百万元 会计年度 2024A 2025E 2026E 2027E 会计年度 2024A 2025E 2026E 2027E 流动资产 2716 3270 3757 4201 营业收入 3021 3288 3608 3982 现金 869 804 1110 1976 营业成本 1181 1265 1392 1518 应收账款 15 9 10 12 营业税金及附加 448 485 532 587 其他应收款 111 46 51 66 销售费用 596 674 736 808 预付账款 8 13 15 15 管理费用 304 345 379 418 存货 1690 2374 2547 2108 财务费用 -19 -22 -21 -29 其他流动资产 23 23 23 23 资产减值损失 0 0 0 0 非流动资产 1888 1799 1708 1610 公允价值变动收益 0 0 0 0 长期投资 2 2 2 2 投资净收益 0 1 1 0 固定资产 1279 1162 1045 928 营业利润 486 503 550 607 无形资产 216 228 240 249 营业外收入 2 2 2 2 其他非流动资产 392 407 421 431 营业外支出 23 18 18 18 资产总计 4605 5070 5465 5811 利润总额 465 487 534 591 流动负债 1201 1400 1502 1549 所得税 85 73 80 89 短期借款 0 0 0 0 净利润 380 414 453 502 应付账款 206 237 259 274 少数股东损益 -8 -6 -6 -7 其他流动负债 995 1162 1243 1275 归属母公司净利润 388 420 460 509 非流动负债 90 90 90 90 EBITDA 595 596 645 686 长期借款 0 0 0 0 EPS(元) 0.77 0.83 0.91 1.00 其他非流动负债 90 90 90 90 负债合计 1291 1490 1592 1639 主要财务比率 少数股东权益 -11 -17 -23 -30 会计年度 2024A 2025E 2026E 2027E 股本 507 507 507 507 成长能力 资本公积 871 871 871 871 营业收入 18.6% 8.8% 9.8% 10.4% 留存收益 1946 2219 2517 2823 营业利润 22.5% 3.6% 9.2% 10.5% 归属母公司股东权 3324 3597 3896 4201 归属于母公司净利 18.0% 8.1% 9.5% 10.8% 负债和股东权益 4605 5070 5465 5811 获利能力毛利率(%) 60.9% 61.5% 61.4% 61.9% 现金流量表 单位:百万元 净利率(%) 12.8% 12.8% 12.7% 12.8% 会计年度 2024A 2025E 2026E 2027E ROE(%) 11.7% 11.7% 11.8% 12.1% 经营活动现金流 558 141 523 1112 ROIC(%) 11.4% 10.9% 11.1% 11.3% 净利润 380 414 453 502 偿债能力 折旧摊销 128 131 132 124 资产负债率(%) 28.0% 29.4% 29.1% 28.2% 财务费用 -3 1 1 1 净负债比率(%) 39.0% 41.6% 41.1% 39.3% 投资损失 0 -1 -1 0 流动比率 2.26 2.34 2.50 2.71 营运资金变动 39 -421 -78 469 速动比率 0.83 0.61 0.78 1.33 其他经营现金流 355 851 547 49 营运能力 投资活动现金流 -333 -58 -55 -42 总资产周转率 0.67 0.68 0.69 0.71 资本支出 -331 -48 -45 -31 应收账款周转率 267.48 266.44 371.09 356.44 长期投资 -2 0 0 0 应付账款周转率 6.19 5.70 5.61 5.70 其他投资现金流 0 -10 -10 -11 每股指标(元) 筹资活动现金流 -402 -148 -162 -204 每股收益 0.77 0.83 0.91 1.00 短期借款 0 0 0 0 每股经营现金流(摊 1.10 0.28 1.03 2.19 长期借款 0 0 0 0 每股净资产 6.55 7.09 7.68 8.28 普通股增加 0 0 0 0 估值比率 资本公积增加 0 0 0 0 P/E 25.45 22.99 21.00 18.95 其他筹资现金流 -402 -148 -162 -204 P/B 2.99 2.68 2.48 2.30 现金净增加额 -177 -65 306 866 EV/EBITDA 15.33 14.91 13.32 11.25 资料来源:wind,华安证券研究所 分析师与研究助理简介 分析师:邓欣,华安证券研究所副所长、消费组组长兼食品饮料、家用电器、消费首席分析师。经济学硕士,双专业学士,10余年证券从业经验,历任中泰证券、中信建投、安信证券、海通证券,曾任家电、医美、泛科技消费首席分析师等,专注于成长消费领域,从产业链变革视角前瞻挖掘投资机会。 联系人:郑少轩,上海财经大学金融学博士,曾任职于广银理财。 重要声明 分析师声明 本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格,以勤勉的执业态度、专业审慎的研究方法,使用合法合规的信息,独立、客观地出具本报告,本报告所采用的数据和信息均来自市场公开信息,本人对这些信息的准确性或完整性不做任何保证,也不保证所包含的信息和建议不会发生任何变更。报告中的信息和意见仅供参考。本人过去不曾与、现在不与、未来也将不会因本报告中的具体推荐意见或观点而直接或间接收任何形式的补偿,分析结论不受任何第三方的授意或影响,特此声明。 免责声明 华安证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。本报告由华安证券股份有限公司在中华人民共和国(不包括香港、澳门、台湾)提供。本报告中的信息均来源于合规渠道,华安证券研究所力求准确、可靠,但对这些信息的准确性及完整性均不做任何保证。在任何情况下,本报告中的信息或表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。华安证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。 本报告仅向特定客户传送,未经华安证券研究所书面授权,本研究报告的任何部分均不得以任何方式制作任何形 式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。如欲引用或转载本文内容,务必联络华安证券研究所并获得许可,并需注明出处为华安证券研究所,且不得对本文进行有悖原意的引用和删改。如未