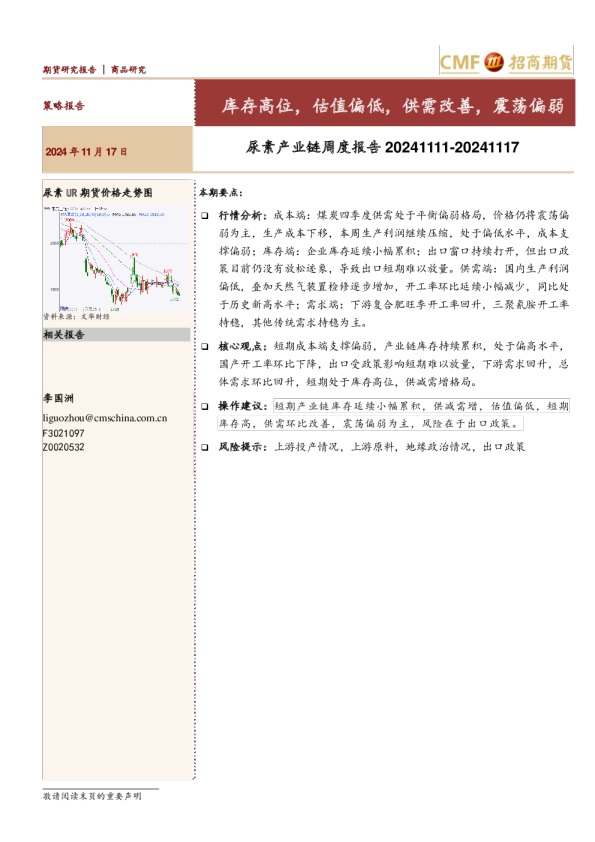

尿素产业链周度报告:库存高位,供需偏弱,震荡偏弱为主

期货研究报告商品研究 策略报告 库存高位,供需偏弱,震荡偏弱为主 2024年11月24日 尿素产业链周度报告2024111820241124 尿素UR期货价格走势图 资料来源:文华财经 相关报告 李国洲 liguozhoucmschinacomcn F3021097 Z0020532 本期要点: 行情分析:成本端:煤炭四季度供需仍处于平衡偏弱格局,价格将震荡偏弱为主,生产成本下移,本周生产利润继续压缩,处于偏低水平,成本支撑偏弱;库存端:企业库存延续小幅累积;出口窗口持续打开,但出口政策目前仍没有放松迹象,导致出口短期难以放量。供需端:国内生产利润偏低,叠加天然气装置检修逐步增加,开工率环比延续小幅减少,同比处于历史新高水平;需求端:下游复合肥旺季开工率回升,三聚氰胺开工率下降,其他传统需求持稳为主。 核心观点:短期成本端支撑偏弱,产业链库存持续累积,处于历史高位水平,国产开工率环比下降,出口受政策影响短期难以放量,下游需求回升但回升力度有限,总体需求环比回升,短期处于库存高位,供需双减格局。 操作建议:短期产业链库存延续小幅累积,库存处于历史高位,供需双减,估值偏低,震荡偏弱,逢高做空为主,风险在于出口政策。 风险提示:上游投产情况,上游原料,地缘政治情况,出口政策。 敬请阅读末页的重要声明 一、本周尿素走势回顾 一现货价格、主力基差、跨地价差及跨期价差 表1:主流市场价格本周变动:元吨 地区 20241122 20241115 周变动 幅度 月变动 幅度 山东 1810 1790 20 112 0 000 江苏 1830 1820 10 055 0 000 内蒙古 1900 1900 0 000 20 104 河南 1800 1800 0 000 0 000 河北 1820 1820 0 000 10 055 山西 1740 1750 10 057 40 225 四川 1850 1880 30 160 50 263 江西 1880 1880 0 000 40 208 资料来源:WIND,招商期货 图1:尿素各地区主流价格走势:元吨 3500 山东江苏内蒙古河南 河北 山西 四川 江西 3000 2500 2000 1500 1000 201911202020112020211120202211202023112020241120 资料来源:WIND,招商期货 本周尿素现货市场环比整体基本持平。 图2:尿素期现价格走势:元吨 3400 2900 2400 1900 1400 基差山东小颗粒市场价尿素期货价格 800 700 600 500 400 300 200 100 0 100 200 201989 2019119 202029 202059 202089 2020119 202129 202159 202189 2021119 202229 202259 202289 2022119 202329 202359 202389 2023119 202429 202459 202489 2024119 300 资料来源:WIND,招商期货 本周尿素山东市场基差小幅下降,截至11月22日基差为8元吨。 图3:尿素15价差(元吨)图4:尿素59价差(元吨) 400 15价差 20202021202220232024 600 59价差 200 400 0 200 400 200 0 200 400 112131415161718191101111121 600600 2020 2021 2022 2023 2024 112131415161718191101111121 资料来源:WIND,招商期货资料来源WIND,招商期货 图5:尿素91价差(元吨) 91价差 20202021202220232024 112131415161718191101111121 400 200 0 200 400 600 资料来源:WIND,招商期货 二外盘价格及进出口利润 图6:中国小颗粒FOB(美元吨)图7:波罗的海小颗粒FOB(美元吨) 1200 1000 800 600 400 200 2423同比20192020 202120222023 2024 20 10 0 10 20 30 1000 800 600 400 200 2423同比20192020 202120222023 2024 60 40 20 0 20 40 0 112131415161718191101111121 40 0 112131415161718191101111121 60 资料来源:WIND,招商期货资料来源WIND,招商期货 图8:中国大颗粒FOB(美元吨)图9:东南亚大颗粒CFR(美元吨) 1200 1000 800 600 400 200 2423同比20192020 202120222023 2024 20 10 0 10 20 30 1000 800 600 400 200 2423同比20192020 202120222023 2024 30 20 10 0 10 20 0 112131415161718191101111121 40 0 112131415161718191101111121 30 资料来源:WIND,招商期货资料来源WIND,招商期货 图10:出口利润:FOB波罗的海FOB中国(美元吨图11:出口利润:CFR东南亚FOB中国(美元吨) 200 150 100 50 0 50 100 150 201920202021 202220232024 300 250 200 150 100 50 0 50 100 201920202021 202220232024 200 112131415161718191101111121 150 112131415161718191101111121 资料来源:WIND,招商期货资料来源WIND,招商期货 二、尿素产业链运行情况 (一)供应端(原料价格、生产利润、装置开工率、产量) 图12:国内无烟煤价格(元吨) 3500 河南山西 3000 2500 2000 1500 1000 500 0 201910920201092021109202210920231092024109 资料来源:WIND,招商期货 图13:国内烟煤价格(元吨) 2500 内蒙古安徽山东河北四川陕西 2000 1500 1000 500 0 201910102020101020211010202210102023101020241010 资料来源:WIND,招商期货 图14:国内动力煤价格(元吨) 重庆动力煤山东动力煤内蒙古动力煤安徽动力煤山西动力煤陕西动力煤河南动力煤 3000 2500 2000 1500 1000 500 0 20191010202010102021101020221010202310102024101 资料来源:WIND,招商期货 图15:天然气价格(元吨,元立方米) 10000 8000 6000 4000 2000 0 中国液化天然气出厂价格指数(元吨) 四川管道气价(右,元立方米) 内蒙管道气价(右,元立方米) 2 15 1 05 0 201811201911202011202111202211202311202411 资料来源:Wind,招商期货 图16:煤制成本:无烟煤固定床(元吨)图17:煤制利润:无烟煤固定床(元吨) 煤制山西煤制利润:固定床工艺 煤制河南煤制利润:固定床工艺 煤制河南煤制成本:无烟煤工艺 3200 3000 2800 2600 2400 2200 2000 1800 1600 1400 1200 煤制山西煤制成本:无烟煤工艺 1200 1000 800 600 400 200 20191120 2020320 2020720 20201120 2021320 2021720 20211120 2022320 2022720 20221120 2023320 2023720 20231120 2024320 2024720 20241120 0 200 400 2019108 202028 202068 2020108 202128 202168 2021108 202228 202268 2022108 202328 202368 2023108 202428 202468 2024108 资料来源:WIND,招商期货资料来源WIND,招商期货 图18:煤制成本:烟煤气流床(元吨)图19:煤制利润:烟煤气流床(元吨) 3500 3000 2500 2000 1500 1000 内蒙古烟煤工艺山东烟煤工艺山西烟煤工艺安徽烟煤工艺 1500 1300 1100 900 700 500 300 100 100 300 煤制内蒙古煤制利润:水煤浆工艺煤制山东煤制利润:水煤浆工艺 201912 201952 201992 202012 202052 202092 202112 202152 202192 202212 202252 202292 202312 202352 202392 202412 202452 202492 20191120 2020320 2020720 20201120 2021320 2021720 20211120 2022320 2022720 20221120 2023320 2023720 20231120 2024320 2024720 20241120 资料来源:WIND,招商期货资料来源WIND,招商期货 图20:气制成本:天然气(元吨)图21:气制利润:天然气(元吨) 2600 2400 2200 2000 1800 1600 1400 1200 201920202021 202220232024 第1周第9周第17周第25周第33周第41周第49周 2000 第1周第9周第17周第25周第33周第41周第49周 1500 1000 500 0 500 201920202021 202220232024 资料来源:钢联,招商期货资料来源钢联,招商期货 本周上游煤制尿素利润小幅下降。 图22:尿素全国装置周度开工率图23:尿素气头装置周度开工率 2423同比20172018 2423同比20172018 201920202021201920202021 100202220232024 80 60 40 20 0 20 15 10 5 0 5 100 80 60 40 20 0 202220232024 40 20 0 20 40 第1周第9周第17周第25周第33周第41周第49周 第1周第9周第17周第25周第33周第41周第49周 资料来源:卓创,招商期货资料来源卓创,招商期货 根据卓创数据,本周尿素开工负荷率7711,周环比下滑050个百分点(降幅收窄052 个百分点),周同比下滑375个百分点。周度产量为12445万吨(平均日产量约为1778 万吨),周环比下滑065(降幅收窄065个百分点),周同比下滑170个百分点。本 周气头企业开工负荷率6913,周环比下滑057个百分点(降幅收窄153个百分点), 周同比下滑207个百分点。本周煤头企业开工负荷率7961,周环比下滑049个百分 装置 20241121 20241114 周变动 尿素全国 7711 7761 064 尿素气头 6913 6970 082 小颗粒 7742 7742 000 中颗粒 8583 8583 000 大颗粒 7018 7018 000 点(降幅收窄019个百分点),周同比下滑442个百分点。表2:尿素开工率情况(单位:) 资料来源:卓创,招商期货 图24:尿素周度检修损失量(万吨) 2423同比20202021202