家电行业2025年度投资策略:内外双韧,补贴出口延续下的白银一年

AI智能总结

AI智能总结

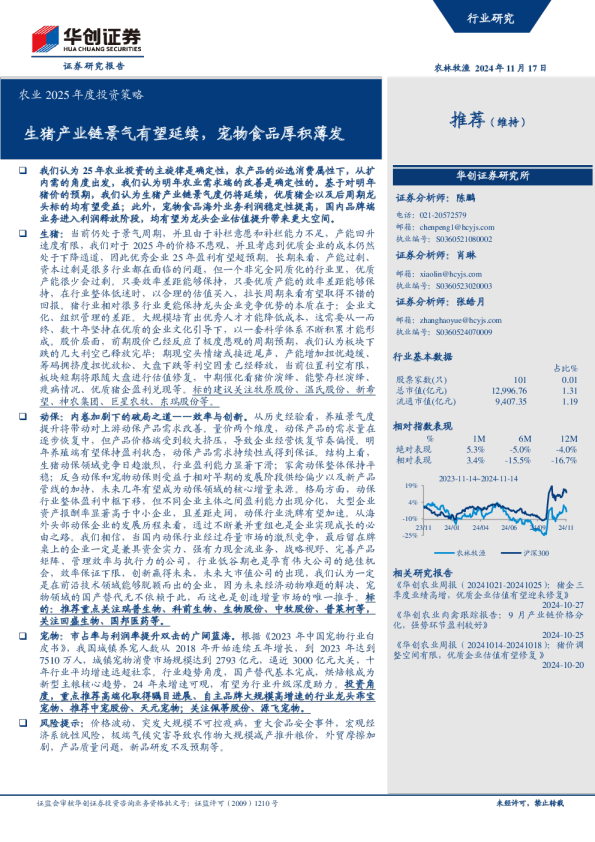

行业研究 证券研究报告 家电2024年11月19日 家电行业2025年度投资策略 内外双韧,补贴出口延续下的白银一年 推荐(维持) 华创证券研究所 证券分析师:秦一超邮箱:qinyichao@hcyjs.com执业编号:S0360520100002 证券分析师:田思琦 邮箱:tiansiqi@hcyjs.com执业编号:S0360522090002 证券分析师:樊翼辰邮箱:fanyichen@hcyjs.com执业编号:S0360523080004 证券分析师:杨家琛 邮箱:yangjiachen@hcyjs.com执业编号:S0360524070005 行业基本数据 股票家数(只)总市值(亿元)流通市值(亿元) 80 18,701.51 16,502.72 占比% 0.01 1.91 2.13 相对指数表现 2023-11-20~2024-11-15 37% 21% 5% -12% 23/1124/01 24/04 家电 24/06 24/09 沪深300 24/11 相关研究报告 《家电行业周报(20241111-20241115):国补叠加平台优惠,双十一家电销售高增》 2024-11-18 《家电行业周报(20241104-20241108):降息有望拉动美国地产及工具市场复苏》 2024-11-11 《家电行业周报(20241028-20241101):家电板块估值上修,行业涨幅排名靠前》 2024-11-06 2024是家电板块黄金一年,在防守胜出基础上,2025我们更关注在对内以旧换新补贴延续、出口链调整后的有效增长及在24年承压改善的赛道机会。 复盘:防守胜出,以旧换新提振行业景气。年初至今中信家电板块涨幅25.0%,跑赢沪深300指数10.0pcts,位列涨跌前三且大消费居首,如以9月下旬为界则前期更优。政策加码下的行业高景气度是板块走强的核心驱动,叠加年内市 场风格更加偏好防守红利策略下的核心资产。一方面家电龙头资产具备兼具业绩确定性与高股息率的稀缺性,以日本验证在消费偏弱背景下防守属性凸显;另一方面优势寡头格局下现金流也更加健康保障经营稳健性。 政策补贴探讨:本轮补贴行至中程,相较上轮09年家电补贴规律,可分纯估值期、产业验证期、财报验证期三阶段。本轮自725中央补贴文件落地至9月初,与09年5-7月节奏相似即纯估值预期驱动,板块波动最终与沪深300趋 同,缺乏验证锚点;09年8-10月为产业验证期,空冰洗内销高增使板块具备独立行情,与24年9月初以来相似,以8月湖北、9月上旬各省普及为节点,同样家电板块于9月上旬走出独立行情;09年Q3财报高增使补贴验证闭环,本轮需至24Q4落地业绩兑现。09年底三轮验证后格美海PE(TTM)达23/36/34倍,即将后续两三年政策增量预期打满。因此当下探讨补贴二期成为板块后续驱动力。11月上旬《货币政策报告》、财政部积极表态扩大消费品以旧换新, 对明年是否补贴预期基本定调。若补贴延续,则对补贴力度情景假设具备预研意义。24H2以400亿补贴测算撬动零售额4211亿元,社零增量有望突破900 亿级别。按中性二期假设后续补贴持续2年,年化补贴额800亿,则26年国 内家电社零较23年CAGR约10%,其他口径增速均高于此值,这一期待在二期补贴规模正式落地时于板块估值上应有提前体现。 % 1M 6M 12M 绝对表现 0.5% 5.2% 29.1% 相对表现 -2.5% -4.2% 19.0% 海外:新兴增量凸显,家电韧性极强。2020年以来家电外销周期历经订单国内集中→运输吃紧堆高→22Q3到达港高位去库→23H2低位温和补库,其库存周期波动不可复制。至24H1出口高增12.3%,去除基数3.4pcts影响,实增可观。且真实增量以新兴为主:24H1白电出口北美占比仅14%,而以24H1出 口增量贡献看,北美仅贡献了7%,南美/拉美、亚洲、欧洲、非洲等才是5年来持续增量主力。由此判断中国家电出口中期可保持5-8%级别增速。面对特朗普大选落地加征关税担忧,中国家电以“不能、不值、不惧”可称中国出海最具供给壁垒的产业,体现极强韧性:1)不能:美国难以剥离中国系供给,23年北美空冰洗剩余产能仅0.3%/5.6%/4.8%,大半白电依赖进口,中泰越联合在美进口份额近十年不降反增保持90%+。2)不值:美国家电产业微末,本地投产回本盈利艰难,拆解美国GDP中家电制造业占比估算低于0.1%。3)不惧:加关税类比上游涨价传导,寡头价值传递能力已于18-19年验证,大部分家电龙头中产美销比例有限,高美国权重则筛选品牌价值传递强的龙头。 工具行业:降息拉动美国地产及工具需求修复。美国地产24年初以来修复,24年9月美国成屋销量同比-4%、降幅较23年同期收窄12%,工具作为地产后周期品类,有望进入新景气周期。成屋销量与抵押贷款利率呈明显负相关性, 当前再贷款利率锁定效应未打破,成屋销量增速仍未转正。伴随后续美联储降息,有望打开再融资贷款利率锁定效应,驱动成屋销量及工具需求复苏增长。 电动两轮车:政策扰动消除,低基数释放高增弹性。国标政策切换及门店抽检影响,雅迪爱玛24年增长基数较低;雅迪24H1销量同比下滑22%,爱玛前三季度营收同比增长0.1%。24Q4产品认证切换过程中短期渠道库存低位,预 计25年初将释放补库需求。25年伴随新国标落地执行,供给侧政策监管清晰后,短期扰动结束,新标产品补充带来需求修复。需求端伴随以旧换新刺激政策若延续,有望刺激换车需求增长,释放低基数下增长弹性。叠加供给出清加速龙头集中,及渠道利润向品牌集中趋势,预期25年有龙头利润修复契机。 风险提示:终端需求、补贴力度不及预期,国际关系大幅变化,汇兑波动影响。 投资主题 报告亮点 本次报告系统性复盘了年内家电高光的原因与节奏,尤其对以旧换新的复盘推演与今年对应节点印证上,形成了连贯性研究和闭环验证。针对市场关注的补贴后续可能性,我们以溢出式研究的方式给出不同情景下的规模释放,以待政策规模落地后的市场反应。同时针对美国关税担忧,明确拆解既有出口增量的真实来源,由此证明以新兴市场带动的真实增量将保障家电出口的中期支撑。并针对中美家电贸易重申“不能、不值、不惧”的产业状态。也梳理了在2024年未受益(甚至承压低位)但有望在2025年明显拐点修复的电动工具和电动两轮车赛道逻辑。 投资逻辑 在24年家电板块黄金大年背景下,我们分别以内销中央财政补贴信号明确加 大支持、外销新兴区域增量确定以及中小赛道低基数条件下寻找25年投资机遇。 内销:以旧换新复盘及补贴延续。复盘对比上轮09年家电补贴规律,可分纯估值期、产业验证期、财报验证期三阶段。本轮家电板块已于9月上旬走出产业验证独立行情,需至24Q4落地业绩兑现。11月上旬《货 币政策报告》、财政部积极表态扩大消费品以旧换新,对明年是否补贴预期基本定调。若补贴延续,按中性二期假设后续补贴持续2年,年化补贴额800亿,则26年国内家电社零较23年CAGR约10%,其他口径增速均高于此值,落地时板块估值应有提前体现。 外销:新兴增量凸显。24H1家电出口高增12.3%,北美补库低基数影响仅3.4pcts,实际增量以新兴市场为主。24H1白电出口增速中北美仅7%,南美/拉美、亚洲、非洲才是增量主力。面对特朗普大选落地加征关税担 忧,中国家电“不能、不值、不惧”可称中国出海最具供给壁垒的产业,由此判断中国家电出口中期可保持5-8%增速。 工具行业:降息拉动美国地产及工具需求修复。美国地产24年初以来修复,工具作为地产后周期品类,有望进入新景气周期。伴随后续美联储降息,有望打开再融资贷款利率锁定效应,驱动成屋销量及工具需求。 电动两轮车:政策扰动消除,低基数释放高增弹性。国标政策切换及门店抽检影响,雅迪爱玛24年增长基数较低;25年伴随新国标落地执行,供给侧政策监管清晰后带来需求修复。叠加供给出清加速龙头集中,及 渠道利润向品牌集中趋势,预期25年有龙头利润修复契机。 目录 一、24年板块回顾与思考6 (一)以旧换新提振行业景气,家电板块涨幅居前6 (二)龙头稳健与产销预期偏差下的行情归因7 1、防守属性凸显的家电胜手7 2、优势寡头格局下的现金流保障9 二、政策补贴探讨10 (一)今年补贴复盘10 (二)2025年内销的情景假设12 三、海外:新兴增量凸显,家电韧性极强18 (一)家电出口高增,新兴区域贡献居首18 (二)家电为中国出海优势产业,美国关税影响有限20 (三)工具行业:降息拉动美国地产及工具需求修复24 四、电动两轮车:政策扰动消除,低基数释放高增弹性26 �、风险提示29 图表目录 图表1年初至今家电板块涨幅居前6 图表2家电板块行情走势复盘7 图表324H1家电内销在高基数压力下仍有较好增长(万台)7 图表4主要消费品公司中家电企业财报表现更为稳健8 图表51991年后日本耐用品购买意愿显著高于整体消费者信心指数8 图表6日本居民耐用品支出占商品比例持续提升8 图表7消费行业中家电品类CR3集中度更高9 图表8白电公司经营现金流净额长期领先其他消费板块(亿元)(中信指数)9 图表9国内空调排产预期与实际销售同比增速情况对比10 图表10本轮家电政策落地节点及上轮验证节奏对比(Wind指数)10 图表112009年政策落地初期对应的家电指数及估值11 图表122024年政策落地初期对应的家电指数及估值11 图表13国家政策补贴品类的全国线下零售额同比增速12 图表14家电以旧换新补贴已用金额(亿元)13 图表15家电补贴带动销售金额(亿元)13 图表16家电补贴后续额度及周期情景假设13 图表17上轮政策期空冰洗三大品类内销量合计变化(万台)14 图表18上轮政策期间白电销量下行对应的同期龙头股价表现15 图表19销量下滑期间白电企业季度收入增速15 图表20销量下滑期间白电企业季度归母净利润增速15 图表21三大白电需求结构对比(内:2009年,外:2022年)16 图表222022年空冰洗及烟机全国保有量按年限拆分测算16 图表232011-2013年三大白电品类内销量复合增速17 图表24假设25年无补贴,后续对应家电零售规模及增速测算17 图表25复盘2020年以来中国家电外销变化趋势18 图表26分品类出口额同比(美元口径)18 图表272024H1我国白电出口同比增长14%19 图表28非北美区域白电出口占比持续提升19 图表29欧洲/北美洲白电出口规模(亿美元)19 图表30亚洲/非洲/拉美/南美白电出口(亿美元)19 图表3124H1北美洲白电出口额占比已较小20 图表3224H1北美洲白电出口额增速贡献仅7%20 图表33全球白电2023年产能分布20 图表34中国白电上游核心部件产量占比全球主导21 图表35中国彩电上游面板产能占比全球6成21 图表36中国占美国家电进口比重有所下降21 图表37美国GDP中家电相关产业占比极低(2022)22 图表382018、2019海外业务收入增速受部分影响22 图表392018、2019海外业务毛利率未受影响22 图表40出口链相关标的受美国业务影响比例估算23 图表41极端假设下公司提价15%或基本能够抵消关税加征成本(亿元)23 图表42对于相似商品,海外消费者更倾向于选择知名品牌24 图表43美国工具品类有明显地产后周期属性24 图表44专业级施工及汽修覆盖下游68%需求场景25 图表4524年美国成屋/新屋销量开始回暖25 图表46美国成屋销量增速与抵押贷款利率负相关性25 图表47泉峰23年受商超库存去化影响26 图表48巨星23年受商超库存去化影响26 图表49雅迪控股营收及增速26 图表50爱玛科技营收及增速26 图表512019年和2024年电动两轮车新国标政策对比27 图表52部分省市电动两轮车以旧换新细则27 图表53行业内仍有接近600家企业28 图表54公告入选白名单品牌生产主体数量(单