光伏行业周报

AI智能总结

AI智能总结

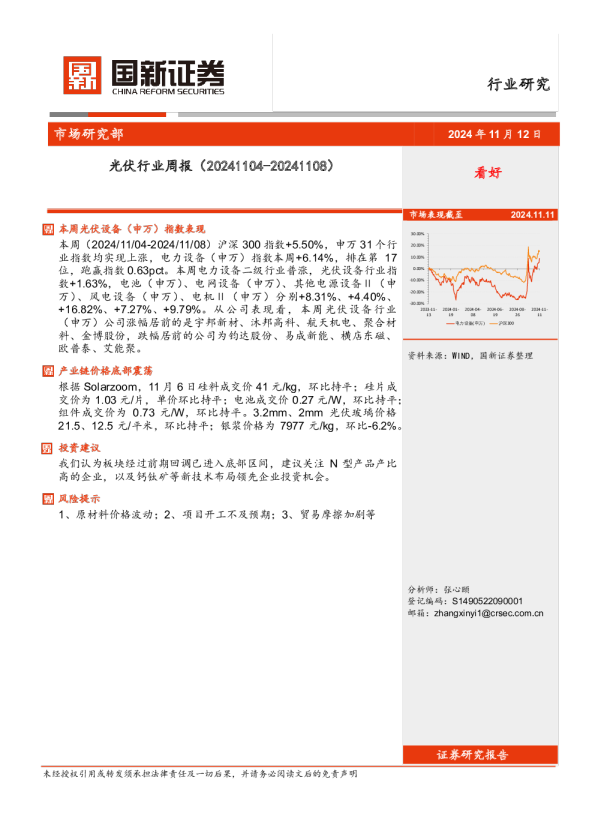

2024.11.11 看好 市场研究部2024年11月12日 光伏行业周报(20241104-20241108) 行业研究 市场表现截至 本周光伏设备(申万)指数表现 本周(2024/11/04-2024/11/08)沪深300指数+5.50%,申万31个行 业指数均实现上涨,电力设备(申万)指数本周+6.14%,排在第17位,跑赢指数0.63pct。本周电力设备二级行业普涨,光伏设备行业指数+1.63%,电池(申万)、电网设备(申万)、其他电源设备Ⅱ(申万)、风电设备(申万)、电机Ⅱ(申万)分别+8.31%、+4.40%、 +16.82%、+7.27%、+9.79%。从公司表现看,本周光伏设备行业 30.00% 20.00% 10.00% 0.00% -10.00% -20.00% -30.00% 2023-11- 13 2024-01- 19 2024-04- 08 2024-06- 19 2024-08- 26 2024-11- 11 (申万)公司涨幅居前的是宇邦新材、沐邦高科、航天机电、聚合材料、金博股份,跌幅居前的公司为钧达股份、易成新能、横店东磁、欧普泰、艾能聚。 产业链价格底部震荡 根据Solarzoom,11月6日硅料成交价41元/kg,环比持平;硅片成 电力设备(申万)沪深300 资料来源:WIND,国新证券整理 交价为1.03元/片,单价环比持平;电池成交价0.27元/W,环比持平;组件成交价为0.73元/W,环比持平。3.2mm、2mm光伏玻璃价格21.5、12.5元/平米,环比持平;银浆价格为7977元/kg,环比-6.2%。 投资建议 我们认为板块经过前期回调已进入底部区间,建议关注N型产品产比高的企业,以及钙钛矿等新技术布局领先企业投资机会。 风险提示 1、原材料价格波动;2、项目开工不及预期;3、贸易摩擦加剧等 分析师:张心颐 登记编码:S1490522090001 邮箱:zhangxinyi1@crsec.com.cn 证券研究报告 目录 一、板块行情回顾4 二、产业链价格走势5 三、行业要闻7 四、风险提示8 图表目录 图表1:电力设备(申万)指数本周+6.14%(%)4 图表2:本周光伏设备(申万)行业指数+1.63%(%)4 图表3:宇邦新材本周涨幅居前(%)5 图表4:艾能聚本周跌幅居前(%)5 图表5:硅料成交价(元/KG)5 图表6:硅片价格(元/片)5 图表7:电池片价格(元/W)6 图表8:组件价格(元/W)6 图表9:银浆价格(元/公斤)6 图表10:光伏玻璃价格(元/平米)6 一、板块行情回顾 本周(2024/11/04-2024/11/08)沪深300指数+5.50%,申万31个行业指数均实现上涨,电力设备(申万)指数本周+6.14%,排在第17位,跑赢指数0.63pct。 图表1:电力设备(申万)指数本周+6.14%(%) 16.00 14.00 12.00 10.00 8.00 6.00 4.00 2.00 0.00 数据来源:Wind,国新证券整理 本周电力设备二级行业普涨,光伏设备行业指数+1.63%,电池(申万)、电网设备(申万)、其他电源设备Ⅱ(申万)、风电设备(申万)、电机Ⅱ(申万)分别 +8.31%、+4.40%、+16.82%、+7.27%、+9.79%。 图表2:本周光伏设备(申万)行业指数+1.63%(%) 18.00 9.79 8.31 7.27 4.40 1.63 16.00 14.00 12.00 10.00 8.00 6.00 4.00 2.00 0.00 16.82 数据来源:Wind,国新证券整理 从公司表现看,本周光伏设备行业(申万)公司涨幅居前的是宇邦新材、沐邦高科、航天机电、聚合材料、金博股份,跌幅居前的公司为钧达股份、易成新能、横店东磁、欧普泰、艾能聚。 图表3:宇邦新材本周涨幅居前(%)图表4:艾能聚本周跌幅居前(%) 35.00 30.00 25.00 20.00 15.00 10.00 5.00 0.00 32.73 27.50 19.53 19.52 16.98 宇邦新材沐邦高科航天机电聚和材料金博股份 0.00 -2.00 -4.00 -6.00 -8.00 -10.00 -12.00 -14.00 -16.00 钧达股份易成新能横店东磁欧普泰艾能聚 -5.40 -8.16 -8.31 -11.53 -15.05 数据来源:Wind,国新证券整理数据来源:Wind,国新证券整理 二、产业链价格走势 根据Solarzoom,11月6日硅料成交价41元/kg,环比持平;硅片成交价为 1.03元/片,单价环比持平;电池成交价0.27元/W,环比持平;组件成交价为0.73元/W,环比持平。3.2mm、2mm光伏玻璃价格21.5、12.5元/平米,环比持平;银浆价格为7977元/kg,环比-6.2%。 图表5:硅料成交价(元/kg)图表6:硅片价格(元/片) 350.00 300.00 250.00 200.00 150.00 100.00 50.00 2021-06 2021-08 2021-10 2021-12 2022-02 2022-04 2022-06 2022-08 2022-10 2022-12 2023-02 2023-04 2023-06 2023-08 2023-10 2023-12 2024-02 2024-04 2024-06 2024-08 2024-10 0.00 8.00 7.00 6.00 5.00 4.00 3.00 2.00 1.00 2021-06 2021-08 2021-10 2021-12 2022-02 2022-04 2022-06 2022-08 2022-10 2022-12 2023-02 2023-04 2023-06 2023-08 2023-10 2023-12 2024-02 2024-04 2024-06 2024-08 2024-10 0.00 价格:硅料:主流产品一线厂商成交价价格:硅片:主流产品一线厂商成交价 数据来源:Solarzoom,国新证券整理数据来源:Solarzoom,国新证券整理 图表7:电池片价格(元/W)图表8:组件价格(元/W) 1.60 1.40 1.20 1.00 0.80 0.60 0.40 0.20 2021-06 2021-08 2021-10 2021-12 2022-02 2022-04 2022-06 2022-08 2022-10 2022-12 2023-02 2023-04 2023-06 2023-08 2023-10 2023-12 2024-02 2024-04 2024-06 2024-08 2024-10 0.00 2.50 2.00 1.50 1.00 0.50 0.00 价格:电池片:主流产品一线厂商成交价 价格:组件:主流产品一线厂商成交价 数据来源:Solarzoom,国新证券整理数据来源:Solarzoom,国新证券整理 图表9:银浆价格(元/公斤)图表10:光伏玻璃价格(元/平米) 10,000.00 9,000.00 35.00 8,000.007,000.00 25.00 6,000.005,000.00 20.00 4,000.00 15.00 30.00 3,000.00 2,000.00 1,000.00 0.00 10.00 5.00 0.00 价格:光伏银浆:正银 价格:光伏玻璃:3.2mm价格:光伏玻璃:2mm 数据来源:Solarzoom,国新证券整理数据来源:Solarzoom,国新证券整理 三、行业要闻 1、江苏印发绿电“三进”工程:规划接网消纳规模130GW、特高压配套 12GW 11月5日,江苏发改委印发《关于大力实施绿电“三进”工程提高绿电交易和消纳水平的通知》,拟推进绿电进江苏、绿电进园区、绿电进企业三大工程。文件指出,一方面,要加强存量特高压输电通道利用水平和清洁能源输送占比;另一方面,加强增量特高压输电项目的规划研究,推动适应大规模新能源输送等创新技术应用。到2027年,外来输电能力要达46GW。此外,要提升省内绿电消纳水平,提升省内新能源高渗透率的电网安全稳定运行水平,到2027年,可再生能源接网消纳规模达到130GW。要探索绿电溯源技术,基于电证合一、区块链标记等方法,初步构建省级电网绿电和电碳核算研究体系。 2、黑龙江:新能源场站通过“报量报价”参与现货市场 11月4日,黑龙江省发改委发布关于公开征求《黑龙江省电力市场运营规则及 配套实施细则(试行2.0版)》意见的通知。文件明确,参与中长期市场化交易的国网黑龙江电力调度控制中心直调的公用燃煤机组均以机组为单位参与现货市场。其中:10万千瓦及以上的为竞价燃煤机组,通过“报量报价”的方式全电量参与现货市场竞价;10万千瓦以下的为非竞价燃煤机组,依据供热、供汽需求以及中长期合约情况申报D日分时发电需求曲线,经电力调度机构依据审核后,在现货市场中优先出清。集中式风电和光伏场站(不含扶贫光伏电站,简称“新能源场站”)以场站为单位通过“报量报价”的方式参与现货市场。新能源场站配套储能满足相关独立储能要求时,与发电单元协商一致后,可自愿按照黑龙江省有关规定转为独立储能运行,并作为独立储能参与现货市场。除上述发电单元与新型经营主体类型外,水电、生物质及垃圾发电、分布式发电、背压机组(只在供热期间运行的燃煤机组)以及自备电厂,暂不参与现货市场。 3、IEA:2035年全球光伏组件需求将达到675GW 国际能源署(IEA)在最新报告《2024年能源技术展望(EnergyTechnologyPerspectives2024)》中预测,到2035年,全球主要清洁能源技术市场(包括太阳能光伏、电动汽车、风力涡轮机、电池、电解槽和热泵)的市场规模将从2023年 的7000亿美元增长至超过2万亿美元。报告指出,从2021年到2023年,全球光伏组件的制造产能从450GW增至1.2TW。2023年,全球光伏组件产能利用率保持在约55%的水平。截至2024年6月底,太阳能光伏制造项目储备约为460GW的组件、280GW的电池、490GW的多晶硅和150GW的硅片。如果所有扩产计划都能实现,全链产能将从2023年底的850GW跃升至2030年底的约1TW(其中硅片是限制总产能的环节),其中单组件环节产能将达到1.6TW以上。 四、风险提示 1、原材料价格波动; 2、项目开工不及预期; 3、贸易摩擦加剧等。 投资评级定义 公司评级 行业评级 强烈推荐 预期未来6个月内股价相对市场基准指数升幅在15%以上 看好 预期未来6个月内行业指数优于市场指数5%以上 推荐 预期未来6个月内股价相对市场基准指数升幅在5%到15% 中性 预期未来6个月内行业指数相对市场指数持平 中性 预期未来6个月内股价相对市场基准指数变动在-5%到5%内 看淡 预期未来6个月内行业指数弱于市场指数5%以上 卖出 预期未来6个月内股价相对市场基准指数跌幅在15%以上 免责声明 张心颐,在此声明,本人具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接收到任何形式的补偿等。国新证券股份有限公司(已具备中国证监会批复的证券投资咨询业务资格)已在知晓范围内按照相关法律规定履行披露义务。 国新证券股份有限公司(以下简称本公司)的资产管理和证券自营部门以及其他投资业务部门可能独立做出与本报告中的意见和建议不一致的投资决策。本报告仅提供给本公司客户有偿使用。本公司不会因接收人收到本报告而视其为客户。本公司会授权相关媒体刊登研究报告,但相关媒体客户并不视为本公司客户。本报告版权归本公司所有。未获