股债跷跷板发生时,资产品种切换有何规律?(可转债篇)

AI智能总结

AI智能总结

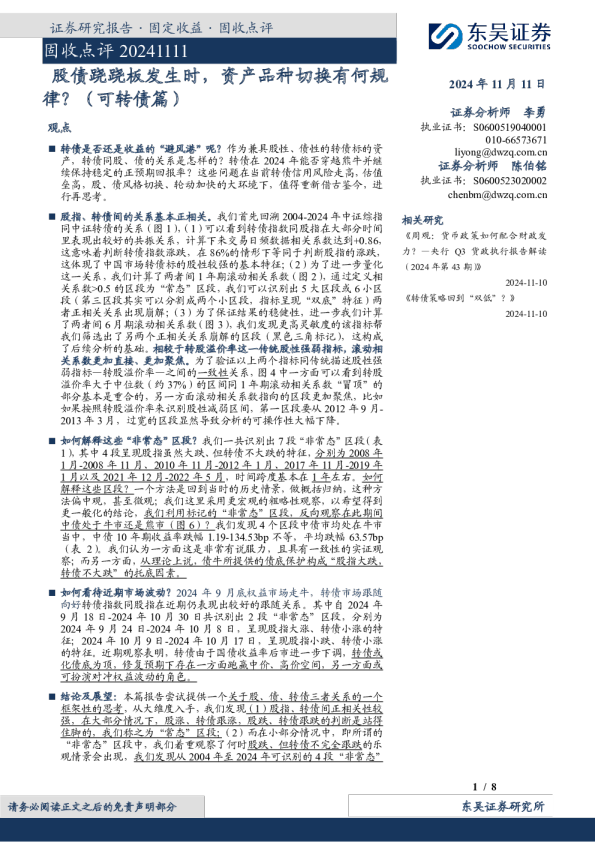

固收点评20241111 证券研究报告·固定收益·固收点评 股债跷跷板发生时,资产品种切换有何规律?(可转债篇) 观点 转债是否还是收益的“避风港”呢?作为兼具股性、债性的转债标的资产,转债同股、债的关系是怎样的?转债在2024年能否穿越熊牛并继续保持稳定的正预期回报率?这些问题在当前转债信用风险走高,估值垒高,股、债风格切换、轮动加快的大环境下,值得重新借古鉴今,进 行再思考。 股指、转债间的关系基本正相关。我们首先回溯2004-2024年中证综指同中证转债的关系(图1),(1)可以看到转债指数同股指在大部分时间里表现出较好的共振关系,计算下来交易日频数据相关系数达到+0.86,这意味着判断转债指数涨跌,在86%的情形下等同于判断股指的涨跌, 这体现了中国市场转债标的股性较强的基本特征;(2)为了进一步量化这一关系,我们计算了两者间1年期滚动相关系数(图2),通过定义相关系数>0.5的区段为“常态”区段,我们可以识别出5大区段或6小区段(第三区段其实可以分割成两个小区段,指标呈现“双底”特征)两者正相关关系出现崩解;(3)为了保证结果的稳健性,进一步我们计算了两者间6月期滚动相关系数(图3),我们发现更高灵敏度的该指标帮我们筛选出了另两个正相关关系崩解的区段(黑色三角标记),这构成 了后续分析的基础。相较于转股溢价率这一传统股性强弱指标,滚动相关系数更加直接、更加聚焦。为了验证以上两个指标同传统描述股性强弱指标—转股溢价率—之间的一致性关系,图4中一方面可以看到转股 溢价率大于中位数(约37%)的区间同1年期滚动相关系数“冒顶”的部分基本是重合的,另一方面滚动相关系数指向的区段更加聚焦,比如如果按照转股溢价率来识别股性减弱区间,第一区段要从2012年9月- 2013年3月,过宽的区段显然导致分析的可操作性大幅下降。 如何解释这些“非常态”区段?我们一共识别出7段“非常态”区段(表1),其中4段呈现股指虽然大跌、但转债不大跌的特征,分别为2008年1月-2008年11月、2010年11月-2012年1月、2017年11月-2019年1月以及2021年12月-2022年5月,时间跨度基本在1年左右。如何 解释这些区段?一个方法是回到当时的历史情景,做概括归纳,这种方法偏中观,甚至微观;我们这里采用更宏观的粗略性观察,以希望得到更一般化的结论,我们利用标记的“非常态”区段,反向观察在此期间中债处于牛市还是熊市(图6)?我们发现4个区段中债市均处在牛市当中,中债10年期收益率跌幅1.19-134.53bp不等,平均跌幅63.57bp (表2)。我们认为一方面这是非常有说服力,且具有一致性的实证观察;而另一方面,从理论上说,债牛所提供的债底保护构成“股指大跌,转债不大跌”的托底因素。 如何看待近期市场波动?2024年9月底权益市场走牛,转债市场跟随向好转债指数同股指在近期仍表现出较好的跟随关系。其中自2024年9月18日-2024年10月30日共识别出2段“非常态”区段,分别为2024年9月24日-2024年10月8日,呈现股指大涨、转债小涨的特 征;2024年10月9日-2024年10月17日,呈现股指小跌、转债小涨的特征。近期观察表明,转债由于国债收益率后市进一步下调,转债或化债底为顶,修复预期下存在一方面跑赢中价、高价空间,另一方面或可扮演对冲权益波动的角色。 结论及展望:本篇报告尝试提供一个关于股、债、转债三者关系的一个框架性的思考,从大维度入手,我们发现(1)股指、转债间正相关性较强,在大部分情况下,股涨、转债跟涨,股跌、转债跟跌的判断是站得 住脚的,我们称之为“常态”区段;(2)而在小部分情况中,即所谓的“非常态”区段中,我们着重观察了何时股跌、但转债不完全跟跌的乐观情景会出现,我们发现从2004年至2024年可识别的4段“非常态” 2024年11月11日 证券分析师李勇 执业证书:S0600519040001 010-66573671 liyong@dwzq.com.cn 证券分析师陈伯铭 执业证书:S0600523020002 chenbm@dwzq.com.cn 相关研究 《周观:货币政策如何配合财政发力?—央行Q3货政执行报告解读 (2024年第43期)》 2024-11-10 《转债策略回到“双低”?》 2024-11-10 区段中,同期债市都处在牛市当中,中债10年期收益率平均下行约63.57bp,债牛所提供的债底保护构成“股指大跌,转债不大跌”的托底必要非充分条件。展望2024年转债四季度行情,依据我们的回溯结果,我们认为两个情景下转债市场仍都可以保持谨慎乐观:(1)“强预期,弱现实”较快迎来“强现实”,股市反弹,转债跟随;(2)“弱现实”下政策维持强刺激,债市不弱,从而助力转债债底强修复。 风险提示:(1)正股退市和信用违约风险;(2)流动性环境收紧风险;(3)权益市场超跌风险;(4)地缘政治危机影响;(5)行业政策调控超预期。 图1:中证全指与中证转债指数(以2005年1月1日为基准点=1) 9 8 7 6 5 4 3 2 1 0 中证全指中证转债指数 数据来源:Wind,东吴证券研究所 图2:中证全指与中证转债指数1年滚动相关系数 1.0 常态区域 0.8 0.6 0.4 0.2 0.0 -0.2 -0.4 1年滚动相关系数 注:我们利用交易日频数据计算相关系数,比如2006年1月4日的1年滚动相关系数就来 自于2005年1月4日至2006年1月3日共计242个交易日的样本。数据来源:Wind,东吴证券研究所 图3:中证全指与中证转债指数六个月及1年滚动相关系数 1.0 0.8 0.6 0.4 0.2 0.0 -0.2 -0.4 1年滚动相关系数六个月滚动相关系数 注:1.同上我们利用交易日频数据计算相关系数,比如2005年6月29日的六个月滚动相关 系数就来自于2005年12月30日至2006年6月28日共计115个交易日的样本;2.绿色三 角的标注节点本质上同1年滚动相关系数的标记节点指向同一个时间区段,而黑色三角则指向新的时间区段,这是由于六个月滚动相关系数更高的敏感度导致的。 数据来源:Wind,东吴证券研究所 图4:转股溢价率强弱对转债、股指间的相关关系存在一定影响(单位:%) 80 0.0 70 0.2 60 0.4 50 40 0.6 30 0.8 20 1.0 10 0 1.2 加权平均转股溢价率1年滚动相关系数(右轴) 数据来源:Wind,东吴证券研究所 4/8 表1:股指同转债关系,表现为“非常态”的区段回溯分析 起始日 中证全指指数 中证转债指数 结束日 中证全指指数 中证转债指数 时间跨度(交易日) 中证全指涨跌幅 中证转债涨跌幅 背离模式 1 2006年 8月 1312 149 2008年 1月 5511 371 356 320.09% 149.09% 股指大涨,转债小涨 2 2008年 1月 5511 371 2008年 11月 1575 221 196 -71.42% -40.44% 股指大跌,转债小跌 3 2010年 11月 4072 329 2012年 1月 2514 273 286 -38.27% -16.97% 股指大跌,转债小跌 4 2014年 6月 2782 282 2015年 6月 7984 536 253 187.01% 90.23% 股指大涨,转债小涨 5 2017年 11月 5159 302 2019年 1月 3399 278 279 -34.11% -7.91% 股指大跌,转债小跌 6 2021年 12月 5907 431 2022年 5月 4677 396 101 -20.82% -8.19% 股指大跌,转债小跌 7 2024年 9月 3786 369 2024年 10月 5037 402 20 33.04% 8.80% 股指大涨,转债小涨 注:背离模式中背景标黄的区段,为转债表现显著优于同期股指表现的相似区段;而背离模式中背景维持默认蓝色的区段,为转债表现显著劣于同期股指表现的相似区段。 数据来源:Wind,东吴证券研究所 图5:股指同转债关系,表现为“非常态”的区段标记(以2005年1月1日为基准点=1) 5 2 7 6 4 3 1 9 8 7 6 5 4 3 2 1 0 中证全指中证转债指数 数据来源:Wind,东吴证券研究所 2 4 6 图6:利用“非常态”的标记区段,反向观察中债处于牛市还是熊市 6.1 600 5.1 500 4.1 400 3.1 300 2.1 200 1.1 100 0.1 0 中债国债到期收益率(%):10年 中证转债指数(右轴) 1 3 7 5 数据来源:Wind,东吴证券研究所 表2:观察“非常态”的“股指大跌,转债不大跌”区段中,中债10Y的变化 起始日 中债10Y (%) 结束日 中债10Y (%) 中证全指涨跌幅 中证转债涨跌幅 中债10Y涨跌 幅(bp) 2 2008年1 月 4.40 2008年 11月 3.06 -71.42% -40.44% -134.53 3 2010年 11月 3.84 2012年 1月 3.43 -38.27% -16.97% -40.88 5 2017年 11月 3.95 2019年 1月 3.17 -34.11% -7.91% -77.66 6 2021年 12月 2.84 2022年 5月 2.83 -20.82% -8.19% -1.19 平均值 -41.16% -18.38% 63.57 数据来源:Wind,东吴证券研究所 图7:2024.9.18以来股指同转债关系(以2024年9月18日为基准点=1) 1.40 1.35 1.30 1.25 1.20 1.15 1.10 1.05 1.00 中证全指中证转债指数 数据来源:Wind,东吴证券研究所 表3:2024.9.18以来股指同转债关系,表现为“非常态”的区段回溯分析 起始日 中证全指指数 中证转债指数 结束日 中证全指指数 中证转债指数 中证全指涨跌幅 中证转债涨跌幅 背离模式 1 2024-09-24 3,888 371 2024-10-08 5,037 402 29.55% 8.17% 股指大涨,转债小涨 2 2024-10-09 4,662 387 2024-10-17 4,481 390 -3.88% 0.90% 股指小跌,转债小涨 数据来源:Wind,东吴证券研究所 8/8 请务必阅读正文之后的免责声明东吴证券研究所 对评级体系,表示投资的相对比重建议。投资者买入或者卖出证券的决定应当充分考虑自身特定状况,如具体投资目的、财务状况以及特定需求等,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。 东吴证券研究所苏州工业园区星阳街5号邮政编码:215021 传真:(0512)62938527 公司网址:http://www.dwzq.com.cn 免责声明 东吴证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。 本研究报告仅供东吴证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,本公司及作者不对任何人因使用本报告中的内容所导致的任何后果负任何责任。任何形式的分享证券投资收益或者分担证券投资损失的书面或口头承诺均为无效。 在法律许可的情况下,东吴证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。 市场有风险,投资需谨慎。本报告是基于本公司分析师认为可靠且已公开的信息,本公司力求但不保证这些信息的准确性和完整性,也不保证文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。 本报告的版权归本公司所有,未经书面许可,任何