房地产开发行业2024W43:本周新房成交同比-11.0%,LPR年内累计已调降60BP

AI智能总结

AI智能总结

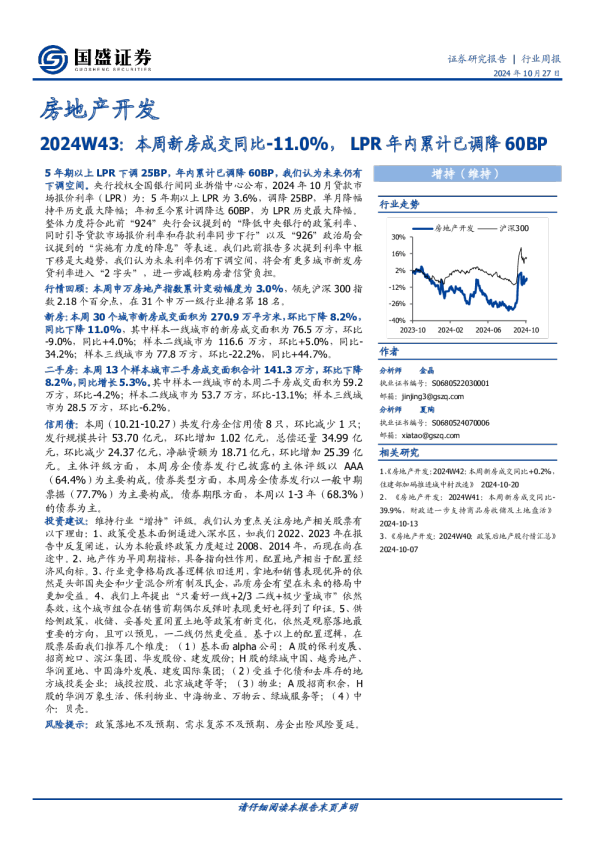

房地产开发 证券研究报告|行业周报 2024年10月27日 2024W43:本周新房成交同比-11.0%,LPR年内累计已调降60BP 5年期以上LPR下调25BP,年内累计已调降60BP,我们认为未来仍有下调空间。央行授权全国银行间同业拆借中心公布,2024年10月贷款市场报价利率(LPR)为:5年期以上LPR为3.6%,调降25BP,单月降幅 持平历史最大降幅;年初至今累计调降达60BP,为LPR历史最大降幅。 增持(维持) 行业走势 整体力度符合此前“924”央行会议提到的“降低中央银行的政策利率、房地产开发沪深300 同时引导贷款市场报价利率和存款利率同步下行”以及“926”政治局会 议提到的“实施有力度的降息”等表述。我们此前报告多次提到利率中枢下移是大趋势,我们认为未来利率仍有下调空间,将会有更多城市新发房贷利率进入“2字头”,进一步减轻购房者信贷负担。 行情回顾:本周申万房地产指数累计变动幅度为3.0%,领先沪深300指数2.18个百分点,在31个申万一级行业排名第18名。 新房:本周30个城市新房成交面积为270.9万平方米,环比下降8.2%,同比下降11.0%,其中样本一线城市的新房成交面积为76.5万方,环比 -9.0%,同比+4.0%;样本二线城市为116.6万方,环比+5.0%,同比- 34.2%;样本三线城市为77.8万方,环比-22.2%,同比+44.7%。 二手房:本周13个样本城市二手房成交面积合计141.3万方,环比下降 8.2%,同比增长5.3%。其中样本一线城市的本周二手房成交面积为59.2 万方,环比-4.2%;样本二线城市为53.7万方,环比-13.1%;样本三线城 市为28.5万方,环比-6.2%。 信用债:本周(10.21-10.27)共发行房企信用债8只,环比减少1只; 发行规模共计53.70亿元,环比增加1.02亿元,总偿还量34.99亿 元,环比减少24.37亿元,净融资额为18.71亿元,环比增加25.39亿元。主体评级方面,本周房企债券发行已披露的主体评级以AAA (64.4%)为主要构成。债券类型方面,本周房企债券发行以一般中期票据(77.7%)为主要构成。债券期限方面,本周以1-3年(68.3%)的债券为主。 投资建议:维持行业“增持”评级。我们认为重点关注房地产相关股票有 以下理由:1、政策受基本面倒逼进入深水区,如我们2022、2023年在报 告中反复阐述,认为本轮最终政策力度超过2008、2014年,而现在尚在途中。2、地产作为早周期指标,具备指向性作用,配置地产相当于配置经济风向标。3、行业竞争格局改善逻辑依旧适用,拿地和销售表现优异的依然是头部国央企和少量混合所有制及民企,品质房企有望在未来的格局中更加受益。4、我们上年提出“只看好一线+2/3二线+极少量城市”依然奏效,这个城市组合在销售前期偶尔反弹时表现更好也得到了印证。5、供给侧政策,收储、妥善处置闲置土地等政策有新变化,依然是观察落地最重要的方向,且可以预见,一二线仍然更受益。基于以上的配置逻辑,在股票层面我们推荐几个维度:(1)基本面alpha公司:A股的保利发展、招商蛇口、滨江集团、华发股份、建发股份;H股的绿城中国、越秀地产、华润置地、中国海外发展、建发国际集团;(2)受益于化债和去库存的地方城投类企业:城投控股、北京城建等等;(3)物业:A股招商积余,H股的华润万象生活、保利物业、中海物业、万物云、绿城服务等;(4)中介:贝壳。 风险提示:政策落地不及预期、需求复苏不及预期、房企出险风险蔓延。 30% 16% 2% -12% -26% -40% 2023-102024-022024-062024-10 作者 分析师金晶 执业证书编号:S0680522030001邮箱:jinjing3@gszq.com 分析师夏陶 执业证书编号:S0680524070006邮箱:xiatao@gszq.com 相关研究 1、《房地产开发:2024W42:本周新房成交同比+0.2% 住建部加码推进城中村改造》2024-10-20 2、《房地产开发:2024W41:本周新房成交同比- 39.9%,财政进一步支持商品房收储及土地盘活》 2024-10-13 3、《房地产开发:2024W40:政策后地产股行情汇总 2024-10-07 请仔细阅读本报告末页声明 内容目录 1.LPR年内累计已调降60BP,未来仍有下调空间3 2.行情回顾3 3.重点城市新房二手房成交跟踪6 3.1新房成交(商品住宅口径)6 3.2二手房成交(商品住宅口径)8 4.重点公司境内信用债情况9 5.本周政策回顾11 6.投资建议12 图表目录 图表1:5年期以上LPR3 图表2:本周申万一级行业指数涨跌幅排名4 图表3:本周各交易日指数表现4 图表4:近52周地产板块表现4 图表5:本周涨幅前�个股(人民币元)4 图表6:本周跌幅前�个股(人民币元)5 图表7:本周重点房企涨跌幅排名5 图表8:本周重点房企涨幅前�个股(A股为人民币元,H股为港元)5 图表9:本周重点房企跌幅前�个股(H股为港元)5 图表10:近6月样本城市新房成交面积及同比6 图表11:近6月样本一线城市新房成交面积及同比6 图表12:近6月样本二线城市新房成交面积及同比6 图表13:近6月样本三线城市新房成交面积及同比6 图表14:样本30城历年新房周度成交(万方,4周移动平均)7 图表15:30城周度成交面积跟踪7 图表16:本周13城二手房成交面积及同环比8 图表17:本周2个一线城市二手房成交面积及同环比8 图表18:本周6个二线城市二手房成交面积及同环比8 图表19:本周5个三线城市二手房成交面积及同环比8 图表20:样本13城历年二手房周度成交(万方,4周移动平均)9 图表21:13个样本城市二手房成交面积数据跟踪9 图表22:房企债券发行量、偿还量及净融资额10 图表23:本周房企债券发行以债券评级划分10 图表24:本周房企债券发行以债券类型划分10 图表25:本周房企债券发行以期限划分10 图表26:本周房企融资汇总(10.21-10.27)10 图表27:地方性政策及消息(10.20-10.26)11 1.LPR年内累计已调降60BP,未来仍有下调空间 5年期以上LPR下调25BP,年内累计已调降60BP,我们认为未来仍有下调空间。央行授权全国银行间同业拆借中心公布,2024年10月贷款市场报价利率(LPR)为:5年 期以上LPR为3.6%,调降25BP,单月降幅持平历史最大降幅;年初至今累计调降达60BP,为LPR历史最大降幅。整体力度符合此前“924”央行会议提到的“降低中央银行的政策利率、同时引导贷款市场报价利率和存款利率同步下行”以及“926”政治局会议提到的“实施有力度的降息”等表述。我们此前报告多次提到利率中枢下移是大趋势,我们认为未来利率仍有下调空间,将会有更多城市新发房贷利率进入“2字头”,进一步减轻购房者信贷负担。 图表1:5年期以上LPR 4.4% 4.2% 4.0% 3.8% 3.6% 3.4% 2024-10 2024-09 2024-08 2024-07 2024-06 2024-05 2024-04 2024-03 2024-02 2024-01 2023-12 2023-11 2023-10 2023-09 2023-08 2023-07 2023-06 2023-05 2023-04 2023-03 2023-02 2023-01 2022-12 2022-11 2022-10 3.2% 5年期以上LPR(%) 3.60% 资料来源:Wind,国盛证券研究所 2.行情回顾 本周申万房地产指数累计变动幅度为3.0%,领先沪深300指数2.18个百分点,在31 个申万一级行业排名第18名。本周上涨个股共100支,较上周增长12支,下跌股数为16支。本周市场上房地产股涨幅居前�的为*ST匹凸、深振业A、电子城、天业股份、空港股份,涨幅分别为42.0%、39.8%、34.4%、33.3%、32.0%。跌幅前�为*ST紫学、渝开发、*ST松江、光大嘉宝、信达地产,跌幅分别为-16.1%、-11.9%、-10.7%、 -9.8%、-8.9%。 本周重点48家A/H房企中共计上涨11支,较上周减少5支,涨幅位居前�的为绿城中国、华夏幸福、大悦城、金科股份、华发股份,涨幅分别为6.6%、5.4%、3.6%、3.5%、2.7%。跌幅前�为融信中国、世茂集团、中国奥园、建业地产、正荣地产,跌幅分别为 -20.5%、-19.9%、-17.1%、-12.7%、-12.5%。 图表2:本周申万一级行业指数涨跌幅排名 10% 8% 6% 4% 2% 0% -2% -4% 2.97% 电综轻力合工设制 备造 传环商基社建 媒保贸础会筑 零化服材 售工务料 纺国农汽织防林车服军牧 饰工渔 建机医通房筑械药信地装设生产饰备物 有家食电美交石色用品子容通油金电饮护运石 属器料理输化 公煤钢计非银用炭铁算银行事机金 业融 资料来源:Wind,国盛证券研究所 图表3:本周各交易日指数表现图表4:近52周地产板块表现 3.5% 3.0% 2.5% 2.0% 1.5% 1.0% 0.5% 0.0% 房地产(申万)沪深300 10/1810/2110/2210/2310/2410/25 1.3 1.2 1.1 1 0.9 0.8 0.7 0.6 0.5 沪深300指数申万房地产行业指数 2024-10 2024-09 2024-08 2024-07 2024-06 2024-05 2024-04 2024-03 2024-02 2024-01 2023-12 2023-11 2023-10 资料来源:Wind,国盛证券研究所资料来源:Wind,国盛证券研究所 图表5:本周涨幅前�个股(人民币元) 代码 简称 周累计涨幅 周相对涨幅 上周�收盘价 本周�收盘价 600696.SH *ST匹凸 42.0% 39.0% 10.50 14.91 000006.SZ 深振业A 39.8% 36.8% 6.31 8.82 600658.SH 电子城 34.4% 31.5% 4.24 5.70 600807.SH 天业股份 33.3% 30.4% 3.39 4.52 600463.SH 空港股份 32.0% 29.0% 11.75 15.51 资料来源:Wind,国盛证券研究所 图表6:本周跌幅前�个股(人民币元) 代码 简称 周累计涨幅 周相对涨幅 上周�收盘价 本周�收盘价 000526.SZ *ST紫学 -16.1% -19.0% 54.71 45.92 000514.SZ 渝开发 -11.9% -14.9% 5.20 4.58 600225.SH *ST松江 -10.7% -13.7% 3.46 3.09 600622.SH 光大嘉宝 -9.8% -12.8% 4.28 3.86 600657.SH 信达地产 -8.9% -11.8% 5.19 4.73 资料来源:Wind,国盛证券研究所 图表7:本周重点房企涨跌幅排名 10% 5% 0% -5% -10% -15% -20% -25% A 绿华大金华保华招中绿金阳中泰荣佳中龙碧蓝新中绿我中金越龙万建滨世融华美佳禹远雅时中旭富正建中世融城夏悦科发利侨商国景地光南禾盛源国光桂光城国地爱国地秀湖科发江联创润的兆洲洋居代梁辉力荣业国茂信 A 中幸城股股地城蛇铁中集城建集发集恒地园发控金控我海商地集国集行中置置业集集乐中控控地地地奥集中 国福份份产 口建国团 设团展团大产 展股茂股家外置产团 际团国地业 团团集国股股产产产园团国 地产 资料来源:Wind,国盛证券研究所 发集团控集 展团股团 图表8:本周重点房企涨幅前�个股(A股为人民币元,H股为港元) 代码 简称 周累计涨幅 周相对涨幅 上周�收盘