固定收益周报:利率延续区间震荡,信用利差收敛

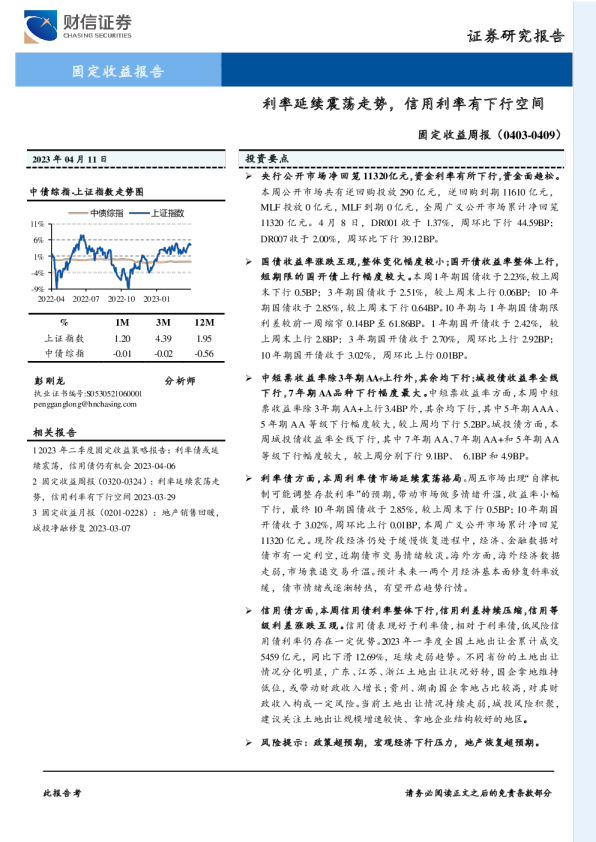

证券研究报告 固定收益报告 利率延续区间震荡,信用利差收敛 ——固定收益周报(1021-1027) 2024年10月21日 投资要点 中债综指-上证指数走势图 中债综指上证指数 21% 11% 1% -9% % 1M 3M 12M 上证指数 19.41 9.58 9.56 中债综指 -0.15 -0.25 1.07 张雯婷分析师 执业证书编号:S0530524030002 zhangwenting30@hnchasing.com 相关报告 1海外市场专题:海外当下都有哪些潜在风险及 其影响路径2024-10-17 2固定收益周报(1014-1020):财政释放积极信 号,超跌信用债有望受益2024-10-15 3固定收益周报(0923-0929):央行政策再加码 信用债性价比提升2024-09-25 央行公开市场净回笼3247亿元,资金利率先上后下。公开市场操作 方面,上周央行逆回购投放资金9712亿元,逆回购到期量为3469亿 元,MLF回笼资金为7890亿元,最终净回笼3247亿元。2024年10月18日,R001收于1.53%,较前一周上行17.81BP;R007收于1.81%,较前一周上行28.64BP。 国债、国开债收益率多数下行。截至10月18日,1年期国债收益率收于1.43%,较前一周上行1.5BP;3年期国债收益率收于1.61%,较前一周下行3.07BP;10年期国债收益率收于2.12%,较前一周下行 2.32BP。1年期国开债收益率收于1.71%,较前一周下行1.57BP;5年期国开债收益率收于1.89%,较前一周下行1.39BP;10年期国开债收益率收于2.20%,较前一周下行2.52BP。 中短票及城投债收益率整体下行。截至10月18日,中短票收益率方 面,1年期AA、3年期AA及3年期AA+品种收益率下行幅度较大,较前一周末分别下行18.16BP、17.43BP和15.43BP。城投债方面,1年期、3年期和5年期AA品种收益率下行幅度较大,较前一周分别下行20.14BP、18.88BP和18.75BP。 企业信用利差整体下行,城投债信用利差收敛。截至10月18日,分企业性质信用利差方面,上周非上市公司债信用利差下行最多,下行 7.64BP;国企和央企信用债信用利差分别下行5.87BP和4.49BP。城投债方面,上周城投债信用利差整体收窄,其中AAA、AA+、AA品种信用利差分别下行12.23BP、20.32BP和23.59BP。 利率债方面,上周在多部门推出“组合拳”提振经济、三季度GDP数据超市场预期、降准降息信号再次强化等多空因素交织背景下,利率 债收益率整体下行。时隔3个月之后,本周一LPR再次迎来大幅下调,调整后年初至今5年期LPR合计下调60BP,结合其他限购放松等地产调控政策或将助力房地产市场止跌企稳。展望后续,当前股债跷跷板效应愈发明显,短期内政策博弈仍是市场关心的主线,在年内增量财政政策公布之前,市场或仍将继续处于区间震荡走势中,突破前低概率较小。 信用债方面,延续修复行情,但高等级短久期城投品种信用利差进一 步压缩空间有限。上周在理财规模回暖、财政部宣布将采取近年来最大力度政策以支持地方化债的背景下,信用债收益率迎来大幅下行。展望后续,由于此前信用估值修复较快,从分位数水平来看当前中高等级短久期城投债品种已基本修复到位,性价比有所下降,建议可适当关注高等级银行二永债的配置机会。 风险提示:经济数据超预期,地产销售低迷,政策加力超预期。 此报告考请务必阅读正文之后的免责条款部分 内容目录 1核心观点3 2货币市场3 3债券市场4 3.1利率债4 3.2信用债5 4风险提示9 图表目录 图1:R001、R007(%)4 图2:央行公开市场净回笼(亿元)4 图3:国债收益率曲线变化(%)4 图4:国开债收益率曲线变化(%)4 图5:国债收益率走势(%)5 图6:国开债收益率走势(%)5 图7:利率债总发行量、净供给量(亿元)5 图8:中短票收益率及变动(%,BP)6 图9:城投债收益率及变动(%,BP)6 图10:中短票收益率走势(%)6 图11:城投债收益率走势(%)6 图12:分企业信用利差及变动(%,BP)7 图13:城投债信用利差及变动(%,BP)7 图14:主体评级方面行业超额利差及变动(%,BP)7 图15:持续时间方面行业超额利差及变动(%,BP)7 图16:信用债总发行量、净供给量(亿元)8 图17:城投债总发行量、净供给量(亿元)8 图18:上周债券发行情况(亿元,按主体评级)9 图19:上周债券发行情况(亿元,按是否城投债)9 图20:上周债券发行情况(亿元,按企业性质)9 图21:上周债券发行情况(亿元,按券种)9 1核心观点 利率债方面,上周资金面均衡偏松,资金分层现象仍较为明显,央行公开市场投放净回笼3247亿元。截至10月18日,1年期国债收益率收于1.43%,较前一周上行1.5BP; 3年期国债收益率收于1.61%,较前一周下行3.07BP;10年期国债收益率收于2.12%,较前一周下行2.32BP。 对债市而言,上周在多部门推出“组合拳”提振经济、三季度GDP数据超市场预期、降准降息信号再次强化等多空因素交织背景下,利率债收益率整体下行。时隔3个月之 后,本周一LPR再次迎来大幅下调,调整后年初至今5年期LPR合计下调60BP,结合其他限购放松等地产调控政策或将助力房地产市场止跌企稳。展望后续,当前股债跷跷板效应愈发明显,短期内政策博弈仍是市场关心的主线,在年内增量财政政策公布之前,市场或仍将继续处于区间震荡走势中,突破前低概率较小。 信用债方面,延续修复行情,但高等级短久期城投品种信用利差进一步压缩空间有限。上周在理财规模回暖、财政部宣布将采取近年来最大力度政策以支持地方化债的背 景下,信用债收益率迎来大幅下行。展望后续,由于此前信用估值修复较快,从分位数水平来看,当前中高等级短久期城投债品种已基本修复到位,性价比有所下降,建议可适当关注高等级银行二永债的配置机会。 2货币市场 央行公开市场净回笼3247亿元,资金利率先上后下。公开市场操作方面,上周央行 逆回购投放资金9712亿元,逆回购到期量为3469亿元,MLF回笼资金为7890亿元,最终净回笼3247亿元。2024年10月18日,R001收于1.53%,较前一周上行17.81BP;R007收于1.81%,较前一周上行28.64BP。 图1:R001、R007(%)图2:央行公开市场净回笼(亿元) R001 R007 3.5 3.0 2.5 2.0 1.5 1.0 30,000 投放量 回笼量 净投放量 20,000 10,000 2023/10/20 2023/11/20 2023/12/20 2024/1/20 2024/2/20 2024/3/20 2024/4/20 2024/5/20 2024/6/20 2024/7/20 2024/8/20 2024/9/20 2024/10/20 0 -10,000 -20,000 -30,000 资料来源:iFind,财信证券资料来源:iFind,财信证券 3债券市场 3.1利率债 国债、国开债收益率多数下行。截至10月18日,1年期国债收益率收于1.43%,较 前一周上行1.5BP;3年期国债收益率收于1.61%,较前一周下行3.07BP;10年期国债收益率收于2.12%,较前一周下行2.32BP。1年期国开债收益率收于1.71%,较前一周下行1.57BP;5年期国开债收益率收于1.89%,较前一周下行1.39BP;10年期国开债收益率收于2.20%,较前一周下行2.52BP。 图3:国债收益率曲线变化(%)图4:国开债收益率曲线变化(%) 2.50 2.00 1.50 1.00 0.50 0.00 周变动(BP,右)国债收益率(%) -2.40 -2.32 -3.07 -3.79 1.502 1 0 -1 -2 -3 -4 -5 1Y3Y5Y7Y10Y 2.5 2 1.5 1 0.5 0 周变动(BP,右)国开债收益率(%) -1.57 -1.39 -2.38 -2.52 -4.15 0 -1 -2 -3 -4 -5 1Y3Y5Y7Y10Y 资料来源:iFind,财信证券资料来源:iFind,财信证券 图5:国债收益率走势(%)图6:国开债收益率走势(%) 中债国债到期收益率:1年中债国债到期收益率:10年 中债国开债到期收益率:1年 3.5 3.0 2.5 2.0 1.5 1.0 2.9 中债国开债到期收益率:10年 2.7 2.5 2.3 2.1 1.9 1.7 2023-09 2023-10 2023-11 2023-12 2024-01 2024-02 2024-03 2024-04 2024-05 2024-06 2024-07 2024-08 2024-09 2024-10 2023-09 2023-10 2023-11 2023-12 2024-01 2024-02 2024-03 2024-04 2024-05 2024-06 2024-07 2024-08 2024-09 2024-10 1.5 资料来源:iFind,财信证券资料来源:iFind,财信证券 上周利率债总发行量较前一周回升,净供给量较前一周有所减少。上周利率债总发行规模为5407.06亿元,较前一周明显上升(前一周为5006.84亿元);上周净供给规模 为2686.67亿元,前一周为2935.53亿元,较前一周有所减少。国债发行规模为3695.7亿 元,净融资规模为1172.3亿元。地方政府债发行规模为551.36亿元,净融资规模为434.37 亿元。政金债发行规模为1160亿元,净融资规模为1080亿元。 图7:利率债总发行量、净供给量(亿元) 15,000.00 10,000.00 5,000.00 0.00 -5,000.00 -10,000.00 总发行量总偿还量净融资额 资料来源:iFind,财信证券 3.2信用债 中短票及城投债收益率整体下行。截至10月18日,中短票收益率方面,1年期AA、 3年期AA及3年期AA+品种收益率下行幅度较大,较前一周末分别下行18.16BP、 17.43BP和15.43BP。城投债方面,1年期、3年期和5年期AA品种收益率下行幅度较大,较前一周分别下行20.14BP、18.88BP和18.75BP。 图8:中短票收益率及变动(%,BP)图9:城投债收益率及变动(%,BP) 周变动(bp,右)中短票收益率(bp) 3 2.5 2 1.5 1 0.5 0 0 -2 -4 -6 -8 -10 -12 -14 -16 -18 -20 1Y3Y5Y7Y1Y3Y5Y7Y1Y3Y5Y7Y AAAAA+AA 3 2.5 2 1.5 1 0.5 0 周变动(bp,右)城投债收益率(bp) 1Y3Y5Y7Y1Y3Y5Y7Y1Y3Y5Y7YAAAAA+AA 0 -5 -10 -15 -20 -25 资料来源:iFind,财信证券资料来源:iFind,财信证券 图10:中短票收益率走势(%)图11:城投债收益率走势(%) 5.0 4.5 4.0 3.5 3.0 2.5 2.0 1.5 中债中短期票据到期收益率(AA+):5年中债中短期票据到期收益率(AAA):5年 4.5 中债城投债到期收益率(AA+):5年中债城投债到期收益率(AAA):5年 4.0 3.5 3.0 2.5 2.0 1.5 资料来源:iFind,财信证券资料来源:iFind,财信证券 企业信用利差整体下行,城投债信用利差收敛。截至10月18日,分企业性质信用 利差方面,上周非上市公司债信用利差下行最多,下行7.64BP;国企和央企信用债信用利差分别下行5.87BP和4.49BP。城投债方面