二季度经济边际走弱 宏观政策将进一步发力——2024年上半年宏观经济分析及展望

AI智能总结

AI智能总结

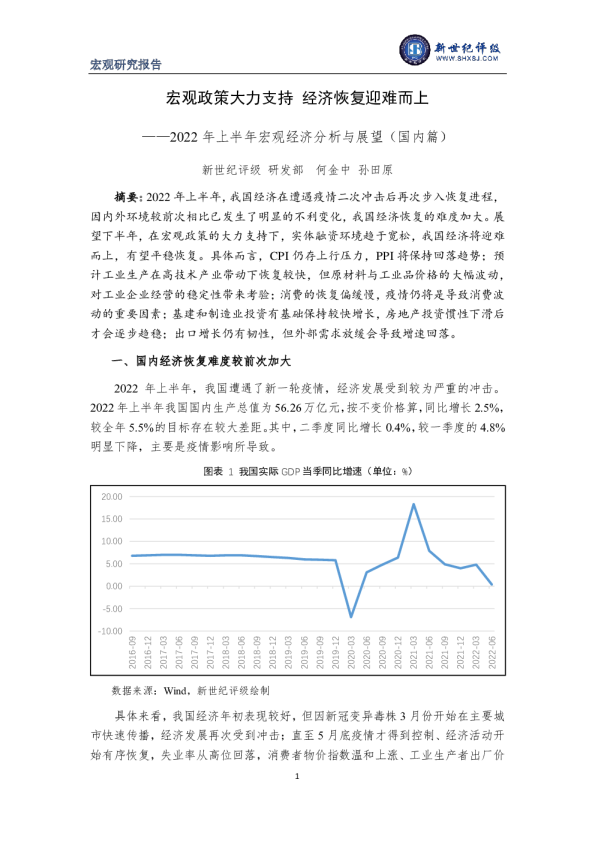

二季度经济边际走弱宏观政策将进一步发力 ——2024年上半年宏观经济分析及展望 研发部何金中郭文硕 摘要:2024年上半年,我国经济运行整体平稳。但从边际变化看,在自然灾害频发、市场有效需求不足和社会预期偏弱的影响下,二季度经济环比走弱 迹象明显。需求方面,海外制造业补库周期拉动出口明显回暖,而社零消费和固定资产投资偏弱;供给方面,工业生产强于服务业,其中有色、化工、电子计算机、船舶制造、废弃资源综合利用等行业景气度较高。同时,经济“供强需弱”态势延续,价格指标指向供需缺口略有收窄;居民就业形势基本稳定,结构性问题仍较为突出;在地产收缩、城投平台融资受限和央行治理“资金空转”等因素影响下,金融数据持续回落。下半年,由于经济下行压力加大,7月以来“稳增长”政策进一步发力,大规模设备更新和消费品以旧换新政策再加码,财政扩张节奏也将加快。此外,美补库周期尚未过半,后续或继续带动出口向好。随着政策显效和出口向好,我国经济基本面有望于三季度实现回稳,预计将顺利完成5.0%的年度增长目标。从中长期看,在强大的国家治理能力以及庞大的国内市场潜力的基础上,贯彻新发展理念和构建“双循环”发展新格局有利于提高经济发展的可持续性和稳定性,我国经济长期向好的基本面保持不变。 一、经济边际走弱明显,政策发力和出口向好将共同推动基本面回稳 2024年上半年,我国GDP(不变价)同比增长5.0%,其中一季度同比增速 5.3%,二季度同比增速4.7%;从环比增速看,一季度为1.5%,二季度则降低至 0.7%,为疫情防控平稳转段以来的最低值。整体而言,上半年国内经济运行总体平稳,5.0%的增速也符合预期增长目标,但二季度经济环比走弱迹象明显,除自然灾害频发等短期因素影响外,市场有效需求不足、社会预期偏弱等问题仍是经济回升向好的重要制约。需求方面,“外需强、内需弱”特征明显,海外制造业新一轮补库周期拉动我国出口回暖,但社零消费和固定资产投资偏弱。供给方面,工业强于服务业,与上年格局相反。 大体看,二季度经济呈现三个主要特征。一是价格水平从低位小幅回升,表明供需矛盾在缓慢改善,但“供强需弱”的态势仍较为明显;二是经济转型升级加快,新质生产力增长速度明显快于传统动能;三是经济边际放缓迹象明显,6月制造业PMI、固定资产投资和社零消费环比增速均弱于季节性趋势。由于经济下行压力加大,三季度以来宏观政策明显发力:央行于7月下旬降息,发改委也联合多部门加大对大规模设备更新和消费品以旧换新的支持力度,财政扩张节奏也将加快。随着存量和增量政策效果显现,叠加出口的持续向好,我国基本面有望于三季度回稳,预计将顺利完成全年5.0%的增长目标。 (一)供需缺口略有收窄,价格指标或将继续低迷 上半年国内经济“供强需弱”格局延续,物价指数持续低位运行,但GDP平减指数、CPI和PPI等指标均显示供需缺口有小幅收窄迹象。其中,GDP平减指数第一季度同比-1.0%,第二季度降幅收窄0.3个百分点至-0.7%。 消费领域,上半年CPI同比上涨0.1%,略好于一季度的同比持平。分项来看,上半年食品项、非食品项同比增速分别为-2.7%、0.8%,而一季度分别为-3.2%、0.7%,均有所改善。剔除食品和能源后的核心CPI涨幅仍偏低,上半年同比仅0.7%,与一季度持平,市场有效需求不足问题仍未明显缓解。 工业生产领域,上半年PPI同比下降2.1%,降幅较一季度收窄0.6个百分点。分月看,1~3月PPI同比增速在-2.8%~-2.5%之间,降幅仍较大;4~6月降幅则稳步收窄,同比增速分别为-2.5%、-1.4%、-0.8%,主要是基数降低所致。具体到行业看,PPI走势结构性分化,海外定价为主的有色、石油价格明显上涨,如上半年石油和天然气开采业同比增长6.7%、有色金属矿采选业同比增长8.8%;而国内定价为主的黑色、水泥等价格走势低迷,如黑色金属冶炼和压延加工业同比-4.9%,非金属矿物制品业同比-8.1%,主要是受到房地产投资大幅下滑和基建开工进度偏慢的拖累;此外,部分供给偏强的中下游行业PPI也出现一定 降幅,如计算机通信和其他电子设备制造业、汽车制造业分别同比-2.3%、-1.8%。 展望下半年,CPI方面,7~10月基数持续走高,且当前需求侧仍偏弱,预计三季度CPI仍将低位运行,四季度以后随着基数回落,CPI或有小幅度回升。PPI方面,7~10月基数同样走高,且6月以来大宗商品价格普遍下跌,预计三季度PPI降幅将再度扩大,但当前国际形势错综复杂,地缘政治冲突叠加美国大选年,不排除原油等大宗商品大幅涨跌对PPI形成扰动的可能。 图表1:我国CPI和PPI当月同比增速走势(单位:%) 10 8 6 4 2 0 -2 -4 -6 -8 CPI:当月同比PPI:当月同比 数据来源:Wind,新世纪评级整理 (二)就业形势基本稳定,结构性问题仍较为突出 自2023年7月政治局会议明确要求“把稳就业提高到战略高度通盘考虑”后,国家推出一系列稳岗稳就业政策措施。2024年上半年,全国城镇调查失业率平均值5.1%,较上年同期下降0.2个百分点。分季度看,一季度失业率均值5.2%,二季度随着生产经营旺季到来,失业率均值下降至5.0%。整体看,上半年我国就业形势基本稳定,但结构性问题仍较为突出。一是青年群体特别是高校毕业生就业压力较大,6月30~59岁城镇调查失业率为4.0%,而16~24岁、25~29岁城镇调查失业率较高,分别为13.2%、6.4%;二是不同行业间就业形势分化,从PMI调查从业人员数据简单推测,二季度以来制造业就业形势总体平稳,但服务业、建筑业就业不佳,特别是建筑业PMI从业人员指数下滑较为明显。由于我国从事服务业和建筑业人员占比过半,且工资性收入为当前我国居民收入的主要来源,上述行业就业形势转弱将不利于居民大额商品消费和购房支出的提升。 (三)工业生产强于服务业生产,工业企业绩效小幅改善 1.高基数效应和生产经营压力导致服务业增速回落 上半年服务业生产指数同比增长4.9%,较一季度的5.5%下滑0.6个百分点;上半年第三产业增加值同比增长4.6%,同样低于一季度的5.0%。服务业两大指标回落,一是受到去年同期高基数影响,去年二季度我国疫情防控平稳转段,使得居民疫情期间压抑较久的服务性消费需求集中释放,拉动服务业生产高速增长,造成了较高的基数效应;二是当前服务业普遍面临一定的经营压力,上半年服务业PMI新订单指数持续处于收缩区间,指向当前服务业市场需求不足,企业经营压力较大。 图表2:服务业生产指数当月同比增速走势(单位:%) 30 25 20 15 10 5 0 -5 -10 数据来源:Wind,新世纪评级整理 分结构看,由于上半年工业生产较强,部分生产性服务业受到提振,如信息传输软件和信息技术服务业生产总值同比增长11.9%,租赁和商务服务业同比增长9.8%,交通运输仓储和邮政业同比增长6.9%;而批发和零售业、住宿和餐饮业等生活性服务业增速略低,分别同比增长5.3%、5.9%。此外,房地产业同比下降5.0%,仍是经济的主要拖累项。 2.出口回暖下工业生产较强 受出口回暖影响,上半年工业生产表现较强,规模以上工业增加值同比增长6.0%,基本持平于一季度的6.1%;分月来看,4~6月同比增速分别为6.7%、5.6%、5.3%,呈逐月下滑趋势。环比看,5、6月环比增速分别为0.3%、0.4%,均处于历史同期较低水平,说明工业生产扩张动能略显不足。 图表3:规模以上工业增加值同比增速走势(单位:%) 30 25 20 15 10 5 0 -5 -10 -15 数据来源:Wind,新世纪评级整理 三大门类走势分化,其中采矿业同比增长2.4%,增速较一季度加快0.8个百分点;制造业、电力热力燃气及水生产和供应业分别同比增长6.5%、6.0%,增速分别较一季度降低0.2、0.9个百分点。分行业看,41个工业行业大类中,有39个工业增加值保持正增长,增长面达95.0%。其中,部分外向型行业增速较高,如计算机通信和其他电子设备制造业同比增长13.3%、铁路船舶航空航天和其他运输设备制造业同比增长11.6%;受国际有色金属价格明显上涨影响,相关行业利润改善明显,生产积极性相应提高,有色金属矿采选业、有色金属冶炼和压延加工业分别同比增长9.1%、11.1%;年初以来,国家推动大规模以旧换新和技术改造,且大力推进再生资源回收利用体系建设,废弃资源综合利用业同比增长11.4%;此外受房地产下滑和基建开工进度较慢影响,水泥行业明显下滑,非金属矿采选业和非金属矿物制品业分别同比仅增长0.8%、0.1%。 图表4:分行业规模以上工业增加值同比增速走势(单位:%) 25 20 15 10 5 0 由于企业盈利周期大致同步于PPI周期,而PPI降幅自去年下半年以来持续收窄,工业企业经营绩效业随之改善。1~6月我国规模以上工业企业营业收入、营业利润、利润总额分别同比增长2.9%、4.0%、3.5%,分别较2023年提高1.8、6.3、5.8个百分点。三大门类中,采矿业利润总额同比下降10.8%,制造业增长 5.0%,电力热力燃气及水生产和供应业增长23.1%。分行业来看,由于煤炭、钢材和水泥等大宗商品价格明显下行,导致上游利润占比回落,1~6月上游行业利润占比为33.6%,低于去年同期的37.3%;中下游制造业利润占比略有增长,中游、下游行业利润占比分别为26.6%、28.3%,去年同期分别为26.2%、27.0%。更具体地,有色、化工、计算机通信和其他电子设备制造、船舶制造、汽车制造、纺织、废弃资源综合利用业、金属制品机械和设备修理业利润改善明显,而煤炭、水泥、专用设备、电气机械和器材制造业盈利能力出现恶化。 下半年,由于PPI进一步回升幅度有限,后续工业企业绩效修复进程或放缓,且工业企业仍面临有效需求不足和预期偏弱的制约,预计工业生产增速难有大幅度提升。但美补库周期继续,预计出口向好将继续为工业生产注入一定动能。 (四)社零消费表现偏弱,促消费政策效果有待释放 上半年社零消费总额同比增长3.7%,增速较一季度回落1.0个百分点,4~6月同比增速分别为2.3%、3.7%、2.0%,增速均偏低。分结构看,大体呈现“服务消费强、商品消费弱”的格局:上半年服务零售额同比增长7.5%,疫情防控平稳转段后,居民压抑较久的服务性消费需求持续释放,且全国多地对文旅产品进行供给侧优化,使得居民旅游需求较旺盛,并拉动与之相关的交通运输、餐饮和娱乐等服务消费增长;商品零售额同比仅增长3.2%,在信心不足和资产缩水影响下,居民在商品特别是大额耐用品方面的开支较为谨慎。 图表5:社会消费品零售总额同比增速走势(单位:%) 40 35 30 25 20 15 10 5 0 -5 -10 -15 分商品结构看,受油价上升影响,上半年石油及制品类消费同比增长4.1%;汽车“降价潮”带来较为严重的观望情绪,汽车类消费同比下降1.1%。剩余商品中,必选消费增速相对稳定,如粮油食品类、饮料类、烟酒类分别同比增长9.6%、5.6%、10.0%。可选消费表现分化,其中表现较好的有:通讯器材类消费同比大幅增长11.3%,今年手机制造厂商发布多款重磅旗舰产品,其中部分搭配了最新的生成式AI技术,催生了一定的换机需求;居民户外运动热情高涨,体育娱乐用品类同比大幅增长11.2%,但体量较小,拉动效果有限。表现较差的有:文化办公用品类同比下降5.8%,今年企业经营压力普遍较大,相应压缩在办公用品方面的开支;家具类、建筑及装潢材料类分别同比2.6%、-1.2%,仍受到房地产行业下行的拖累。 7月底召开的政治局会议要求,要以提振消费为重点扩大国内需求,特别是把服务消费作为消费扩容升级的重要抓手,支持文旅、养老、育幼、家政等消费。从暑假多项出行数据看,居民旅游、出行需求仍旺盛,预计将继续拉动相关联的服务消费快速增长。但当前居民和就业偏弱预期未见改善,耐用品消费意愿或仍不足。整体预计