行业投资策略:核电加快常态化核准,清洁基荷电源支撑电力转型

AI智能总结

AI智能总结

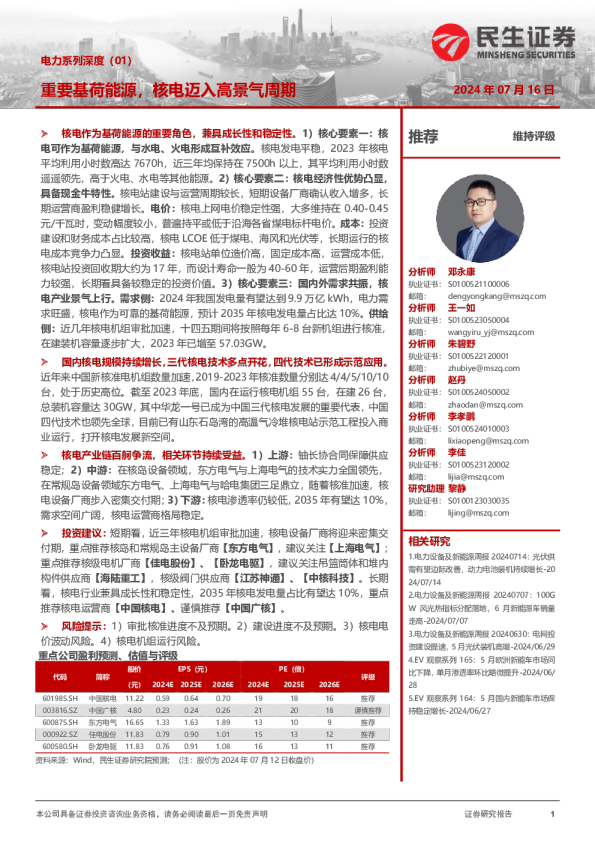

电力 2024年09月24日 投资评级:看好(维持)行业走势图 核电加快常态化核准,清洁基荷电源支撑电力转型 ——行业投资策略 周磊(分析师) zhoulei1@kysec.cn 证书编号:S0790524090002 电力沪深300 19% 10% 0% -10% -19% 2023-092024-012024-05 数据来源:聚源 相关研究报告 收入:核准恢复,成长属性回归,市场化交易影响有限 (1)装机:核准恢复,成长属性回归。截至2024年8月末,中国核电/中国广 核在运装机容量23.75/31.76GW,在建以及核准待建装机容量20.64GW/19.22GW,已核准机组有望在2031年之前全部投产,对应CAGR8.13%/6.09%。 (2)利用小时数:核电出力不受季节和气候等因素影响,除短暂换料大修外, 能以额定功率长期稳定运行,2023年中国核电/中国广核机组平均利用小时数 7852/7509。(3)电量&电价:政策保障核电优先消纳,市场化交易影响较小。市场化电价高于核电核准价,核电参与市场化交易有利,但部分省份的超额收益回收机制将核电市场化电价压制在核准价附近,上网电价基本等于核准价。 成本:燃料价格稳定,远期折旧和财务费用将释放大量利润空间 (1)燃料:与集团下铀业兄弟公司签订燃料供应长协,燃料成本受现货铀价波动影响较小。2016-2023年,国际现货铀价上涨84.97%,而中国核电/中国广核单位燃料成本下降16.24%/9.85%。(2)折旧&财务费用:远期将释放大量利润空间。二/三代机组预期寿命60/80年,平均折旧期限25/30年,建设贷款期 限约20年;当前核电企业税前利润率约30%,折旧和财务费用占收入约30%,远期税前利润存在较大释放空间。同时,受益于公司现金流充裕以及LPR下行,公司资本结构逐渐优化、平均财务成本逐渐改善。 投资价值:兼具稳定分红与确定成长的优质资产 (1)业绩&分红:现金流充沛,利润增长平滑,分红持续稳定。中国核电/中 国广核2016-2023年归母净利润CAGR为13.10%/5.52%,平均ROE为10.74%/11.61%,过去三年平均股利支付率为35%/44%。(2)成长:核准有望常态化,核电成长空间开启。中国核能行业协会预计到2035年,核能发电量在 我国电力结构中的占比将达到10%左右,未来十年有望保持每年开工8-10台百万千瓦核电机组的建设节奏。(3)行情复盘:2020年起,中国核电走向成熟,中国广核估值回归理性,核电板块公用事业属性逐渐显现。核电板块市值走势 逐渐呈现出“类债”特性:①股息率与国债收益率之间的利差逐渐收窄且保持稳定;②在市场风险偏好下行时表现出较强的独立性和防御属性。(4)投资价值:商业模式凤毛麟角,估值仍有提升空间。上游来看,核电与其他行业因素 的相关性较低,经营业绩与盈利能力独立性较强;下游来看,核电在我国电源结构中的占比仍然偏低,政策+市场双重托底,电量&电价有保障。净息差视角纵向来看,当前公司市值仍未完全反映近三年高核准带来的中长期成长性提升;PB视角横向来看,核电板块估值水平整体低于水电。我们认为,核电行业与水电行业类似,经营业绩与盈利能力具备较强的独立性,尽管优质大水电具有较强的稀缺性,但是核电选址选择较水电更灵活,成长空间更广阔;核电企业兼具稳定的分红能力与确定的成长空间,是不可多得的优质资产,当前估值 水平仍有提升空间。受益标的:中国核电、中国广核。 风险提示:核电机组核准进度不及预期;市场化电价波动风险;原材料价格波动风险;核电机组运行风险。 行业研究 行业投资策略 开源证券证券研究报 告 目录 1、三代核电核准提速,助力能源绿色低碳转型4 1.1、核电是核能在发电领域的应用4 1.2、核裂变反应堆技术经历四代发展,强化安全性、经济性与可持续性5 1.3、我国自主核电技术先进性得到验证,核电核准进入快车道6 1.3.1、我国在运核电规模世界前三,在建核电规模世界领先6 1.3.2、我国自研三代机组“华龙一号”先进性得到验证,核电核准进入快车道8 1.3.3、核电是优质的清洁电源,未来有望陆续取代部分火电充当基荷电源10 2、收入:核电装机具备较大增量空间,上网电价稳定13 2.1、装机容量:核电进入新一轮资本开支周期13 2.2、利用小时:核电出力稳定,利用小时数保持高位运行17 2.3、电量&电价:政策保障核电优先消纳,市场化交易影响有限18 3、成本:折旧和财务费用占据大量利润空间22 3.1、生产成本:燃料成本受现货铀价影响较小23 3.2、折旧:核电固定资产加权平均折旧年限25-30年24 3.3、财务费用:资产负债率和平均财务成本波动下行25 4、投资价值分析:兼具稳定分红与确定成长的优质资产26 4.1、业绩:现金流充沛,利润增长平滑26 4.2、分红:现金分红持续稳定,股息率波动上行28 4.3、成长:核准有望常态化,核电成长空间开启29 4.4、行情复盘:公用事业属性回归,攻守兼备30 4.5、投资价值:商业模式凤毛麟角,估值仍有提升空间33 5、受益标的34 6、风险提示34 图表目录 图1:重核裂变释放大量能量4 图2:轻核聚变释放大量能量4 图3:核裂变释放的热量通过蒸汽发生器转化为高温高压的蒸汽,推动汽轮机发电4 图4:核裂变反应堆技术路线5 图5:2023年世界发电结构核电占比9.15%7 图6:2023年OECD国家发电结构核电占比16.39%7 图7:截至2024H1,压水堆是世界在运核电的主要技术类型7 图8:1980-1990年是世界核电投产高峰期,在运核电机组年龄集中在39年左右7 图9:我国在运核电规模世界前三8 图10:我国在建核电规模世界领先8 图11:2023年我国发电结构核电占比4.86%8 图12:截至2023年末,我国装机结构核电占比1.95%8 图13:我国核电技术路线经历多次迭代,已形成自主三代核电技术9 图14:2019年起核电项目核准恢复,2022-2024年核准节奏保持稳定10 图15:核电度电等效二氧化碳排放量仅12克(单位:克-二氧化碳/千瓦时)10 图16:核电年利用时长在各主力电源中最高(单位:小时)10 图17:我国在运、在建核电站主要分布在华南、华东沿海地区11 图18:2011年后我国内陆核电建设暂停,目前在运、在建核电站集中在沿海地区12 图19:美国79%的核电站分布在内陆12 图20:法国64%的核电站分布在内陆12 图21:随着新能源装机和发电力占比持续提升,电力系统转动惯量减少13 图22:截至2024H1,中国核电、中国广核控股核电装机占比83.80%14 图23:截至2024H1,中国核电控股在建核电装机占比44.12%14 图24:中国核电控股机组平均利用小时数逐年提升17 图25:2023年中国核电下属机组平均利用小时数785217 图26:中国广核管理的机组平均利用小时数小幅波动18 图27:2023年中国广核下属机组平均利用小时数750918 图28:2023年中国核电市场化交易电量占比44.57%20 图29:2023年中国核电市场化交易电量占比57.3%20 图30:中国核电、中国广核平均上网电价稳中有升(税前,元/千瓦时)20 图31:2023年核电8省中,5省用电量增速高于全国20 图32:2023年核电8省用电量均高于发电量20 图33:中国核电折旧和财务费用占电力收入的31.88%22 图34:中国广核折旧和财务费用占电力收入的25.78%22 图35:中国核电营业成本跟随发电量增长(单位:亿元、亿千瓦时)22 图36:中国核电度电成本稳定(单位:元/兆瓦时)22 图37:中国广核营业成本跟随发电量增长(单位:亿元、亿千瓦时)23 图38:中国广核度电成本稳定(单位:元/兆瓦时)23 图39:上市公司燃料成本受现货铀价影响较小(单位:美元/磅、元/兆瓦时)23 图40:截至2023年末,中国核电拥有核电专用设备资产2558.48亿元,占固定资产总额的61.09%(亿元)24 图41:截至2023年末,中国广核拥有核电机器设备资产2785.59亿元,占固定资产总额的76.98%(亿元)24 图42:上市公司单位发电折旧略微上涨(单位:元/兆瓦时)24 图43:2011-2023年,中国核电、中国广核资产负债率整体呈下行趋势25 图44:2019-2023年,中国核电财务费用小幅波动25 图45:2019-2023年,中国广核财务费用呈现阶梯式下行25 图46:2019至2023年底1年期LPR累计下降86bps26 图47:2019年起上市公司平均财务成本波动下行(%)26 图48:中国核电经营性净现金流增长平滑26 图49:中国核电归母净利润连续四年实现较大幅度增长26 图50:中国广核经营性净现金流小幅波动27 图51:中国广核归母净利润连续五年实现正向增长27 图52:中国核电和中国广核ROE整体保持平稳(%)27 图53:中国核电和中国广核资本回报率接近(%)27 图54:中国核电现金分红逐年增长,近三年股利支付率约35%28 图55:中国广核上市以来现金分红稳定增长,股利支付率逐年提升28 图56:中国核电、中国广核股息率波动上行29 图57:2020年开始,核电行业公用事业属性得到强化30 图58:2020年下半年起,多数时间上市公司市值走势与国债收益率走势负相关30 图59:2016-2020年,中国核电股息率逐渐追平10年期国债到期收益率31 图60:2022年至今上市公司股息率相较国债的净息差整体保持稳定31 图61:2020年至今,核电板块多数时间区间内呈现出较强的防御属性32 图62:2023年初至2024上半年核电板块相较市场主要指数超额收益率显著32 图63:核电板块区间收益率呈现比较明显的抗跌特征32 图64:核电板块最大回撤波动下行32 图65:水电和核电度电成本显著更低,可衰减成本占比更高(单位:元/千瓦时)33 图66:核电和水电板块上市公司ROE相对稳定(%)33 图67:核电上市公司PB低于主流水电上市公司33 图68:2022H2至今上市公司股息率相较国债的净息差整体保持稳定34 表1:核能发电技术历经四代发展,经济性与安全性得到大幅提升6 表2:四代核能系统出口温度更高,装机规模更灵活6 表3:截至2024H1,中国核电控股在运核电机组25台,总装机容量2375.0万千瓦14 表4:中国广核管理的在运核电机组28台,装机容量3175.6万千瓦15 表5:国家电投、华能集团分别控/参股在运核电机组8台、1台,装机容量921.9万千瓦、21.1万千瓦15 表6:在建核电机组大多将于“十五五”期间投产16 表7:核电入选优先发电计划,政策保障优先消纳18 表8:核电的定价机制先后历经了“一厂一价”到“标杆电价”、再到“核准价+市场价”的转变19 表9:各省平均市场化电价高于核电计划电价19 表10:广东、浙江核电电价设置超额盈利回收机制21 表11:受益标的盈利预测与估值34 1、三代核电核准提速,助力能源绿色低碳转型 1.1、核电是核能在发电领域的应用 核能是原子核中的核子(质子和中子)重新分配或组合时释放的一种能量。这种能量主要通过两种方式产生:裂变——原子核分裂;或聚变——原子核融合。当前世界各地用于生产电力的核能主要是通过核裂变产生的,利用核聚变生产电力的技术仍处于研发阶段。 核裂变是一个原子核分裂成两个或多个更小的原子核并释放能量的一种核反应。例如,当一个铀-235原子核被一个中子撞击后,分裂成一个钡-141原子核、一个氪 -92原子核和两个或三个中子。这些额外的中子将撞击周围其他铀-235原子,这些铀-235原子也将以倍增效应分裂并产生额外的中子,从而在瞬间产生链式反应。每次反应发生时,都有热和辐射形式的能量释放。热能使反应堆冷却剂升温,进而通过蒸汽发生器产生高温高压的蒸汽,推动汽轮机发电。 图1:重核裂变