光伏设备2024年半年报总结:业绩阶段承压,新技术产业化加速推进&看好龙头设备商穿越周期

AI智能总结

AI智能总结

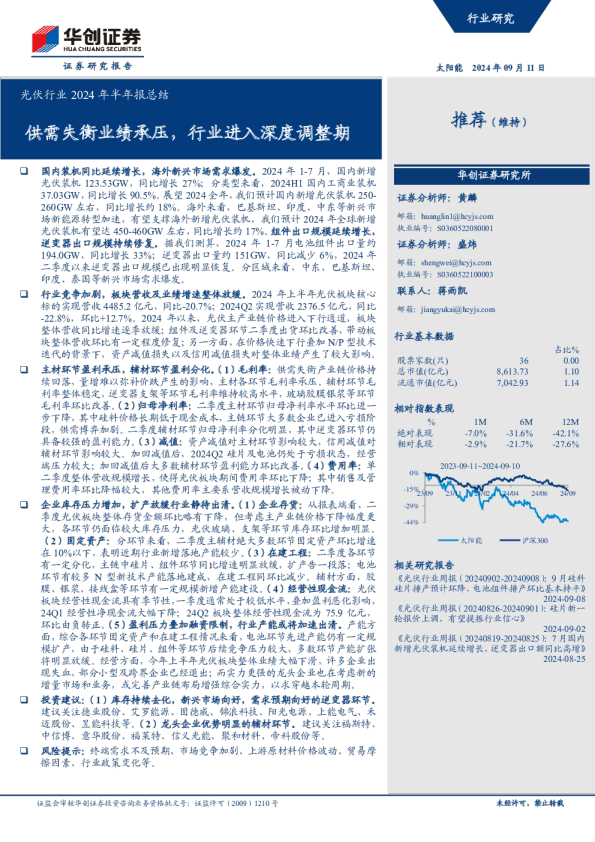

证券研究报告 光伏设备2024年半年报总结: 业绩阶段承压,新技术产业化加速推进&看好龙头设备商穿越周期 首席证券分析师:周尔双 执业证书编号:S0600515110002 联系邮箱:zhouersh@dwzq.com.cn 证券分析师:李文意 执业证书编号:S0600524080005 联系邮箱:liwenyi@dwzq.com.cn 2024年9月18日 请务必阅读正文之后的免责声明部分 2024H1各环节光伏设备公司业绩普遍承压 图:2023年及2024H1各环节光伏设备公司业绩情况 2023年 2024H1 证券代码 公司名称 营收(亿元) 营收同比(%) 归母净利润 (亿元) 归母净利润同比(%) 毛利率( %) 归母净利率(%) 营收(亿元) 营收同比 (%) 归母净利润 (亿元) 归母净利润同比(%) 毛利率( %) 归母净利率 (%) 硅料设备 600481 双良节能 231.5 60% 15.0 57% 15% 7% 69.8 -42% -12.6 -303% -6% -18% 光伏硅片设备 300316 晶盛机电 179.8 70% 45.6 56% 42% 30% 101.5 21% 21.0 -5% 37% 24% 688556 高测股份 61.8 73% 14.6 85% 42% 24% 26.5 5% 2.7 -62% 26% 10% 835368 连城数控 60.0 59% 6.8 51% 27% 9% 25.3 34% 3.2 38% 32% 13% 光伏电池片设备 300751 迈为股份 80.9 95% 9.1 6% 31% 11% 48.7 70% 4.6 9% 31% 9% 300724 捷佳伟创 87.3 45% 16.3 56% 29% 19% 66.2 62% 12.3 63% 32% 19% 300776 帝尔激光 16.1 21% 4.6 12% 48% 29% 9.1 34% 2.4 36% 48% 26% 光伏组件设备 688516 奥特维 63.0 77% 12.6 76% 37% 20% 44.2 75% 7.7 47% 34% 18% 603396 金辰股份 22.5 15% 0.9 39% 30% 5% 12.4 8% 0.5 4% 28% 5% 300757 罗博特科 15.7 74% 0.8 195% 23% 5% 7.2 15% 0.5 253% 29% 8% 热场 688598 金博股份 10.7 -26% 2.0 -63% 27% 19% 3.4 -43% -1.0 -136% 0% -30% 光伏设备行业合计 829 60% 128 46% 30% 15% 414 11% 41 -31% 26% 10% 2 数据来源:Wind,东吴证券研究所 目录 1、中报总结:业绩短期承压,静待行业复苏 2、硅片设备:低氧单晶炉&钨丝金刚线&薄片化未来可期 3、电池设备:新质生产力HJT降本增效加速推进,看好龙头设备商 4、组件设备:0BB&叠栅等拉长景气周期 5、投资建议 6、风险提示 3 1.1行业收入增速放缓,利润短期承压 我们选取的光伏设备行业代表性企业共11家,分别为晶盛机电、高测股份、连城数控、迈为股份、捷佳伟创、帝尔激光、奥特维、金辰股份、金博股份、双良节能、罗博特科。 收入端:2024H1合计实现营业收入414.23亿元,同比+11%,增速较2023年同期放缓。 利润端:2024H1合计实现归母净利润41.28亿元,同比-31%,利润下滑主要系收入增速放缓、毛利率有所下降、减值损失计提增多等影响。 光伏装机需求持续增长&技术迭代重置产能背景下,看好光伏行业触底反弹: (1)下游光伏装机增长带来新增设备需求:2024H1国内新增装机量102.48GW,同比+31%。我们判断, 随着2024年产业链价格触底,新增装机需求有望进一步爆发,看好2024年国内外装机需求持续提升。 (2)降本增效大趋势下,技术催化设备更新迭代快:一般来说,硅片、电池片设备更新替换周期约5年,而组件设备更新替换周期仅2年左右,使得光伏设备脱离传统设备行业的二阶导属性。硅片端,硅片薄片化&低氧单晶炉&钨丝金刚线推动技术革新;电池端,新质生产力HJT降本增效加速推进;组件端,0BB& 叠栅等新技术未来可期。 图:2024H1行业收入合计达414.2亿元,同比+11%图:2024H1行业归母净利润达41.3亿元,同比-31% 900 800 行业收入合计(亿元)YOY 829.45 79% 52% 517.80 60% 40% 414.23 35% 288.78 17% 61.31 29%28% 148.25190.45 85.61 115.27 11% 90% 80% 140 120 行业归母净利润(亿元)YOY128.36 69%70% 80% 60% 700 600 500 400 300 70% 60% 50% 40% 30% 100 80 60 44% 15% 34% 51.68 87.95 46% 41.28 40% 20% 0% 200 100 0 20% 10% 0% 40 19.82 20 0 30.64 22.83 -20% -31% -40% 201620172018201920202021202220232024H1 2018201920202021202220232024H1 4 数据来源:Wind,IRENA,东吴证券研究所 2024年光伏设备行业毛利率为26%,同比-3pct;行业归母净利率为10%,同比-5pct。行业归母净利率有所下滑主要系下行周期产品跌价导致的毛利率下滑以及存货跌价损失和信用减值损失计提所致。2024H1光伏设备行业存货跌价损失为13.7亿元,超出2023年全年的12.5亿元,同比增长247%,2024H1光伏设备行业信用减值损失为7亿元,超出2023年全年的6亿元,同比增长183%。 随着行业规模提升,控费能力逐渐增强,行业期间费用率保持平稳,2024H1行业平均期间费用率为 8.6%,同比-2.6pct。2024H1行业研发费用达11亿元,同比-46%,研发费用率为2.7%。 20% 15% 10% 5% 0% -5% 销售费用率 管理费用率(含研发) 财务费用率 2016 2018 2020 2022 2024H1 图:24H1行业毛利率净利率受下行周期产品跌价影响双降图:24H1光伏设备行业规模效应下控费能力优异 行业归母净利率 行业毛利率 40% 30% 20% 10% 0% 37% 34% 33% 34% 30% 30% 26% 17% 15% 16% 18% 17% 15% 10% 2018201920202021202220232024H1 图:24H1行业信用减值损失同比大幅增长183% 图:行业存货跌价损失提高 行业信用减值损失(亿元) YOY 7.01183% 154% 6.02 5.14 3.74 3.59 43% 1.47 17% -4% 8200%16 714 6150%12 5100%10 48 350%6 20%4 12 0-50%0 323% 1.31.4 8% 行业存货跌价损失(亿元)YOY12.5 175% 4.5 3.2 2.2 52%47%41% 13.7 350% 300% 247%250% 200% 150% 100% 50% 0% 201920202021202220232024H1 2018201920202021202220232024H15 2024H1光伏设备行业合同负债&存货增速有所放缓。截至2024H1合同负债小幅增长至462亿元,同比 +20%。截至2024H1存货增长至662.21亿元,同比+19%,主要占比为发出商品。 2024H1光伏设备行业存货周转天数增至360天,环比+28天,主要受客户收入确认放缓与新增订单物料准 备影响;应收账款周转天数2024H1已升至79天,环比+15天。 图:光伏设备行业合同负债增速放缓图:光伏设备行业存货增速放缓 600 500 400 300 200 100 0 合同负债(亿元)YOY 491.28 76% 461.63 69% 56% 265.40 85% 37% 68.23 42%151.13 97.03 20% 44.0249.78 13% 20172018201920202021202220232024H1 100% 80% 60% 40% 20% 0% 800 700 600 500 400 300 200 100 0 总存货(亿元)YOY 102% 688.84 662.21 387.53 78% 46% 44% 33% 30% 131.90 192.08 76.12 101.20 19% 2018201920202021202220232024H1 120% 100% 80% 60% 40% 20% 0% 行业应收账款周转天数 行业存货周转天数 行业应收账款周转天数 图:光伏设备行业存货周转天数持续高增图:光伏设备行业应收账款周转天数持续高增 400 350 300 250 200 2018201920202021202220232024H1 120 行业存货周转天数 360 322 327 331 332 306 289 100 80 60 40 20 0 111 105 108 105 91 71 79 64 20172018201920202021202220232024H16 2020年至2023年,除2022Q1和Q3外,每个季度光伏设备行业的经营性净现金流均为正,行业现金 流充足,经营质量良好。 2024H1经营活动净现金流为负,主要系两方面原因:(1)下游客户有一定经营压力,付款方式多选择票据结算等;(2)生产经营所需支付的物料采购、薪酬支付等较多。我们认为后续随着行业经营质量改善、设备商加速回款,经营活动净现金流有望改善。 图:2023Q1-Q4光伏设备行业现金流充足,经营质量良好,2024H1短期承压 经营性现金流净额(亿元) 49.43 32.79 29.56 23.12 19.66 16.73 10.21 7.91 9.45 3.00 2021Q1 2021Q2 2021Q3 2021Q4 21 2022Q2 23 2022Q4 2023Q1 2023Q2 2023Q3 2023Q4 1 -9.26 -9.28 -12.08 2024H 022Q 022Q 60 50 40 30 20 10 0 -10 -20 7 目录 1、中报总结:业绩短期承压,静待行业复苏 2、硅片设备:低氧单晶炉&钨丝金刚线&薄片化未来可期 3、电池设备:新质生产力HJT降本增效加速推进,看好龙头设备商 4、组件设备:0BB&叠栅等拉长景气周期 5、投资建议 6、风险提示 8 TOPCon更容易发生同心圆、黑心片的问题。主要系高温的硅溶液在坩埚里进行相对高速的对流,因为外面热中间冷,底部热上面冷,硅溶液在坩埚内会形成类似“开锅”现象,造成硅溶液内部出现流动,不停冲刷石英坩埚,而石英就是二氧化硅,其中氧会在冲刷过程中融入硅溶液,造成晶体里含有较多的氧。TOPCon在后续的高温工艺(如B扩 散)下,氧容易沉淀形成氧环即同心圆,影响效率和良率,所以TOPCon对硅片氧含量更敏感;而HJT为低温工艺,出现同心圆概率不高,可以选择高氧含量硅片。 降氧的解决思路分为两种——削弱杂质溢出(超导磁场)或者增强排杂能力(泵)。超导磁场可以抑制硅液冲刷,减少氧的析出;优化泵的抽速可以加快氧的排出。 图:TOPCon黑团问题图:降氧的解决思路分为两种 熔体对流 增强排杂能力 削弱杂质溢出 SiO2→Si+