光大期货软商品日报(2024 年 9 月 4 日)

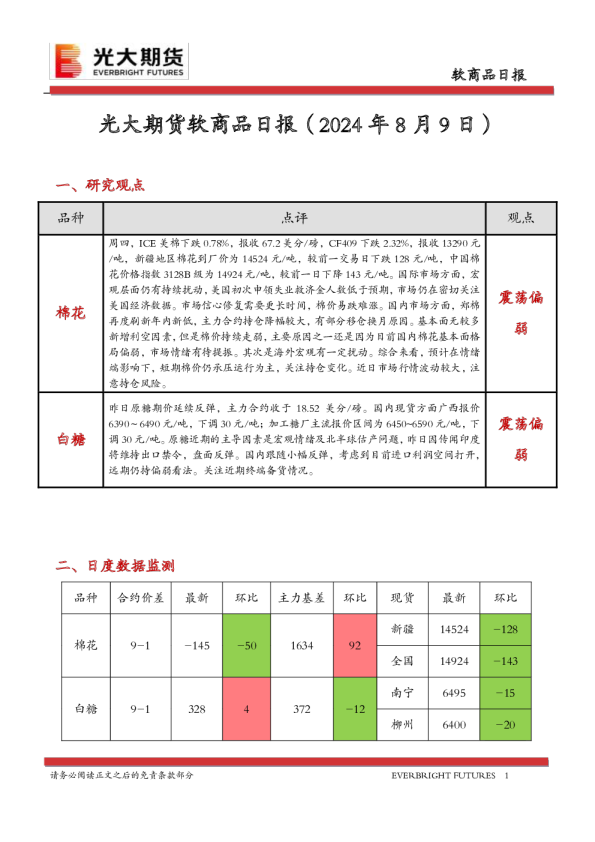

光大期货软商品日报(2024年9月4日) 一、研究观点 品种 点评 观点 棉花 周二,ICE美棉上涨0.73%,报收70.5美分/磅,CF501上涨0.73%,报收13770元/吨,新疆地区棉花到厂价为14673元/吨,较前一交易日下降78元/吨,中国棉花价格指数3128B级为14927元/吨,较前一日下降120元/吨。国际市场方面,9月降息基本已成定局,但降息幅度仍有一定分歧,目前降息25BP概率较高,美元指数区间波动,预计真正开始降息前,仍有阶段性扰动。此外,持续关注美棉优良率波动。国内市场方面,郑棉夜盘再度跳涨。基本面来看,新棉上市在即,从近期各大机构调研数据来看,新棉增产是基本确定的,但增产幅度幅度或小幅低于市场预期。近期下游需求有所好转对棉价底部也有一定支撑。综合来看,棉价趋势性驱动仍然偏弱,预计短期区间宽幅波动为主。 震荡 白糖 昨日原糖期价震荡,主力合约收于19.4美分/磅。截至8月31日,云南省累计销售糖176.62万吨(去年同期销售糖178.08万吨),销糖率86.92%(去年同期产销率88.55%)。8月份单月销售14.09万吨(去年同期单月销售16.72万吨),工业库存26.57万吨(去年同期工业库存23.02万吨)。销售酒精2.80万吨(去年同期销售酒精3.54万吨)。国内现货方面广西报价6190~6320元/吨,下调20~40元/吨;加工糖厂主流报价区间为6330~6410元/吨,下调10~50元/吨。原糖方面继续横盘,后期焦点将逐渐转移到北半球估产及印度出口问题上。国内现货价格继续下调,各省产销数据陆续公布,目前看暂无反弹驱动。预计盘面继续维持弱势。 震荡偏弱 二、日度数据监测 品种 合约价差 最新 环比 主力基差 环比 现货 最新 环比 棉花 1-5 -40 10 1157 -340 新疆 14673 -78 全国 14927 -120 白糖 1-5 17 -6 576 -29 南宁 #N/A #N/A 柳州 6200 -40 三、市场信息 1、9月3日棉花期货仓单数量8782张,较上一交易日下降175张,有效预报0张。 2、9月3日国内各地区棉花到厂价:新疆14673元/吨,河南14983元/吨,江苏14882元/吨, 湖北14943元/吨。 3、9月3日纱线综合负荷为52.4,较前一日上涨0.5;纱线综合库存为26,较前一日下降0.2;短纤布综合负荷为53.4,较前一日持平;短纤布综合库存为28.4,较前一日下降0.1。 4、9月3日国内白糖现货价格:柳州地区6200元/吨,较前一日下降40元/吨。 5、9月3日白糖期货仓单数量14320张,较前一交易日增加171张,有效预报100张。 四、图表分析 图1:棉花主力合约收盘价(元/吨)图2:棉花主力合约基差(元/吨) 24,000 22,000 20,000 18,000 16,000 14,000 12,000 10,000 2020202120222023 4000 2000 0 -2000 1月2日 2月1日 3月2日 4月1日 5月5日 6月4日 7月4日 8月3日 9月2日 10月3日 11月2日 12月2日 2020年2021年2022年 2023年2024年 图3:棉花1-5价差(元/吨)图4:棉花1%关税配额下内外价差(元/吨) 2000 1500 1000 500 0 0506070809101112 -500 4000 2000 1月2日 2月1日 3月2日 4月1日 5月5日 6月4日 7月4日 8月3日 9月2日 10月3日 11月2日 12月2日 0 -2000 -4000 -6000 -8000 2101-21052201-22052301-23052020年2021年2022年 2401-24052501-25052023年2024年 图5:棉花仓单及有效预报(张)图6:中国棉花价格指数:3218B(元/吨) 30,000 25,000 20,000 15,000 10,000 5,000 0 2020202120222023 25000 20000 15000 10000 2020年2021年2022年 仓单数量有效预报合计2023年2024年 数据来源:Wind光大期货研究所 图6:白糖主力合约收盘价(元/吨)图7:白糖主力合约基差(元/吨) 7,500 7,000 6,500 6,000 5,500 5,000 4,500 1000 500 0 -500 2020年2021年2022年 2023年2024年 图8:白糖1-5价差(元/吨)图9:白糖仓单及有效预报(张) 300 200 100 0 -100 -200 0506070809101112 2101-21052201-22052301-2305 2401-24052501-2505 80,000 60,000 40,000 20,000 0 202120222023 仓单数量有效预报合计 数据来源:Wind光大期货研究所 研究团队人员介绍 ·张笑金,光大期货研究所资源品研究总监,长期专注于白糖产业研究。多次参与郑州商品交易所大型课题、中国期货业协会系列丛书撰写工作。连续多年在期货日报、证券时报最佳期货分析师评选中荣获“最佳农产品分析师”称号。多次荣获郑州商品交易所白糖高级分析师称号,2023年荣获郑州商品交易所白糖资深高级分析师。 ·期货从业资格号:F0306200期货交易咨询资格号:Z0000082 ·张凌璐,英国布里斯托大学会计金融学硕士学位。光大期货研究所资源品分析师,负责纯碱、尿素期货研究工作,数次参与中国期货业协会、郑州商品交易所大型项目及课题,连续多年在期货日报、证券时报等权威媒体、郑州商品交易所评选中获奖。2023年荣获郑州商品交易所纯碱资深高级分析师、尿素高级分析师等荣誉称号。 ·期货从业资格号:F3067502期货交易咨询资格号:Z0014869 ·孙成震,光大期货研究所资源品分析师,云南大学金融硕士,主要从事棉花、棉纱、铁合金等期货品基本面研究、数据分析等工作。 ·期货从业资格号:F03099994期货交易咨询资格号:Z0021057 免责声明 本报告的信息均来源于公开资料,我公司对这些信息的准确性、可靠性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,并不构成任何具体产品、业务的推介以及相关品种的操作依据和建议,投资者据此作出的任何投资决策自负盈亏,与本公司和作者无关。