矿产金银产销量稳健增长,持续受益金银上行周期

AI智能总结

AI智能总结

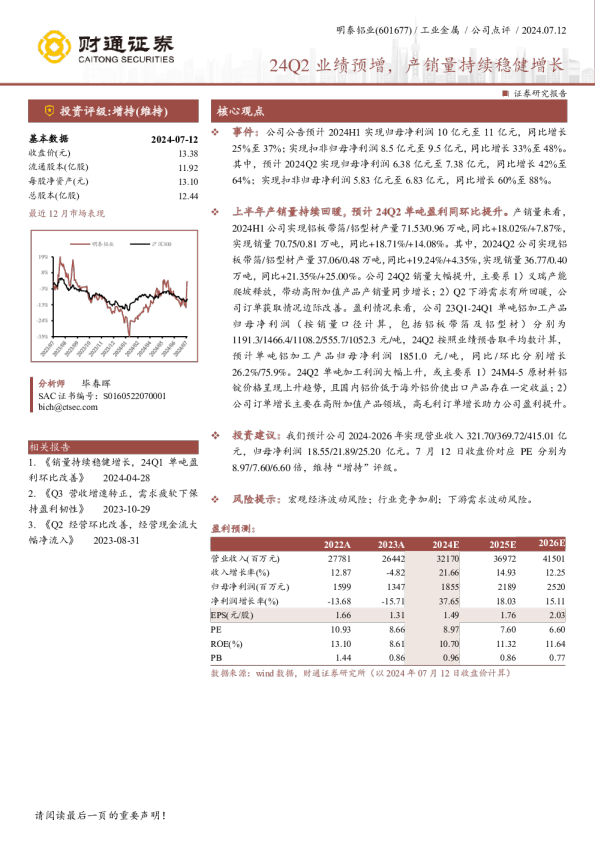

证券研究报告 非金融公司|公司点评|山金国际(000975) 矿产金银产销量稳健增长,持续受益金银上行周期 请务必阅读报告末页的重要声明 2024年08月28日 证券研究报告 |报告要点 公司发布2024年半年度报告,2024年上半年公司实现营业收入65.05亿元,同比增长42.27%归母净利润10.75亿元,同比增长46.35%。公司净利润同比上升主要得益于金银价格的上涨和产销量的增加。我们预计公司2024-2026年营业收入分别为97.43/109.50/125.00亿元,分别同比增长20.20%/12.39%/14.15%,归母净利润分别为21.45/26.49/32.26亿元,分别同比增长50.60%/23.51%/21.76%,EPS分别为0.77/0.95/1.16元,当前股价对应P/E分别为21.44/17.36/14.26倍,维持“买入”评级。 |分析师及联系人 丁士涛 刘依然 SAC:S0590523090001SAC:S0590523110010 请务必阅读报告末页的重要声明1/5 非金融公司|公司点评 2024年08月28日 山金国际(000975) 矿产金银产销量稳健增长,持续受益金银上行周期 股价相对走势 山金国际 50% 沪深300 27% 3% -20% 2023/82023/122024/42024/8 相关报告 1、《山金国际(000975):低成本优势突出,持续受益金银上行周期》2024.04.10 2、《山金国际(000975):资源为先、全球布局,谋求二次飞跃》2024.03.24 扫码查看更多 事件 行 业: 有色金属/贵金属 投资评级: 买入(维持) 当前价格: 16.56元 基本数据总股本/流通股本(百万股) 2,776.7/2,487.1 流通A股市值(百万元) 41,186.23 每股净资产(元) 4.27 资产负债率(%) 15.48 一年内最高/最低(元) 21.04/12.31 公司发布2024年半年度报告,2024年上半年公司实现营业收入65.05亿元,同比 增长42.27%;归母净利润10.75亿元,同比增长46.35%;扣非归母净利润11.27 亿元,同比增长58.41%。 2024Q2公司实现营业收入37.32亿元,同比增长56.77%,环比增长34.57%;归母净利润5.72亿元,同比增长30.53%,环比增长13.70%;扣非归母净利润6.27亿元,同比增长45.52%,环比增长25.51%。 金银价格上涨,2024Q2业绩创新高 公司净利润同比上升主要得益于金银价格的上涨和产销量的增加。根据iFinD,2024H1沪金均价为523元/克,同比提高20.4%;2024Q1/Q2沪金均价分别为 490/555元/克,分别同比提高16.7%/23.8%。2024H1沪银均价为6799元/千克,同比提高27.8%;2024Q1/Q2沪银均价分别为6023/7562元/千克,分别同比提高18.4%/36.3%。2024年随着通胀压力逐步缓解,以美联储为代表的海外发达经济或将开启降息周期,有望推动金银价格中枢继续上移。 产销量稳健增长,低成本优势继续强化 2024H1公司实现矿产金/矿产银产量分别为4.16/82.24吨;其中,2024Q1/Q2矿产金产量分别为1.98/2.18吨,矿产银产量分别为20.88/61.36吨。2024H1公司积极推行降本增效,吉林板庙子、黑河洛克的克金成本均实现不同程度降低。2024H1公司矿产金单位成本(合并摊销后)为146.53元/克,较2023年全年的 176.42元/克下降29.89元/克。 资源并购步伐加快,外延增长筑牢发展根基 根据公司2023年年度报告,公司规划“十四五”末、“十五五”末矿产金产量分别达到12、15吨,金资源量及储量分别达到240、600吨以上。2024H1公司实施对加拿大矿业公司OsinoResourcesCorp.收购计划,开启了国际化资源布局的第一步。通过本次收购,公司可以快速获得优质资源、提高黄金资源储备,预计投产后提供5吨/年黄金产能。 盈利预测、估值与评级 我们预计公司2024-2026年营业收入分别为97.43/109.50/125.00亿元,分别同比增长20.20%/12.39%/14.15%,归母净利润分别为21.45/26.49/32.26亿元,分别同比增长50.60%/23.51%/21.76%,EPS分别为0.77/0.95/1.16元,当前股价对应P/E分别为21.44/17.36/14.26倍,维持“买入”评级。 风险提示:美联储降息不及预期;金价大幅波动风险;安全和环保风险;海外投资风险。 财务数据和估值 2022 2023 2024E 2025E 2026E 营业收入(百万元) 8382 8106 9743 10950 12500 增长率(%) -7.29% -3.29% 20.20% 12.39% 14.15% EBITDA(百万元) 2825 3032 4145 5008 5989 归母净利润(百万元) 1123 1424 2145 2649 3226 增长率(%) -11.78% 26.79% 50.60% 23.51% 21.76% EPS(元/股) 0.40 0.51 0.77 0.95 1.16 市盈率(P/E) 40.9 32.3 21.4 17.4 14.3 市净率(P/B) 4.2 4.0 3.7 3.4 3.1 EV/EBITDA 10.6 13.3 10.5 8.4 6.7 数据来源:公司公告、iFinD,国联证券研究所预测;股价为2024年08月28日收盘价 1.风险提示 美联储降息不及预期:贵金属具有金融属性,其价格走势不仅与供需基本面情况密切相关,与美元指数联动性亦较强,且通常呈现负相关关系;若美联储降息不及预期,则贵金属价格或将承压下行,公司营业收入与利润或将可能受到影响。 金价大幅波动风险:金价受供求关系、全球宏观经济形势、美元走势等多种因素影响。若价格出现大幅波动,可能给公司经营带来风险。 安全和环保风险:公司属于资源类采选企业,其生产流程特点决定了公司存在一定安全生产风险、环境污染风险。安全生产是公司发展的根本保证,自然灾害、设备故障、人为失误都可能会造成安全隐患。 海外投资风险:公司的定位是成长型国际黄金矿业公司,未来在进行海外投资获取资源的过程中,可能面临跨国投资带来的政治风险、法律风险、经济环境风险、宗教环境风险、文化融合风险等相关风险。 财务预测摘要 资产负债表 单位:百万元 利润表 单位:百万元 2022 2023 2024E 2025E 2026E 2022 2023 2024E 2025E 2026E 货币资金 1874 3031 4611 6327 8524 营业收入 8382 8106 9743 10950 12500 应收账款+票据 40 42 47 52 60 营业成本 6302 5508 5862 6314 6907 预付账款 22 33 37 42 48 营业税金及附加 178 212 255 286 327 存货 1359 1485 1245 1341 1467 营业费用 3 2 3 4 4 其他 2388 1418 1416 1429 1447 管理费用 311 372 300 337 385 流动资产合计 5683 6008 7356 9191 11545 财务费用 38 5 -1 -10 -22 长期股权投资 0 0 0 0 0 资产减值损失 0 0 -3 0 0 固定资产 2941 2762 2768 2926 3203 公允价值变动收益 12 -7 0 0 0 在建工程 247 388 592 696 567 投资净收益 108 92 -120 0 50 无形资产 6572 6447 5832 5244 4680 其他 -54 7 7 7 7 其他非流动资产 720 694 748 769 769 营业利润 1616 2097 3208 4027 4956 非流动资产合计 10481 10291 9941 9636 9219 营业外净收益 -7 -11 -13 -13 -13 资产总计 16164 16299 17296 18827 20764 利润总额 1609 2086 3196 4014 4944 短期借款 840 210 160 110 60 所得税 365 517 799 1003 1236 应付账款+票据 1530 1517 1556 1675 1833 净利润 1244 1568 2397 3010 3708 其他 606 679 586 631 690 少数股东损益 121 144 252 361 482 流动负债合计 2975 2406 2302 2417 2583 归属于母公司净利润 1123 1424 2145 2649 3226 长期带息负债 119 88 68 49 29 长期应付款 98 169 169 169 169 财务比率 其他 292 267 267 267 267 2022 2023 2024E 2025E 2026E 非流动负债合计 509 524 504 485 465 成长能力 负债合计 3484 2930 2806 2901 3048 营业收入 -7.29% -3.29% 20.20% 12.39% 14.15% 少数股东权益 1767 1808 2060 2421 2903 EBIT -13.83% 26.93% 52.75% 25.34% 22.94% 股本 2777 2777 2777 2777 2777 EBITDA 3.79% 7.32% 36.73% 20.82% 19.58% 资本公积 4431 4431 4431 4431 4431 归属于母公司净利润 -11.78% 26.79% 50.60% 23.51% 21.76% 留存收益 3705 4353 5223 6297 7606 获利能力 股东权益合计 12679 13369 14490 15926 17717 毛利率 24.81% 32.05% 39.83% 42.34% 44.74% 负债和股东权益总计 16164 16299 17296 18827 20764 净利率 14.84% 19.35% 24.60% 27.49% 29.66% ROE 10.29% 12.32% 17.26% 19.62% 21.78% 现金流量表 单位:百万元 ROIC 12.38% 15.41% 23.76% 30.86% 38.81% 2022 2023 2024E 2025E 2026E 偿债能力 净利润 1244 1568 2397 3010 3708 资产负债率 21.56% 17.98% 16.22% 15.41% 14.68% 折旧摊销 1177 940 951 1005 1067 流动比率 1.9 2.5 3.2 3.8 4.5 财务费用 38 5 -1 -10 -22 速动比率 1.4 1.8 2.6 3.2 3.9 存货减少(增加为“-”) -331 -126 240 -96 -126 营运能力 营运资金变动 -335 -258 178 45 60 应收账款周转率 210.5 192.8 208.9 208.9 208.9 其它 181 30 -151 95 87 存货周转率 4.6 3.7 4.7 4.7 4.7 经营活动现金流 1975 2161 3613 4049 4774 总资产周转率 0.5 0.5 0.6 0.6 0.6 资本支出 -714 -569 -600 -700 -650 每股指标(元) 长期投资 -908 1005 0 0 0 每股收益 0.4 0.5 0.8 1.0 1.2 其他 262 45 -89 1 39 每股经营现金流 0.7 0.8 1.3 1.5 1