公司事件点评报告:IPM模块营收快速成长,SiC产线持续爬坡上量

AI智能总结

AI智能总结

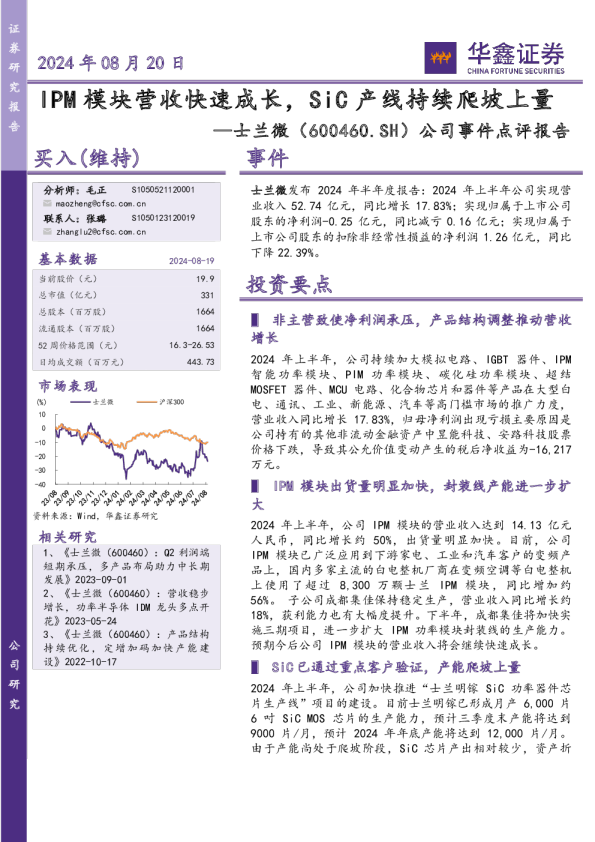

证 券 研2024年08月20日 究 报IPM模块营收快速成长,SiC产线持续爬坡上量 告—士兰微(600460.SH)公司事件点评报告 买入(维持)事件 分析师:毛正 S1050521120001 maozheng@cfsc.com.cn 联系人:张璐S1050123120019zhanglu2@cfsc.com.cn 基本数据2024-08-19 当前股价(元) 总市值(亿元)总股本(百万股) 流通股本(百万股) 52周价格范围(元) 19.9 331 1664 1664 日均成交额(百万元) 16.3-26.53 443.73 市场表现 (%)士兰微沪深300 10 0 -10 -20 -30 -40 资料来源:Wind,华鑫证券研究 1、《士兰微(600460):Q2利润端短期承压,多产品布局助力中长期发展》2023-09-01 2、《士兰微(600460):营收稳步增长,功率半导体IDM龙头多点开花》2023-05-24 3、《士兰微(600460):产品结构持续优化,定增加码加快产能建设》2022-10-17 相关研究 公司研究 士兰微发布2024年半年度报告:2024年上半年公司实现营业收入52.74亿元,同比增长17.83%;实现归属于上市公司股东的净利润-0.25亿元,同比减亏0.16亿元;实现归属于上市公司股东的扣除非经常性损益的净利润1.26亿元,同比下降22.39%。 投资要点 ▌非主营致使净利润承压,产品结构调整推动营收增长 2024年上半年,公司持续加大模拟电路、IGBT器件、IPM智能功率模块、PIM功率模块、碳化硅功率模块、超结MOSFET器件、MCU电路、化合物芯片和器件等产品在大型白电、通讯、工业、新能源、汽车等高门槛市场的推广力度,营业收入同比增长17.83%,归母净利润出现亏损主要原因是公司持有的其他非流动金融资产中昱能科技、安路科技股票价格下跌,导致其公允价值变动产生的税后净收益为-16,217万元。 ▌IPM模块出货量明显加快,封装线产能进一步扩大 2024年上半年,公司IPM模块的营业收入达到14.13亿元人民币,同比增长约50%,出货量明显加快。目前,公司IPM模块已广泛应用到下游家电、工业和汽车客户的变频产品上,国内多家主流的白电整机厂商在变频空调等白电整机上使用了超过8,300万颗士兰IPM模块,同比增加约56%。子公司成都集佳保持稳定生产,营业收入同比增长约 18%,获利能力也有大幅度提升。下半年,成都集佳将加快实施三期项目,进一步扩大IPM功率模块封装线的生产能力。预期今后公司IPM模块的营业收入将会继续快速成长。 ▌SiC已通过重点客户验证,产能爬坡上量 2024年上半年,公司加快推进“士兰明镓SiC功率器件芯片生产线”项目的建设。目前士兰明镓已形成月产6,000片 6吋SiCMOS芯片的生产能力,预计三季度末产能将达到9000片/月,预计2024年年底产能将达到12,000片/月。由于产能尚处于爬坡阶段,SiC芯片产出相对较少,资产折 旧等固定生产成本相对较高,导致其亏损较大。基于公司自主研发的Ⅱ代SiCMOSFET芯片生产的电动汽车主电机驱动模块已通过吉利、汇川等客户验证,并开始实现批量生产和交付。随着士兰明镓SiC芯片生产线快速上量,产出持续增加,预计其下半年亏损将逐步减少,后续成为公司利润增量业务。 ▌盈利预测 预测公司2024-2026年收入分别为109.88、128.40、143.36亿元,EPS分别为0.18、0.35、0.51元,当前股价对应PE分别为112.1、56.3、39.1倍,公司非主营业务短期影响利润表现,随着公司IPM模块和SiC出货量增长,后续营业收入和利润有望提升,维持“买入”投资评级。 ▌风险提示 宏观经济的风险,产品研发不及预期的风险,行业竞争加剧的风险,下游需求不及预期的风险。 预测指标 2023A 2024E 2025E 2026E 主营收入(百万元) 9,340 10,988 12,840 14,336 增长率(%) 12.8% 17.6% 16.9% 11.6% 归母净利润(百万元) -36 295 588 846 增长率(%) -103.4% 99.1% 43.8% 摊薄每股收益(元) -0.02 0.18 0.35 0.51 ROE(%) -0.3% 2.2% 4.1% 5.6% 资料来源:Wind,华鑫证券研究 公司盈利预测(百万元) 资产负债表 2023A 2024E 2025E 2026E 利润表 2023A 2024E 2025E 2026E 流动资产: 营业收入 9,340 10,988 12,840 14,336 现金及现金等价物 6,131 6,430 6,905 7,738 营业成本 7,265 8,719 10,195 11,409 应收款 2,472 2,860 3,272 3,613 营业税金及附加 38 44 51 57 存货 3,732 4,249 4,660 4,869 销售费用 167 187 218 244 其他流动资产 1,150 1,226 1,430 1,594 管理费用 379 472 539 573 流动资产合计 13,485 14,765 16,266 17,815 财务费用 269 47 33 10 非流动资产: 研发费用 864 912 1,053 1,147 金融类资产 17 17 17 17 费用合计 1,678 1,618 1,844 1,974 固定资产 6,431 6,900 6,800 6,490 资产减值损失 -94 -50 -25 0 在建工程 1,497 599 240 96 公允价值变动 -613 -200 -100 0 无形资产 472 504 537 567 投资收益 216 -75 -25 0 长期股权投资 678 478 378 378 营业利润 -49 344 669 961 其他非流动资产 1,344 1,344 1,344 1,344 加:营业外收入 1 1 0 0 非流动资产合计 10,422 9,826 9,298 8,876 减:营业外支出 9 9 0 0 资产总计 23,908 24,591 25,565 26,691 利润总额 -57 336 669 961 流动负债: 所得税费用 8 40 80 115 短期借款 1,811 1,811 1,811 1,811 净利润 -65 295 588 846 应付账款、票据 2,179 2,593 3,032 3,393 少数股东损益 -29 0 0 0 其他流动负债 1,625 1,625 1,625 1,625 归母净利润 -36 295 588 846 流动负债合计 5,639 6,057 6,501 6,865 主要财务指标 2023A 2024E 2025E 2026E 成长性营业收入增长率 12.8% 17.6% 16.9% 11.6% 归母净利润增长率 -103.4% 99.1% 43.8% 盈利能力毛利率 22.2% 20.6% 20.6% 20.4% 四项费用/营收 18.0% 14.7% 14.4% 13.8% 净利率 -0.7% 2.7% 4.6% 5.9% ROE -0.3% 2.2% 4.1% 5.6% 偿债能力资产负债率 43.9% 44.3% 44.4% 43.9% 净利润 -65 295 588 846 营运能力 少数股东权益 -29 0 0 0 总资产周转率 0.4 0.4 0.5 0.5 折旧摊销 881 452 485 480 应收账款周转率 3.8 3.8 3.9 4.0 公允价值变动 -613 -200 -100 0 存货周转率 1.9 2.1 2.2 2.4 营运资金变动 142 -563 -583 -351 每股数据(元/股) 经营活动现金净流量 317 -15 391 975 EPS -0.02 0.18 0.35 0.51 投资活动现金净流量 -986 629 560 453 P/E -925.4 112.1 56.3 39.1 筹资活动现金净流量 968 -30 -59 -85 P/S 3.5 3.0 2.6 2.3 现金流量净额 299 584 892 1,344 P/B 2.8 2.7 2.6 2.4 非流动负债:长期借款 3,431 3,431 3,431 3,431 其他非流动负债 1,418 1,418 1,418 1,418 非流动负债合计 4,849 4,849 4,849 4,849 负债合计 10,488 10,905 11,349 11,714 所有者权益股本 1,664 1,664 1,664 1,664 股东权益 13,420 13,686 14,215 14,977 负债和所有者权益 23,908 24,591 25,565 26,691 现金流量表 2023A 2024E 2025E 2026E 资料来源:Wind、华鑫证券研究 ▌电子通信组介绍 毛正:复旦大学材料学硕士,三年美国半导体上市公司工作经验,曾参与全球领先半导体厂商先进制程项目,五年商品证券投研经验,2018-2020年就职于国元证券研究所担任电子行业分析师,内核组科技行业专家;2020-2021年就职于新时代证券研究所担任电子行业首席分析师,iFind2020行业最具人气分 析师,东方财富2021最佳分析师第二名;东方财富2022最佳新锐分析师; 2021年加入华鑫证券研究所担任电子行业首席分析师。 高永豪:复旦大学物理学博士,曾先后就职于华为技术有限公司,东方财富证券研究所,2023年加入华鑫证券研究所。 吕卓阳:澳大利亚国立大学硕士,曾就职于方正证券,4年投研经验。2023年加入华鑫证券研究所,专注于半导体材料、半导体显示、碳化硅、汽车电子等领域研究。 何鹏程:悉尼大学金融硕士,中南大学软件工程学士,曾任职德邦证券研究所通信组,2023年加入华鑫证券研究所。专注于消费电子、算力硬件等领域研究。 张璐:早稻田大学国际政治经济学学士,香港大学经济学硕士,2023年加入华鑫证券研究所,研究方向为功率半导体、先进封装。 ▌证券分析师承诺 本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接收到任何形式的补偿。 ▌证券投资评级说明 股票投资评级说明: 投资建议 预测个股相对同期证券市场代表性指数涨幅 1 买入 >20% 2 增持 10%—20% 3 中性 -10%—10% 4 卖出 <-10% 行业投资评级说明: 投资建议 行业指数相对同期证券市场代表性指数涨幅 1 推荐 >10% 2 中性 -10%—10% 3 回避 <-10% 以报告日后的12个月内,预测个股或行业指数相对于相关证券市场主要指数的涨跌幅为标准。 相关证券市场代表性指数说明:A股市场以沪深300指数为基准;新三板市场以三板成指(针对协议转让标的)或三板做市指数(针对做市转让标的)为基准;香港市场以恒生指数为基准;美国市场以道琼斯指数为基准。 ▌免责条款 华鑫证券有限责任公司(以下简称“华鑫证券”)具有中国证监会核准的证券投资咨询业务资格。本报告由华鑫证券制作,仅供华鑫证券的客户使用。本公司不会因接收人收到本报告而视其为客户。 本报告中的信息均来源于公开资料,华鑫证券研究部门及相关研究人员力求准确可靠,但对这些信息的准确性及完整性不作任何保证。我们已力求报告内容客观、公正,但报告中的信息与所表达的观点不构成所述证券买卖的出价或询价的依据,该等信息、意见并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对任何人的个人推荐。投资者应当对本报告中的信息和意见进行独