晶圆巨头大幅上调指引,端侧AI驱动半导体新景气周期

AI智能总结

AI智能总结

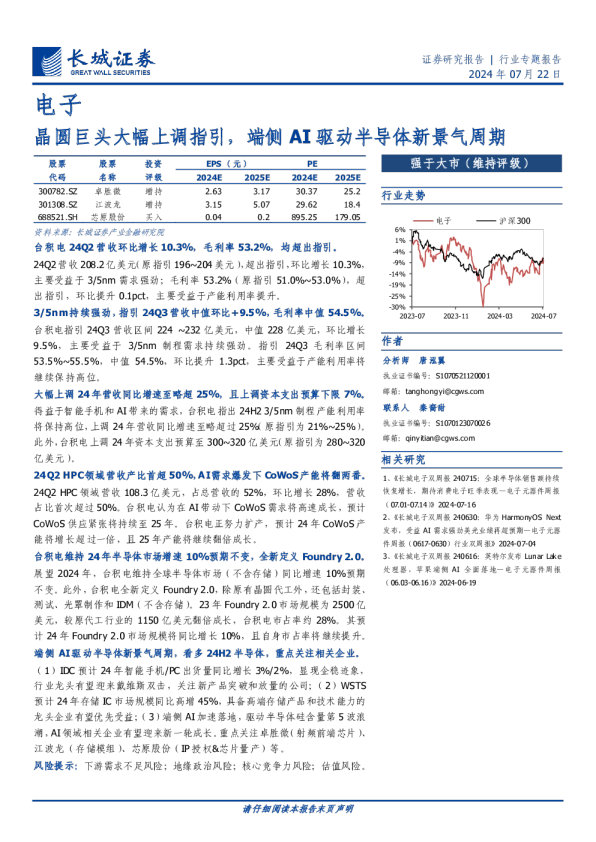

台积电24Q2营收环比增长10.3%, 毛利率53.2%,均超出指引。 24Q2营收208.2亿美元(原指引196~204美元),超出指引,环比增长10.3%,主要受益于3 /5nm 需求强劲;毛利率53.2%(原指引51.0%~53.0%),超出指引,环比提升0.1p Ct ,主要受益于产能利用率提升。 3 /5nm 持续强劲,指引24Q3营收中值环比+9.5%,毛利率中值54.5%。 台积电指引24Q3营收区间224~232亿美元,中值228亿美元,环比增长9.5%, 主要受益于3 /5nm 制程需求持续强劲。 指引24Q3毛利率区间53.5%~55.5%,中值54.5%,环比提升1.3pct,主要受益于产能利用率将继续保持高位。 大幅上调24年营收同比增速至略超25%,且上调资本支出预算下限7%。 得益于智能手机和AI带来的需求,台积电指出24H2 3/ 5nm 制程产能利用率将保持高位,上调24年营收同比增速至略超过25%(原指引为21%~25%)。 此外,台积电上调24年资本支出预算至300~320亿美元(原指引为280~320亿美元)。 24Q2 HPC领域营收产比首超50%,AI需求爆发下CoWoS产能将翻两番。 24Q2 HPC领域营收108.3亿美元,占总营收的52%,环比增长28%,营收占比首次超过50%。台积电认为在AI带动下CoWoS需求将高速成长,预计CoWoS供应紧张将持续至25年。台积电正努力扩产,预计24年CoWoS产能将增长超过一倍,且25年产能将继续翻倍成长。 台积电维持24年半导体市场增速10%预期不变,全新定义Foundry2.0。 展望2024年,台积电维持全球半导体市场(不含存储)同比增速10%预期不变。此外,台积电全新定义Foundry 2.0,除原有晶圆代工外,还包括封装、测试、光罩制作和IDM(不含存储)。23年Foundry 2.0市场规模为2500亿美元,较原代工行业的1150亿美元翻倍成长,台积电市占率约28%。其预计24年Foundry 2.0市场规模将同比增长10%,且自身市占率将继续提升。 端侧AI驱动半导体新景气周期,看多24H2半导体,重点关注相关企业。 (1)IDC预计24年智能手机/PC出货量同比增长3%/2%,显现企稳迹象,行业龙头有望迎来戴维斯双击,关注新产品突破和放量的公司;(2)WSTS预计24年存储IC市场规模同比高增45%,具备高端存储产品和技术能力的龙头企业有望优先受益;(3)端侧AI加速落地,驱动半导体硅含量第5波浪潮,AI领域相关企业有望迎来新一轮成长。重点关注卓胜微(射频前端芯片)、江波龙(存储模组)、芯原股份(IP授权&芯片量产)等。 风险提示:下游需求不足风险;地缘政治风险;核心竞争力风险;估值风险。 一、24Q2营收环比+10.3%,毛利率53.2%,均超指引 1、24Q2台积电营收环比增长10.3%,毛利率53.2%,均超出指引 3/ 5nm 需求强劲,台积电24Q2营收208.2亿美元,环比增长10.3%,超出指引。 24Q2台积电营收208.2亿美元(原指引196~204亿美元),超出指引,同比增长32.8%,环比增长10.3%,环比增长主要受益于3/ 5nm 制程需求强劲,部分被终端智能手机季节性影响抵消。 产能利用率提升下,台积电24Q2毛利率53.2%,超出指引。24Q2台积电毛利率53.2%(原指引51.0%~53.0%),超出指引,同比下降0.9pct,环比提升0.1pct,毛利率环比提升主要受益于产能利用率提升。 图表1:24Q2台积电营收208.2亿美元,超出指引 图表2:24Q2台积电毛利率53.2%,超出指引 2、24Q2 3/5nm 贡献50%营收,需求持续强劲, 2nm 预计于25年量产 24Q2先进制程贡献67%营收,需求持续强劲。 24Q2 7nm 及以下先进制程占总营收的67%(24Q1为65%),其中 3nm 占15%, 5nm 占35%, 7nm 占17%。 N2 制程计划于25年量产,预计前两年流片数量好于N3/N5制程,N2P制程计划26H2量产。台积电计划于2025年量产 N2 制程,且预计其前两年流片数量好于N3/5制程。 与N3E相比, N2 将在相同功耗下,速度提升10%~15%;在相同速度下,节约25%~30%功耗。N2P及A16制程则计划于2026H2量产。 图表3:2 4Q23nm 营收占比环比提升6pct至15%(%) 图表4: 24Q23nm 营收31.23亿美元,环比+84%(亿美元) 3、24Q2HPC领域营收环比高增28%,营收占比首超50% 24Q2 HPC营收环比高增28%,营收占比首超50%,智能手机领域受季节性影响环比小幅下降1%。24Q2营收按下游应用分类,除智能手机领域营收环比小幅下降外,其余领域均环比增长。具体来看,24Q2 HPC营收108.26亿美元,占总营收的52%,环比增长28%;智能手机营收68.71亿美元,占总营收的33%,环比下降1%;IoT营收12.49亿美元,占总营收的6%,环比增长6%;汽车营收10.41亿美元,占总营收的5%,环比增长5%;DCE(数字消费电子)营收4.16亿美元,占总营收的2%。环比增长20%。 图表5:24Q2HPC领域营收占比约52%,首次超过50% 图表6:24Q2HPC领域营收环比增长28%(亿美元) 4、24Q2晶圆出货环比+3%,ASP受益于先进制程价格上涨环比提升7% 24Q2晶圆出货量环比增长3.1%,平均单价环比提升7.0%。24Q2台积电晶圆出货量约312.5万片(约当12英寸),环比增长3.1%;晶圆ASP约6662美元/片(约当12英寸),环比提升7.0%,主要由于产能供不应求下 3nm 制程产品报价或涨超5%。 图表7:24Q2台积电晶圆出货量环比增长3.1%,晶圆ASP环比提升7.0% 二、指引24Q3营收中值环比+10%,产能利用率维持高位 下,毛利率中值环比提升1.3pct 1、前瞻指引24Q3营收中值228亿美元,环比增长9.5% 台积电指引24Q3营收中值同比增长31.9%,环比增长9.5%。台积电指引24Q3营收区间224~232亿美元,中值228亿美元,同比增长31.9%,环比增长9.5%,主要由于3 /5nm 制程需求持续强劲。指引24Q3毛利率区间53.5%~55.5%,中值54.5%,同比提升0.2p Ct ,环比提升1.3pct,主要受益于产能利用率保持高位。 图表8:台积电指引24Q3营收中值同比增长6%,毛利率区间53.5%~55.5% 三、上调24年台积电营收同比增速及资本支出预算下限 1、AI需求强劲,大幅上调24年营收预期至同比增长略超25% 台积电上调24年营收预期,预计全年营收同比增速略超25%。得益于智能手机及AI浪潮带来的先进制程需求增长,台积电指出2 4H2 3/5nm 制程产能利用率将保持高位,上调2024年全年营收同比增速至略超过25%(原指引为21%~25%)。 图表9:台积电预计2024年公司营收同比增长略超过25% 2、上调2024年资本支出预算下限7%至300亿美元 台积电24Q2资本支出环比增长10.2%,上调24年资本支出预算下限7%至300亿美元。24Q2台积电资本支出63.6亿美元,同比下降22.2%,环比增长10.2%。台积电上调2024年资本支出预算至300~320亿美元(原指引为280~320亿美元),中值约310亿美元,同比增长1.8%,其中70%~80%将用于先进制程,10%~20%将用于特种工艺技术,10%左右用于先进封装、测试、掩模制造等。 图表10:台积电预计2024年全年资本支出300~320亿美元,中值310亿美元,同比+2% 3、ChatGPT推动AI浪潮加速,台积电CoWoS产能至25年将翻两番 AI加速驱动先进封装需求旺盛,台积电CoWoS产能至25年将翻两番。台积电指出先进封装需求强劲,2024年公司CoWoS产能增长超过一倍,且2025年该产能将继续翻倍成长。 四、全新定义Foundry 2.0,市场规模较代工1.0增超一倍 1、24Q2全球手机/PC出货量同比+7%/3%,终端需求温和复苏 据IDC数据,24Q2全球智能手机出货量约2.85亿部,同比增长7%,环比下降1%; 全球PC出货量6490万台,同比增长3%,环比增长9%。当前智能手机和PC市场逐步恢复,且GenAI带动换机需求。IDC预计2024年全球AI手机销量将达到2.34亿部,占全部智能手机销量的19%,超出之前预期。 2、维持24年全球半导体行业(不含存储)同比增速10%不变 台积电维持24年全球半导体行业(不含存储)同比增速10%的预期,全新定义的Foundry 2.0市场规模翻倍。展望2024年,台积电维持全球半导体市场(不含存储)同比增速10%不变。此外,台积电提出Foundry 2.0概念,除原有晶圆代工外,还包括封装、测试、光罩制作和IDM(不含存储)。在新定义下,2023年代工市场规模约2500亿美元,较旧定下的1150亿美元翻倍成长,其中台积电市占率约28%。台积电预计2024年代工行业市场规模将同比增长10%,且其市占率有望进一步提升。 图表11:24年5月全球半导体市场规模(3MMA)约474亿美元,同比增长15% 五、端侧AI驱动半导体新景气周期,关注“龙头低估”企业 1、手机和PC需求企稳回暖,静待消费电子反转,看好“龙头低估”企业 2024年智能手机出货量预计同比小幅增长3%,呈现温和复苏。据IDC数据,24Q2全球智能手机出货量约2.85亿部,同比增长7%。1月17日,三星推出AI手机Galaxy S24,24Q1该机型出货量达到1350万台,与其前代产品相比出货量同比增长35%,这标志着智能手机行业向AI驱动创新的转变。IDC预计24年全球智能手机出货量约12亿部,同比增长2.8%,其中Gen-AI手机销量将达到2.34亿部,超出之前预期。 2024年是AI PC出货元年,将驱动2024年全球PC出货量同比增长2%。据IDC数据,24Q2全球PC出货量6490万台,同比增长3%。随着AI PC逐渐上架,以及商业买家开始更新PC,预计2024年全球PC出货量约2.65亿台,同比增长2%,其中搭载AI技术的PC出货量将达到5000万台。 图表12:预计24年全年智能手机出货量同比增长3% 图表13:预计24年全球PC出货量同比增长2% 我们认为2024年智能手机、PC等消费电子呈现弱复苏,重点关注拥有新产品边际变化的龙头企业。随着23H2消费需求逐季环比提升,显现缓慢回暖迹象,行业龙头有望迎来戴维斯双击,并关注具有新产品突破与放量的公司,重点关注卓胜微(射频前端芯片)等。 图表14:重点公司财务指标及估值情况 2、存储芯片周期筑底反弹,关注具备高端存储产品的企业 24Q3存储合约价延续涨势,NAND均价上涨幅度收窄至5%~10%,DRAM受惠于HBM需求上涨幅度约8%~13%。NAND方面,除了企业端持续投资服务器建设,尤其Enterprise SSD受惠AI扩大采用,继续受到订单推动,消费电子需求持续不振,加上原厂下半年增产幅度趋于积极,TrendForce预计24Q3 NandFlash供过于求比例上升至2.3%,NandFlash均价涨幅收敛至环比提升5%~10%。DRAM方面,由于通用型服务器需求复苏,叠加DRAM供应商HBM生产比重进一步拉高,使得供应商将延续涨价态势,预计24Q3 DRAM价格环比提升约8%~13% 预计24年全球存储IC市场规模同比大增45%,绝对值将回到1000亿美元以上水平。 据WSTS数据,2023年全球存储芯片市场规模同比下降31%至896亿美元,主要受到下游消费电子终端需求疲软影响。在手机及PC需求企稳回暖,以及AI大趋