专题 | 新湖期货“黑金汇”

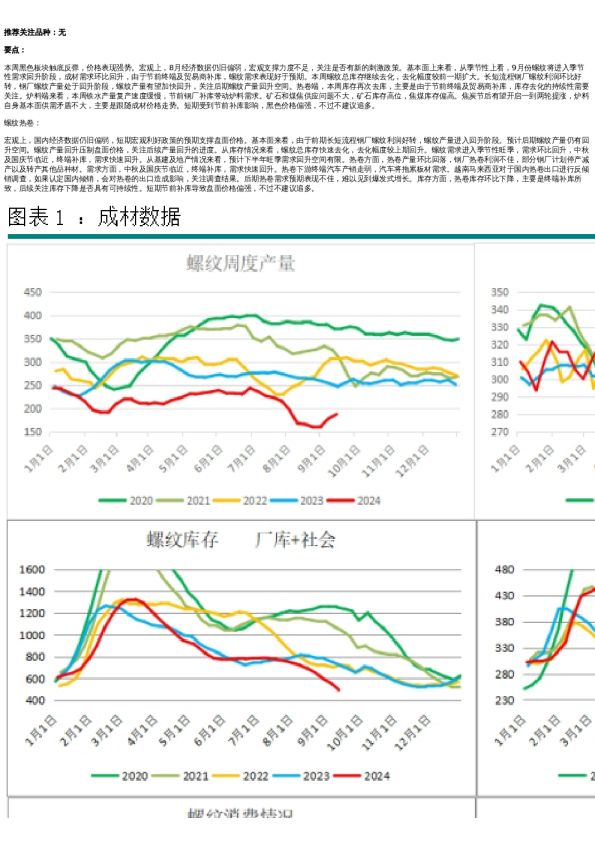

要点: 本周黑色板块各品种先跌后涨,主要是后半周市场规避下周会议风险。宏观上,市场对下周会议的预期不高,宏观预期对盘面价格支撑有限。不过在会议内容落地之前,仍会干扰盘面价格。基本面上看,矿石基本面变化不大,仍旧供应宽松;螺纹供需情况边际好转,但好转力度不大;热卷基本面供应高位,需求有走弱预期。基本面上看,矿石方面,矿石发运回落,到港增加,发运回落主要是矿山冲量结束,发运下降。需求方面,本周铁水产量见顶回落。矿石港口库存压港增加,钢厂库存增加。矿石供应宽松局面没有太大变化,价格以反弹做空为主。成材方面,螺纹产量回落,需求微增,主要是华东华南降雨减少,工地需求回升。螺纹总库存去库,库存表现好。热卷产量继续保持高供应。部分热卷终端制造行业进入季节性淡季。汽车家电的产销表现不佳,将拖累板材需求。热卷库存环比回升,继续维持高库存。成材基本面矛盾不大,预计短期震荡为主,等待新的驱动,中期维持偏空思路。 螺纹热卷: 在下周一会议召开之前,会议会对盘面价格造成扰动。下周一会议召开,会议政策预期进入预期落地阶段,关注具体的会议内容。当前成材价格驱动不明显,上下矛盾不大。螺纹方面,本周螺纹产量环比下降,主要是钢厂高炉减产以及转产其他品种,导致产量下降。需求方面,螺纹表需环比微增,表现符合预期。近期华南及华东降雨减少,工地施工较前期有所恢复。库存方面来看,本周螺纹总库存环比下降,库存表现向好。热卷方面,本周热卷产量环比回升,热卷产量仍旧供应压力大。需求方面,热卷下游终端部分行业进入季节性淡季。家电排产环比下降,汽车产销走弱,汽车家电将拖累板材需求。库存方面,本周热卷库存环比增加,库存表现不佳。当前成材矛盾不突出,价格将震荡为主,等待新驱动出现。 铁矿: 本周铁矿石先跌后涨,价格重心小幅下移。上半周由于之前对成材需求边际改善预期落空,铁矿石跟随黑链整体向下调整,但从本周四的数据上来看,螺纹基本面有所改善,叠加海外美联储6月CPI低于预期,降息预期继续回升,矿价企稳小幅反弹。 基本面来看,供应端,本周发运2983万吨,环比下降729万吨,6月冲量结束后四大矿山发运均有回落,其中Vale和FMG降幅较大,非主流矿发运也有季节性下降,到港方面,本周到港2787万吨,环比增加317万吨,增量符合预期,预计下周到港维持偏高水平,7月中旬后有望回落;需求端,本周铁水日均产量238.29万吨,环比减少1.03万吨,同比减少6.09万吨、略有收窄,淡季下游需求进一步走弱、成材出货显著趋缓、华北地区新增部分高炉检修;库存方面,45港库存14989万吨,环比增加0.23万吨,同比增加2494万吨,增量主要在压港船舶数量飙升14只至108只,钢厂库存9324万吨,环比增加111万吨,同比增加802万吨,海漂发货继续增加,库销比增加0.55至31.98。 综合来看,钢厂铁矿延续按需采购,但由于淡季铁水产量见顶回落,进口矿库销比上升,出现小幅被动累库现象,仅铁矿自身基本面而言对价格支撑环比转弱,宏观方面,当前市场对下周会议基本没有强政策预期,认为大概率仍是托而不举,建议维持逢高沽空操作。 纯碱: 纯碱现货价格维持稳中震荡情形。随着前期检修恢复以及运行不稳的装置逐步正常,本期产量有所提量。现货市场轻、重碱价格降价,期现商有大量采购阿拉善轻碱的操作,外加玻璃厂经过库存消化后有进一步补库的需求在,因此本周纯碱库存去化相对较多,周度去库8万吨,表需上亦有超预期提升。下周起进入7月下旬——集中检修兑现时期,关注后续碱厂检修计划兑现情况。当前检修季集中度预期虽较去年有所削弱,但后续仍有集中检修计划,因此盘面仍可考虑逢低布局09多单以博弈夏季集中检修逻辑,但短期情绪偏弱,资金配合下破支撑,静待情绪修复及盘面企稳,注意谨慎操作。 玻璃: 近期浮法玻璃现货价格继续维持偏弱格局,企业让利以出货,成交灵活为主。供应端近期产线冷修兑现减缓,产量基本维持平稳态势,暂无点火和冷修计划。本期市场依旧悲观情绪蔓延,加上黄淮地区降雨影响,一些地区需求相对偏弱。沙河市场前半周市场投机情绪低迷,整体产销较差,后随企业持续降价让利逐步有所修复。华中、华东、华南整体有刚需支撑,外加让利出货有一定提振作用。库存上看,本期累库110.2万重箱,区域间:华北累库最为明显,华东持平,华南、华中地区库存有小幅累库。后续仍需关注终端地产向上的需求传导,家装订单方面仍维持偏乐观预期。地产收储、保交楼专项债等政策仍在持续推行中,关注其后续进一步发展落实情况,以及七月中旬重要会议预期。三季度一般为幕墙等下游集中安装节点,外加市场传统消费习惯加持,中期玻璃仍有一波上行的动能存在;临近会议节点,不宜过度悲观,操作谨慎为主。持续留意现货市场以及供应端后续冷修兑现情况,是否能对行情形成后续的支撑。 动力煤: 近期沿海地区日耗攀升,坑口及港口价格均出现了反弹,但本轮反弹短暂。 产地供给继续减少,个别煤矿换工作面等因素减产,月内有重要会议,叠加防汛等原因,安监督查依然偏严。产地贸易户需求略有回暖,坑口煤价小幅探涨,但电厂市场煤采购需求表现弱,后半周市场情绪或有所回落。 港口价格窄幅上行,但买卖双方价格分歧大,贸易商挺价看涨,但下游消化库存为主,压价观望,整体交易僵持。 周内进口煤内盘价格弱稳,外盘后半周相对坚挺,下游终端需求偏弱,招标主要为远月。各国际指数以跌为主,印尼煤价依然受中印需求拖累,欧洲及南非需求同样偏弱,价格承压,日韩需求回暖,澳煤价格上涨。 气温升高,沿海地区电厂日耗快速回升,接近同比高温,但后半周雨带南压,长江北岸倒黄梅,雨水回归,华东沿海地区气温小幅回落,但依然偏热,黄淮及华北等地气温回升。雨带西端的西南地区来水丰沛,继续利好水电。非电需求继续下降,化工近期多检修。 主要省市电厂库存企稳,沿海地区去库至同比水平。产地发运利润维持,铁路发运量维持在偏低水平;下游终端去库为主,刚需拉运,港口调出逐步高于调入,北港本周累库,后半周有所企稳,夏季疏港压力大。 高温带动日耗攀升,市场情绪略有好转,但偏高的行业库存和进口煤依然压制价格,月内水电表现仍将保持强劲,导致煤价反弹力度有限。下周入伏后气温继续上升,煤价仍有季节性支撑,或保持窄幅偏强震荡趋势。 新湖期货研究所黑色组姜秋宇Z0011553王婧茹Z0020459章颉Z0020568审核人:李明玉 免责声明 本 报 告 由 新 湖 期 货 股 份 有 限 公 司 ( 以 下 简 称 新 湖 期 货 , 投 资 咨 询 业 务 许 可 证 号3 2 0 9 0 0 0 0) 提 供 , 无 意 针 对或 打 算 违 反 任 何 地 区 、 国 家 、 城 市 或 其 他 法 律 管 辖 区 域 内 的 法 律 法 规 。 除 非 另 有 说 明 , 所 有 本 报 告 的 版 权 属 于新 湖 期 货 。 未 经 新 湖 期 货 事 先 书 面 授 权 许 可 , 任 何 机 构 和 个 人 不 得 以 任 何 形 式 翻 版 、 复 制 、 发 布 。 如 引 用 、 刊发 , 须 注 明 出 处 为 新 湖 期 货 股 份 有 限 公 司 , 且 不 得 对 本 报 告 进 行 有 悖 原 意 的 引 用 、 删 节 和 修 改 。 本 报 告 的 信 息均 来 源 于 公 开 资 料 和/或 调 研 资 料 , 所 载 的 全 部 内 容 及 观 点 公 正 , 但 不 保 证 其 内 容 的 准 确 性 和 完 整 性 。 投 资 者不 应 单 纯 依 靠 本 报 告 而 取 代 个 人 的 独 立 判 断 。 本 报 告 所 载 内 容 反 映 的 是 新 湖 期 货 在 最 初 发 表 本 报 告 日 期 当 日 的判 断 , 新 湖 期 货 可 发 出 其 他 与 本 报 告 所 载 内 容 不 一 致 或 有 不 同 结 论 的 报 告 , 但 新 湖 期 货 没 有 义 务 和 责 任 去 及 时更 新 本 报 告 涉 及 的 内 容 并 通 知 更 新 情 况 。 新 湖 期 货 不 对 因 投 资 者 使 用 本 报 告 而 导 致 的 损 失 负 任 何 责 任 。 新 湖 期货 不 需 要 采 取 任 何 行 动 以 确 保 本 报 告 涉 及 的 内 容 适 合 于 投 资 者 , 新 湖 期 货 建 议 投 资 者 独 自 进 行 投 资 判 断 。 本 报告 并 不 构 成 投 资 、 法 律 、 会 计 、 税 务 建 议 或 担 保 任 何 内 容 适 合 投 资 者 , 本 报 告 不 构 成 给 予 投 资 者 投 资 咨 询 建议 。