专题 | 新湖期货“黑金汇”

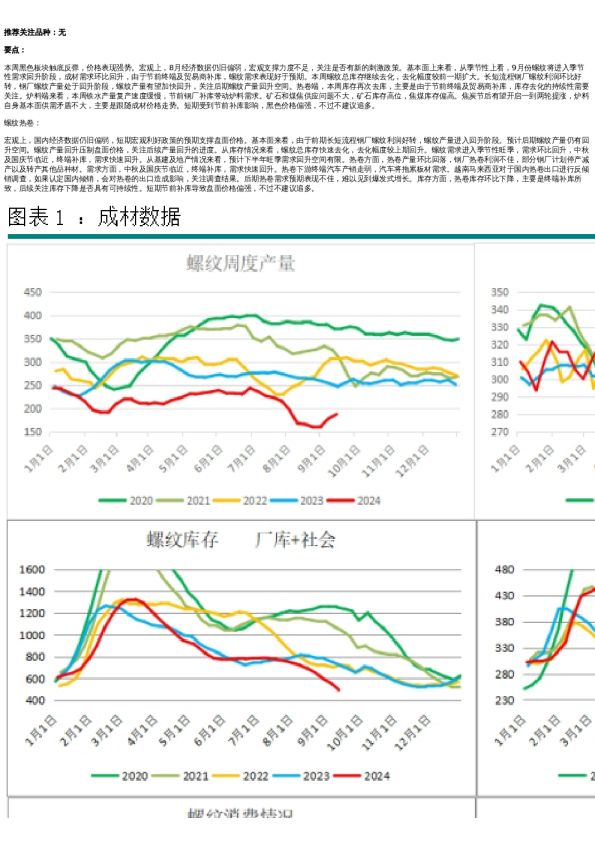

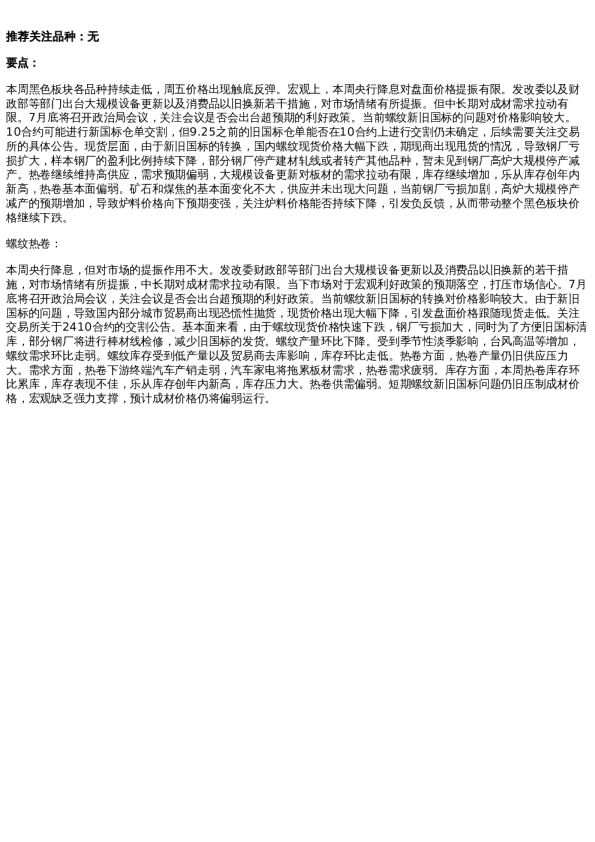

要点: 本周黑色板块煤焦钢矿价格高位回落。本周经济工作会议结束,会议结果低于市场预期,盘面价格对前期宏观乐观情绪进行修复。目前宏观政策预期进入真空期,宏观政策对盘面影响减弱。炉料冬储补库的预期仍在。焦煤安监以及煤矿事故频发,焦煤供应仍有收紧的预期。炉料成本支撑的预期仍在。本周矿石到港微降,不过供应仍处于高位。国内高炉铁水季节性减量明显。矿石后续仍有冬储补库的需求释放。矿石价格向下的空间不大。成材自身基本面矛盾不突出。因产线检修螺纹热卷产量环比回落,后续产量有回升的空间。螺纹需求处于淡季,降温降雪对需求造成影响。热卷需求保持韧性,汽车、家电、出口的需求强势。热卷库存继续下降,主要是由于钢厂到货不足以及需求韧性。螺纹库存继续累积,当前累库速率不快。目前以宏观预期修复为主,成材维持震荡偏弱的走势。 玻璃方面,本周产量以及开工率有所降低,产量环比减少0.53万吨,开工率下滑0.68%。产线方面暂无点火及冷修计划。库存方面,整体上维持去库走势。北方地区需求受淡季影响。南方工地继续赶工,出货较好。保交楼地产竣工以及家装需求有一定刚需支撑。玻璃当前基本面良好,供需无较大矛盾,盘面将偏震荡运行为主。 纯碱方面,本周碱厂装置运行不稳定,当前青海昆仑、发投、五彩、甘肃氨碱源维持减量,兴化检修;华东及华中地区的海天设备问题有所影响,金山五期设备问题短停,河南骏化减量。后续应城新都计划在20号年度检修。因此本周碱厂开工及产量仍都有所回落。纯碱库存继续维持低位。需求上,玻璃厂补库以刚需为主。碱厂待发订单情况良好。部分企业对于高价碱接受意愿有所走弱。总的来说,虽本周盘面因传言及宏观情绪回落等原因有所回调,但基本面现实的强支撑以及现货价格坚挺的情况下,下方暂时空间有限,预计将延续偏强震荡的局面。当前05矛盾集中、基差亦较大,进一步关注现货价格动向、宏观消息及资金动向。 螺纹热卷: 本周国内成材价格高位回落,主要是受宏观预期落空影响。本周中央经济工作会议结束,在会议之前市场预期经济工作会议会有出台强有力的刺激政策的表述。周二会议结束后,会议低于市场预期,宏观政策预期落空。目前国内进入宏观政策预期真空期,宏观政策预期对盘面的影响减弱。当前价格回落主要是对前期宏观过高预期的修复,成材的基本面矛盾并不突出。基本面上,热卷的供需情况强于螺纹。螺纹产量环比下降至256.86万吨,产量仍处低位。热卷产量回落至314.32万吨。国内螺纹热卷产量环比下降,主要是钢厂产线检修所致。从钢厂检修情况来看,接下来几周钢厂产线检修量下降,预计后期螺纹热卷产量将出现回升。库存方面,螺纹本周库存累积幅度较上周扩大,螺纹库存持续累积,不过近期螺纹的累库幅度较慢。热卷库存继续去化,去化幅度收窄,特别是乐从等热卷库存继续去化。热卷库存去化,主要是由于钢厂到货不足以及热卷的需求保持韧性。后续随着钢厂热卷产量恢复,热卷到货将逐步恢复。需求方面,本周螺纹表需环比小幅回落。螺纹需求进入季节性淡季,接下来全国范围降温会对螺纹需求造成影响,预计后续螺纹需求将维持走弱。热卷终端需求保持韧性,汽车家电以及出口需求并未出现下降,热卷需求好于螺纹。当前宏观预期炒作降温,市场修复宏观预期,预计短期成材价格将维持震荡偏弱,向下关注成本支撑情况。关注新的宏观预期以及炉料的价格走势。 铁矿: 本周铁矿石盘面高位回落,上半周交易逻辑主要是对中央经济工作会议的期待、落地和预期修正;周四凌晨,美联储年内最有一次议息会议靴子落地,基本符合市场预期,并且会议发言偏鸽,明年降息预期提前至3月,短期利好商品价格,但是国内黑色并未过多交易,连铁继续偏弱震荡运行。 基本面来看,供应端,本周发运量3290万吨,环比增加33万吨,澳矿发运增量与巴西和非主流矿减量正负相抵,总量维持高位,到港方面,本周到港量2454万吨,环比微降21万吨,铁矿石供应总体维持中性偏高水平;需求端,11月生铁产量6484万吨,环比下降4.8%,1-11月生铁累积产量81031万吨,同比增1.8%,对应铁矿石需求较去年增加约1.98亿吨,周度数据显示,当前日均铁水产量为226.9万吨,环比降2.4万吨,同比高4.0万吨,年底钢厂例行检修增多,季节性减量显著;库存方面,本周45港库存11585万吨,环比减少230万吨,主要受北方受天气影响,港口卸货效率下降,而在港船舶数增加,估算待卸数量增加约360万吨。 综合来看,铁矿石高需求、低库存格局对价格仍有一定支撑,短期考虑到钢厂冬储需求还有进一步释放预期,矿价下方空间有限;中期需警惕补库进入尾声导致的价格回落风险。 纯碱: 本周纯碱现货价格依旧维持坚挺,价格重心有所上移。供应方面,本周碱厂装置运行不稳定,当前青海昆仑、发投、五彩、甘肃氨碱源维持减量,兴化检修;华东及华中地区方面,海天设备问题有所影响,金山五期设备问题短停,河南骏化减量。后续应城新都计划在20号年度检修。因此本周碱厂开工及产量仍都有所回落,周内开工率是84.36%,环比下降了0.68%;产量为65.68万吨,环比减少了0.53万吨。库存上,本周去库进一步加快:当前厂家库存为34.1万吨,环比上周减少了2.60万吨,主要是轻碱去库情况较好,重碱的库存12.94万吨,下降程度远小于轻碱。从库存绝对位置上看,纯碱低库存的现状并没有太大改变,新增投产以及检修季后开工上行也并没有对此现实造成太大改变。当前需求上,玻璃厂有适量的补库,但大都以刚需为主。碱厂订单方面,待发订单情况良好。当下有一些企业对于高价碱接受意愿有所走弱。总的来说,虽本周盘面因传言及宏观情绪回落等原因有所回调,但基本面现实的强支撑以及现货价格坚挺的情况下,下方暂时空间有限,预计将延续偏强震荡的局面。当前05矛盾集中、基差亦较大,进一步关注现货价格动向,若现货松动则对于盘面将由较大影响。关注宏观消息及资金动向。 玻璃: 玻璃现货价格主要呈现南强北弱的情况。本周产量以及开工率有所降低,产量环比减少0.53万吨,开工率下滑0.68%。产线方面暂无点火及冷修计划。库存方面,整体上维持去库走势,但环比上周去库速度有所放缓,周内共去库120.7万箱,环比库存减少了3.67%。具体区域上,西南、华南、华东地区去库比较明显,华北以及华中极个别地区有累库的情况。当前厂库依旧是位置由21年9月底以来不断去化的状况,尤其沙河地区厂库及社会库存维持低库存状态(本周有一定增长),但北方地区预计在淡季情形下(气温低、需求端开工受影响),或仍有库存增加趋势。南方当前赶工需求在,因此出货相对较好,地产竣工以及家装需求有一定刚需支撑,后续补库或将逐步放缓,以自我库存消化为主。在保交楼背景下,后续依旧关注地产竣工端的完成进度、地产资金回款情况,除此之外还包括 新房及二手房装修上对于玻璃需求的释放。总的来说,玻璃当前基本面良好,供需无较大矛盾,库存整体中性偏低,现货价格南强北弱,盘面预计多空博弈仍会激烈,将偏震荡运行为主,需进一步关注市场情绪、现货动向以及地产竣工端需求持续性的承接。 动力煤: 本周市场实际交易依然僵持,目前价格持续的上行主要由寒潮带来的预期提供支撑,但目前市场库存整体处于高位,而下游实际需求同样未有提振。 本周各主产地降雪频繁,叠加晋蒙地区近期安监行动,煤矿生产及运输略受影响,从数据上看,供应环比小幅降低,但较上个月有所增长。目前产地发运受限,需求支撑较弱,销售承压,价格小幅调降较为普遍。 国际市场各指数偏涨跌互现:欧洲市场受消费季节性增长和库存减少的支撑,指数继续上行;南非指数小幅下行,其价格仍受物流及下游需求收缩压制;澳洲指数近期因台风影响物流,价格出现了较明显的反弹。印尼价格因中印两国需求的短期减弱而出现回落。目前国内外贸市场报还盘略有差距,成体活跃度不高,成交相对较少。 电力需求方面,过去一周全国的气温整体起伏较大。一方面上周末强寒潮给北方带来强降雪及冷空气,但短期未深入南方,所以北方出现宽幅降温,而南方天气依然异常偏暖,预计本周中后段迎来近期高点。因此,过去一周日耗南北差异较大,北方沿海及内陆地区日耗攀升较快。另一方面,南支槽和渤海附近的暖湿气流将带来降水和强降雪,随着寒潮的深入,整个中东部气温将降至距平偏冷水平,并维持较长时间,所以未来一至两周日耗有较大的增长驱动。下游非电化需求季节性回落,但同比依然偏高,尿素等个别品种生产还有较强的需求支撑。 目前主要省市电厂去库加快,内陆地区库存高位回落,沿海地区电厂库存已低于去年同期水平,库存总量依然处于高位水平。受天气影响,前半周产地和港口物流均受限,北方港库存再度累至高位,近两日封航解除后,去化有所加快。 当前市场看好后续寒潮带来的需求释放,或驱动价格短期上涨,但下游库存充裕,且保供期间,供给端仍有保障,故下游需求的增量及持续情况仍待观察。本轮寒潮影响预计将持续至冬至前,因此下旬需求增长仍有较强支撑,但仍需关注月底是否有新一轮回暖。 新湖黑色组姜秋宇执业资格号:F3007164投资咨询资格号:Z0011553E-mail:jiangqiuyu@xhqh.net.cn审核人:李明玉 免责声明 本 报 告 由 新 湖 期 货 股 份 有 限 公 司 ( 以 下 简 称 新 湖 期 货 , 投 资 咨 询 业 务 许 可 证 号3 2 0 9 0 0 0 0) 提 供 , 无 意 针 对 或 打 算 违 反 任 何 地 区 、 国家 、 城 市 或 其 他 法 律 管 辖 区 域 内 的 法 律 法 规 。 除 非 另 有 说 明 , 所 有 本 报 告 的 版 权 属 于 新 湖 期 货 。 未 经 新 湖 期 货 事 先 书 面 授 权 许 可 , 任何 机 构 和 个 人 不 得 以 任 何 形 式 翻 版 、 复 制 、 发 布 。 如 引 用 、 刊 发 , 须 注 明 出 处 为 新 湖 期 货 股 份 有 限 公 司 , 且 不 得 对 本 报 告 进 行 有 悖 原意 的 引 用 、 删 节 和 修 改 。 本 报 告 的 信 息 均 来 源 于 公 开 资 料 和/或 调 研 资 料 , 所 载 的 全 部 内 容 及 观 点 公 正 , 但 不 保 证 其 内 容 的 准 确 性 和 完整 性 。 投 资 者 不 应 单 纯 依 靠 本 报 告 而 取 代 个 人 的 独 立 判 断 。 本 报 告 所 载 内 容 反 映 的 是 新 湖 期 货 在 最 初 发 表 本 报 告 日 期 当 日 的 判 断 , 新湖 期 货 可 发 出 其 他 与 本 报 告 所 载 内 容 不 一 致 或 有 不 同 结 论 的 报 告 , 但 新 湖 期 货 没 有 义 务 和 责 任 去 及 时 更 新 本 报 告 涉 及 的 内 容 并 通 知 更新 情 况 。 新 湖 期 货 不 对 因 投 资 者 使 用 本 报 告 而 导 致 的 损 失 负 任 何 责 任 。 新 湖 期 货 不 需 要 采 取 任 何 行 动 以 确 保 本 报 告 涉 及 的 内 容 适 合 于投 资 者 , 新 湖 期 货 建 议 投 资 者 独 自 进 行 投 资 判 断 。 本 报 告 并 不 构 成 投 资 、 法 律 、 会 计 、 税 务 建 议 或 担 保 任 何 内 容 适 合 投 资 者 , 本 报 告不 构 成 给 予 投 资 者 投 资 咨 询 建 议 。