证券行业2023及2024Q1业绩点评:业绩承压、业务转型迫切,建议重点关注优质头部券商及并购重组主线

AI智能总结

AI智能总结

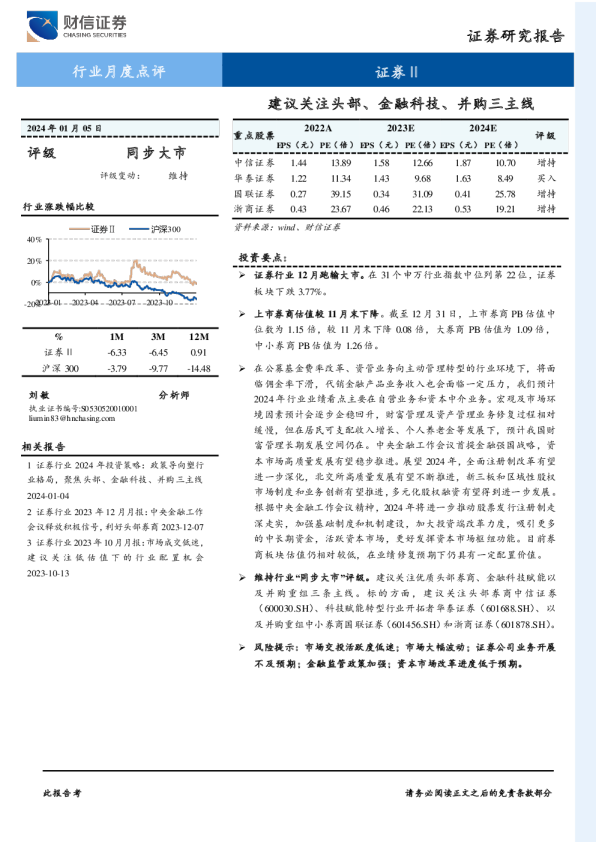

证券Ⅱ 业绩承压、业务转型迫切,建议重点关注优质头部券商及并购重组主线 证券行业2023及2024Q1业绩点评 2024年06月03日评级同 步 大 市评级变动:维持 投资要点: 业绩概述:2023年上市券商业绩整体与2022年基本持平,整体盈利能力持续下滑,同期高基数下,2024年一季度上市券商业绩承压。2023年44家上市券商营业收入、归母净利润分别为5081.70亿元、1367.83亿元,同比分别为+1.04%、+0.76%。2024Q1 44家上市券商实现营收、归母净利润分别为1082.84亿元、313.05亿元,同比分别为-21.36%、-30.43%。2024Q1上市券商自营/经纪/投行/资管/利息净收入同比增速分别为-31.62%/-8.83%/-35.89%/-2.15%/-34.20%。2023年上市券商ROE为5.56%,低于2022年的5.96%。2024Q1上市券商年化ROE仅为4.88%,去年同期达7.47%。聚焦主责主业、资本节约型导向下,2023年、2024Q1上市券商资本扩充步伐放缓。2023年上市券商杠杆率3.85倍,较2022年末提升0.11倍,券商卖出回购资产、应付短期融资券增幅明显。2023年上市券商风控指标在监管标准内,头部券商承受相对更大的风控压力。风控指标即将迎来修订,将放宽对优质券商的监管标准,风险管理能力较优的头部券商资产负债表运用能力强,预计将受益于风控指标优化的政策红利,有助于其进一步扩张资产负债表,从而有助于提升提振ROE。 刘 敏分 析师执业证书编号:S0530520010001liumin83@hnchasing.com 相关报告 分业务点评:①经纪:行业竞争加剧、公募降费影响下业绩承压,券商财富管理转型迫切。在行业竞争加剧、公募降费等影响下,2023年上市券商代理买卖证券业务净收入、代销金融产品收入及席位租赁收入同比变动分别为-11.28%、-10.16%、-13.46%。②投行:IPO逆周期调控叠加监管强化下,项目质控以及合规重要性凸显。③资管:资管结构继续优化,公募布局加速。公募基金费改下,2023年券商参控股公募业绩下滑10.61%。预计2024年混合型公募基金管理费和托管费费率均将同比下滑9%左右,对参控股公募的券商业绩不利,中长期看降费有利于财富管理空间的打开。公募基金行业头部集中趋势可能进一步强化,长期利好参控股头部公募基金公司的券商。④自营:场外衍生品业务监管强化,鼓励做市业务,关注风控指标的修订。自营业务投资净收益率取决于自营杠杆水平和权益及衍生品投资弹性,头部券商中自营杠杆率较高的券商,投资净收益率较高。 1证券行业2024年5月月报:新“国九条”重视行业功能发挥,政策再提支持头部做强做优2024-05-08 2证券行业2024年4月月报:监管注重市场生态建设,IPO监管再度加码2024-04-083证券行业2024年3月月报:市场交投活跃度显著提升,关注两会会议积极信号2024-03-07 投资建议:维持行业“同步大市”评级。建议关注优质头部券商、金融科技赋能以及并购重组三条主线。标的方面,建议关注头部券商中信证券(600030.SH)、科技赋能转型行业开拓者华泰证券(601688.SH)、以 及 并 购 重 组 中 小 券 商 国 联 证 券 (601456.SH) 和 浙 商 证 券(601878.SH)。 风险提示:市场交投活跃度低迷;市场大幅波动;证券公司业务开展不 及预期;基金降费影响超预期;金融监管政策加强。 内容目录 1 2023年年报及2024年一季报业绩综述......................................................................4 1.1经营业绩概述.........................................................................................................................................41.2资产负债分析.........................................................................................................................................51.3风控指标分析.........................................................................................................................................7 2分业务点评..............................................................................................................8 2.1经纪:行业竞争加剧、公募降费影响下业绩承压,券商财富管理转型迫切......................92.2投行:IPO逆周期调控叠加监管强化下,项目质控以及合规重要性凸显.........................102.3资管:资管结构继续优化,公募布局加速..................................................................................122.4自营:场外衍生品业务监管强化,鼓励做市业务,关注风控指标的修订.........................162.5资本中介业务:融资融券利息收入下滑,股票质押业务持续收缩.....................................18 3投资建议................................................................................................................19 4风险提示................................................................................................................20 图表目录 图1:上市券商营业收入及同比增速............................................................................5图2:上市券商归母净利润及同比增速.........................................................................5图3:上市券商ROE走势图........................................................................................5图4:上市券商收入结构变化.......................................................................................5图5:上市券商总资产及同比增速................................................................................6图6:上市券商杠杆率.................................................................................................6图7:上市券商负债结构变化.......................................................................................6图8:上市券商资产结构变化.......................................................................................6图9:上市券商经纪业务手续费净收入及同比增速.....................................................10图10:上市券商经纪业务手续费净收入构成..............................................................10图11:权益类公募基金规模及同比增速.....................................................................10图12:市场日均股基成交额及测算平均佣金率..........................................................10图13:上市券商代销金融产品收入及同比增速..........................................................10图14:上市券商佣金分仓收入及同比增速.................................................................10图15:上市券商投行业务手续费净收入及同比增速....................................................11图16:上市券商IPO承销规模及同比增速..................................................................11图17:上市券商再融资承销规模及同比增速...............................................................11图18:上市券商债券承销规模及同比增速..................................................................11图19:上市券商资管业务手续费净收入及同比增速...................................................13图20:券商资管产品分类占比统计............................................................................13图21:券商资管规模及结构变化趋势........................................................................14图22:上市券商自营业务收入及同比增速.................................................................17图23:上市券商金融投资资产规模及同比增速..........................................................17图24:上市券商自营投资收益率测算及同比增速.......................................................17图25:场外衍生品存续规模及环比增速.....................................................................17 图26:头部券商自营杠