证券行业月度点评:建议关注头部、金融科技、并购三主线

AI智能总结

AI智能总结

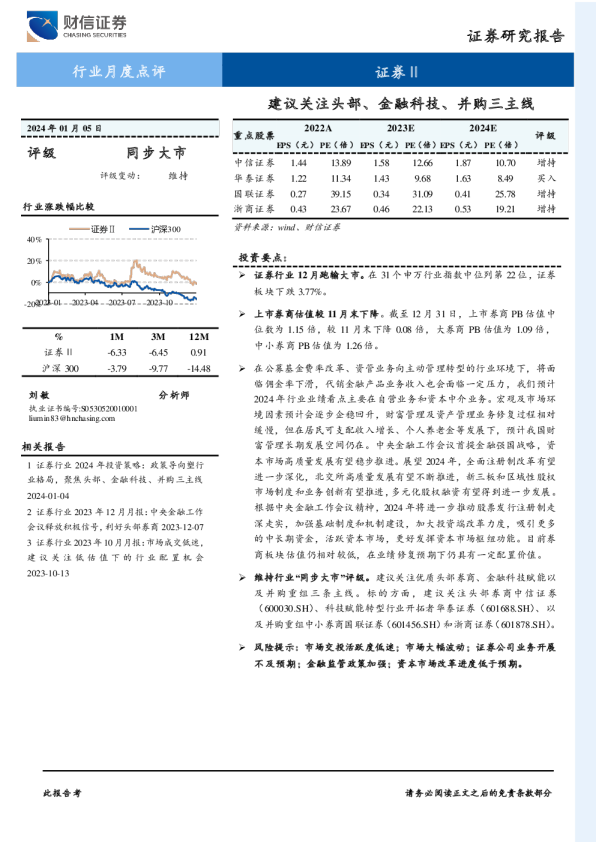

行业月度点评 证券Ⅱ 证券研究报告 建议关注头部、金融科技、并购三主线 2024年01月05日 重点股票 2022A 2023E 2024E 评级 EPS(元)PE(倍)EPS(元)PE(倍)EPS(元)PE(倍) 中信证券 1.44 13.89 1.58 12.66 1.87 10.70 增持 评级变动:维持 华泰证券 1.22 11.34 1.43 9.68 1.63 8.49 买入 国联证券 0.27 39.15 0.34 31.09 0.41 25.78 增持增持 评级同步大市 行业涨跌幅比较 证券Ⅱ沪深300 浙商证券0.4323.670.4622.130.5319.21 资料来源:wind、财信证券 40% 20% 0% % 1M 3M 12M 证券Ⅱ -6.33 -6.45 0.91 沪深300 -3.79 -9.77 -14.48 刘敏 分析师 执业证书编号:S0530520010001liumin83@hnchasing.com -20%2023-012023-042023-072023-10 相关报告 1证券行业2024年投资策略:政策导向塑行业格局,聚焦头部、金融科技、并购三主线 2024-01-04 2证券行业2023年12月月报:中央金融工作会议释放积极信号,利好头部券商2023-12-07 3证券行业2023年10月月报:市场成交低迷,建议关注低估值下的行业配置机会2023-10-13 投资要点: 证券行业12月跑输大市。在31个申万行业指数中位列第22位,证券板块下跌3.77%。 上市券商估值较11月末下降。截至12月31日,上市券商PB估值中 位数为1.15倍,较11月末下降0.08倍,大券商PB估值为1.09倍,中小券商PB估值为1.26倍。 在公募基金费率改革、资管业务向主动管理转型的行业环境下,将面临佣金率下滑,代销金融产品业务收入也会面临一定压力,我们预计2024年行业业绩看点主要在自营业务和资本中介业务。宏观及市场环境因素预计会逐步企稳回升,财富管理及资产管理业务修复过程相对缓慢,但在居民可支配收入增长、个人养老金等发展下,预计我国财富管理长期发展空间仍在。中央金融工作会议首提金融强国战略,资本市场高质量发展有望稳步推进。展望2024年,全面注册制改革有望进一步深化,北交所高质量发展有望不断推进,新三板和区域性股权市场制度和业务创新有望推进,多元化股权融资有望得到进一步发展。根据中央金融工作会议精神,2024年将进一步推动股票发行注册制走深走实,加强基础制度和机制建设,加大投资端改革力度,吸引更多的中长期资金,活跃资本市场,更好发挥资本市场枢纽功能。目前券商板块估值仍相对较低,在业绩修复预期下仍具有一定配置价值。 维持行业“同步大市”评级。建议关注优质头部券商、金融科技赋能以及并购重组三条主线。标的方面,建议关注头部券商中信证券 (600030.SH)、科技赋能转型行业开拓者华泰证券(601688.SH)、以及并购重组中小券商国联证券(601456.SH)和浙商证券(601878.SH)。 风险提示:市场交投活跃度低迷;市场大幅波动;证券公司业务开展不及预期;金融监管政策加强;资本市场改革进度低于预期。 此报告考请务必阅读正文之后的免责条款部分 1市场行情回顾 证券行业12月跑输大市。上证综指12月下跌1.81%,沪深300指数下跌1.86%,同 期申万券商指数下跌3.77%,跑输上证综指1.96个百分点,跑输沪深300指数1.91个百 分点,在31个申万行业指数中位列第22位。 图1:申万证券行业及申万一级行业指数12月表现 %3 2 1 0 -1 -2 -3 -4 -5 -6 -7 有煤公综电通家银石机电纺农建基上国沪计传轻钢交证环建美医食社汽商房 Ⅱ 300 色炭用合力信用行油械子织林筑础证防深算媒工铁通券保筑容药品会车贸地 金事设 属业备 电石设 器化备 服牧装化综军机制运饰渔饰工指工造输 材护生饮服零产料理物料务售 资料来源:wind,财信证券 上市券商12月表现分化。行业市场表现较好的前5位分别为华鑫股份(14.76%)、华 林证券(9.82%)、华安证券(0.21%)、东方证券(-0.11%)、浙商证券(-0.67%)。行业跌幅前5位分别为首创证券(-21.19%)、国信证券(-10.11%)、中信建投(-8.22%)、信达证券(-7.98%)、方正证券(-7.14%)。上市券商12月涨跌幅中位数为-3.24%。 表1:上市券商个股涨跌幅排名 股票代码 股票名称 12月涨跌幅 (%) 年初至今涨跌幅(%) 股票代码 股票名称 12月涨跌幅 (%) 年初至今涨跌幅(%) 600621.SH 华鑫股份 14.76 37.46 601136.SH 首创证券 -21.19 -1.85 002945.SZ 华林证券 9.82 14.98 002736.SZ 国信证券 -10.11 -0.89 600909.SH 华安证券 0.21 8.63 601066.SH 中信建投 -8.22 0.66 600958.SH 东方证券 -0.11 -1.14 601059.SH 信达证券 -7.98 51.70 601878.SH 浙商证券 -0.67 6.23 601901.SH 方正证券 -7.14 26.51 资料来源:wind,财信证券 上市券商估值较11月末下降。截至12月31日,上市券商PB估值中位数为1.15倍, 较11月末下降0.08倍,大券商PB估值为1.09倍,中小券商PB估值为1.26倍。 图2:上市券商、全部A股历史PB估值情况 上市券商大券商中小券商全部A股 8 7 6 5 4 3 2 1 0 2010/062011/122013/062014/122016/062017/122019/062020/122022/062023/12 资料来源:wind,财信证券 2证券市场要素跟踪 (1)两市日均成交金额环比下滑,市场情绪有所回落。12月两市总成交金额16.12万亿元,日均成交金额7675亿元,环比上月下降12%;1-12月两市日均成交金额8744亿元,较去年同期下降5%。 (2)两融余额呈下滑态势。12月末沪深两市两融余额16497.51亿元,12月日均两融余额16644.44亿元,12月两融净流出额为213亿元,两融规模呈下滑态势。 图3:两市日均成交金额图4:市场融资融券余额 融资融券余额(亿元) 12000 10000 8000 6000 4000 2000 当月日均成交金额(亿元) 20000.00 18000.00 16000.00 14000.00 12000.00 10000.00 8000.00 融资融券余额(亿元) 0 2021-122022-042022-082022-122023-042023-082023-12 2021/122022/042022/082022/122023/042023/082023/12 资料来源:wind,财信证券资料来源:wind,财信证券 (3)北向资金连续五个月净流出。陆股通12月净卖出129.26亿元,前月净卖出18 亿元,北向资金连续五个月净流出。2023年以来北向资金净流入437.04亿元。 (4)股票质押业务规模持续收缩。12月末市场质押股份数量为3533亿股,环比减少56亿股;质押股份数量占总股本比例为4.45%,环比减少0.10个百分点;质押股份期 末参考市值27592亿元,环比下降141亿元。 图5:北向资金当月净买入额图6:市场股票质押业务(周) 2021/122022/032022/062022/092022/122023/032023/062023/092023/12 2000 1500 1000 500 0 -500 -1000 陆股通当月净买入额(亿元) 5000 4000 3000 2000 1000 0 质押股份数量(亿股) 占总股本比例(%,右) 5.4 5.2 5 4.8 4.6 4.4 4.2 4 -1500 2022/122023/012023/022023/042023/052023/062023/082023/092023/112023/12 资料来源:wind,财信证券资料来源:wind,财信证券 (5)股权融资规模环比上升,债券融资规模环比下降。 股权承销:12月市场股权融资规模合计625亿元,环比上升29%;1-12月累计股权融资规模11345亿元,同比下降33%。其中,12月IPO发行21家,募集资金150亿元,环比上升59%,1-12月累计IPO融资规模3567亿元,同比下降40%,再融资发行42家,募集资金475亿元,环比上升22%,1-12月再融资规模7778亿元,同比下降29%。 债券承销:12月市场债券发行总规模51389亿元,环比下降22%;1-12月市场债券发行总规模709911亿元,同比上升16%。其中,12月企业债、公司债发行规模分别为74亿元、2740亿元,企业债、公司债发行规模总计2814亿元,环比下降18%;1-12月累计企业债、公司债发行规模40495亿元,同比上升21%。 图7:市场股权融资图8:市场债券融资(企业债、公司债) 3000 2500 当月股权融资(亿元) 6000 5000 当月公司债+企业债(亿元) 20004000 1500 1000 500 0 2021-122022-032022-062022-092022-122023-032023-062023-092023-12 3000 2000 1000 0 2021/122022/032022/062022/092022/122023/032023/062023/092023/12 资料来源:wind,财信证券资料来源:wind,财信证券 (6)资管产品发行规模环比上升。12月成立资管产品33只,发行份额21亿份, 发行份额环比上升1312%;1-12月成立资管产品合计432只,累计发行份额153亿份,较去年同期下降26%。 (7)市场主要权益指数普跌,固收指数上涨。12月上证综指、沪深300、创业板指涨跌幅分别为-1.81%、-1.86%、-1.62%,中证全债指数涨跌幅为1.19%。 图9:市场资管产品发行图10:市场主要指数表现 资管产品份额合计(亿份) 45 40 35 30 25 20 15 10 5 0 1.50% 1.00% 0.50% 0.00% -0.50% -1.00% -1.50% -2.00% -2.50% 主要指数涨跌幅 -1.81% -1.62% -1.86% 1.19% 2021-122022-042022-082022-122023-042023-082023-12 上证综指创业板指沪深300中证全债 资料来源:wind,财信证券资料来源:wind,财信证券 (8)非货基、股票+混合基金份额均维持小幅环比正增。12月末非货币基金份额15.1 万亿份,环比增长1.83%。其中,股票+混合公募份额6.2万亿份,环比增长1.49%;债券型公募份额8.1万亿份,环比增长2.00%股票+混合型基金、债券基金份额均环比增长。 12月新发股票+混合公募份额172.52亿份,环比增长33.44%,四季度新发股票+混合公募份额571.29亿份,环比增长9.09%。2023Q3赎回比率(总赎回/认申购)89.03%,较前一季度基本持平,减少0.2个百分点。 图11:股票+混合型基金规模及环比增速图12:股票+混合型基金新发行份额及赎回比率(季) 100000 90000 80000 70000 60000 50000 40000 30000 20000 10000 0 股票+混合类基金规模(亿元)环比(右) 10% 5% 0% -5%