2024年一季报点评:一季度业绩回暖,高规格产品加速放量可期

AI智能总结

AI智能总结

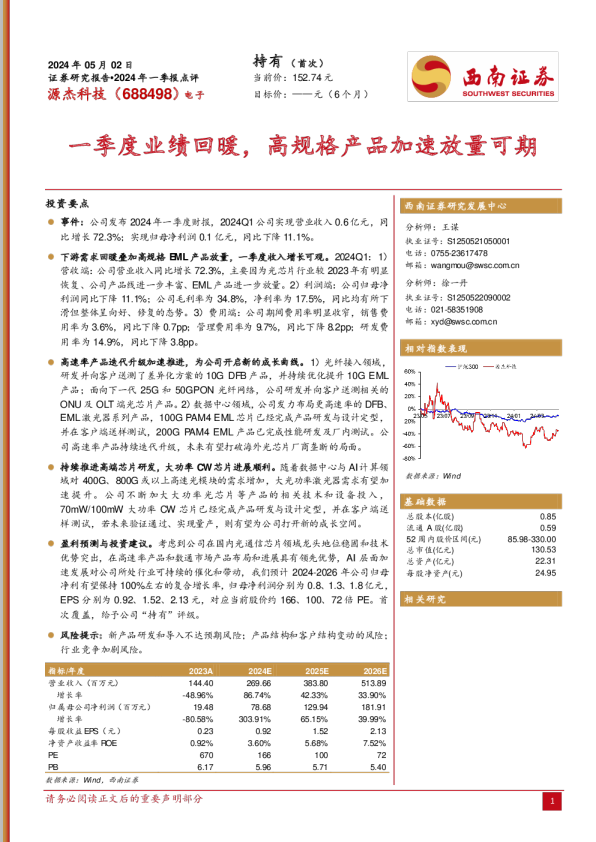

2024年05月02日 证券研究报告•2024年一季报点评 持有(首次)当前价:152.74元 请务必阅读正文后的重要声明部分 1 源杰科技(688498)电子目标价:——元(6个月) 一季度业绩回暖,高规格产品加速放量可期 投资要点 西南证券研究发展中心 分析师:王谋执业证号:S1250521050001电话:0755-23617478邮箱:wangmou@swsc.com.cn分析师:徐一丹执业证号:S1250522090002电话:021-58351908邮箱:xyd@swsc.com.cn相对指数表现数据来源:Wind 基础数据 总股本(亿股) 0.85 流通A股(亿股) 0.59 52周内股价区间(元) 85.98-330.00 总市值(亿元) 130.53 总资产(亿元) 22.31 每股净资产(元) 24.95 相关研究 事件:公司发布2024年一季度财报,2024Q1公司实现营业收入0.6亿元,同比增长72.3%;实现归母净利润0.1亿元,同比下降11.1%。 下游需求回暖叠加高规格EML产品放量,一季度收入增长可观。2024Q1:1)营收端:公司营业收入同比增长72.3%,主要因为光芯片行业较2023年有明显 恢复、公司产品线进一步丰富、EML产品进一步放量。2)利润端:公司归母净 利润同比下降11.1%;公司毛利率为34.8%,净利率为17.5%,同比均有所下滑但整体呈向好、修复的态势。3)费用端:公司期间费用率明显收窄,销售费用率为3.6%,同比下降0.7pp;管理费用率为9.7%,同比下降8.2pp;研发费用率为14.9%,同比下降3.8pp。 高速率产品迭代升级加速推进,为公司开启新的成长曲线。1)光纤接入领域,研发并向客户送测了差异化方案的10GDFB产品,并持续优化提升10GEML 产品;面向下一代25G和50GPON光纤网络,公司研发并向客户送测相关的ONU及OLT端光芯片产品。2)数据中心领域,公司发力布局更高速率的DFB、EML激光器系列产品,100GPAM4EML芯片已经完成产品研发与设计定型,并在客户端送样测试,200GPAM4EML产品已完成性能研发及厂内测试。公司高速率产品持续迭代升级,未来有望打破海外光芯片厂商垄断的局面。 持续推进高端芯片研发,大功率CW芯片进展顺利。随着数据中心与AI计算领域对400G、800G或以上高速光模块的需求增加,大光功率激光器需求有望加 速提升。公司不断加大大功率光芯片等产品的相关技术和设备投入,70mW/100mW大功率CW芯片已经完成产品研发与设计定型,并在客户端送样测试,若未来验证通过、实现量产,则有望为公司打开新的成长空间。 盈利预测与投资建议。考虑到公司在国内光通信芯片领域龙头地位稳固和技术优势突出,在高速率产品和数通市场产品布局和进展具有领先优势,AI层面加 速发展对公司所处行业可持续的催化和带动,我们预计2024-2026年公司归母净利有望保持100%左右的复合增长率,归母净利润分别为0.8、1.3、1.8亿元,EPS分别为0.92、1.52、2.13元,对应当前股价约166、100、72倍PE。首次覆盖,给予公司“持有”评级。 风险提示:新产品研发和导入不达预期风险;产品结构和客户结构变动的风险;行业竞争加剧风险。 指标/年度 2023A 2024E 2025E 2026E 营业收入(百万元) 144.40 269.66 383.80 513.89 增长率 -48.96% 86.74% 42.33% 33.90% 归属母公司净利润(百万元) 19.48 78.68 129.94 181.91 增长率 -80.58% 303.91% 65.15% 39.99% 每股收益EPS(元) 0.23 0.92 1.52 2.13 净资产收益率ROE 0.92% 3.60% 5.68% 7.52% PE 670 166 100 72 PB 6.17 5.96 5.71 5.40 数据来源:Wind,西南证券 1通讯光芯片领军企业,产品加速迭代升级 源杰科技成立于2013年,2022年12月于科创板成功上市。公司专注于进行高速的半导体芯片的研发、设计和生产,是一家从半导体晶体生长,晶圆工艺,芯片测试与封装全部开发完毕并形成工业化规模生产的高科技企业。公司的主要产品包括2.5G、10G、25G、50G、100G和更高速率的DFB、EML激光器系列产品和大功率硅光光源产品,以及1550波段车载激光雷达激光器芯片等。目前,公司的产品主要应用于光纤接入、电信市场、数据中心市场、车载激光雷达市场等领域。公司建立了包含芯片设计、晶圆制造、芯片加工和测试的IDM全流程业务体系,拥有多条覆盖MOCVD外延生长、光栅工艺、光波导制作、芯片高频测试、可靠性测试验证等全流程自主可控的生产线。 回顾公司主要产品的布局历程:2014年,公司推出2.5G系列光芯片产品,主要用于光纤接入;2016年,公司推出10G系列光芯片产品,产品应用开始向通信网络延伸;2019年,公司推出25G系列光芯片产品、2020年推出硅光大功率激光器相关产品,应用领域拓展至数据中心。 图1:公司主要发展历程 资料来源:公司官网,西南证券整理 公司加快产品迭代升级速度,产品应用边界不断拓展。目前,公司的主要产品为光芯片, 主要应用于电信市场、数据中心市场、车载激光雷达市场等领域;其中电信市场可以分为光纤接入、移动通信网络。1)在光通信领域,公司的主要产品包括2.5G、10G、25G、50G、100G以及更高速率的DFB、EML激光器系列产品和大功率硅光光源产品,主要应用于光纤接入、4G和5G移动通信网络、数据中心等领域。目前,公司100GPAM4EML、70mW/100mW大功率CW芯片已经完成产品研发与设计定型,并在客户端送样测试,200GPAM4EML产品已完成性能研发及厂内测试。2)在车载激光雷达领域,公司主要产品包括1550波段车载激光雷达激光器芯片等产品。 图2:公司部分产品一览 资料来源:公司公告,西南证券整理 公司业绩整体呈增长态势,短期承压不改长期向好趋势。回顾公司往年经营情况:2018-2022年,公司营业收入从0.7亿元增至2.8亿元,期间年复合增速达41%;2023年,公司实现营业收入1.4亿元,同比下降约49%,主要因为电信市场受到下游客户库存及终端 运营商建设节奏放缓的影响,公司电信市场业务收入大幅下滑,以及传统云计算领域的需求下滑导致数据中心业务的收入下滑。从利润端来看,2018-2022年公司归母净利润从0.2亿元增至1.0亿元,期间年复合增速达59%;2023年公司归母净利润约0.2亿元,同比下降80.6%,主要因为国内市场部分产品价格竞争日益激烈、公司产品结构发生变化导致毛利率下滑。由于重点客户及10GEML等重点产品的不断拓展,23Q4以来公司收入开始逐渐环比改善。 2024年一季度,公司实现营业收入0.6亿元,同比增长72.3%;实现归母净利润0.1亿元,同比下降11.1%,由于光芯片行业较2023年有明显恢复、公司产品线进一步丰富、EML产品进一步放量,公司营业收入进一步回暖。虽然公司业绩短期承压,但随着公司高速率新产品的发布、导入和放量,公司长期成长空间可期、业绩增长趋势向好。 图3:公司营业收入及增速情况图4:公司归母净利润及增速情况 数据来源:Wind,西南证券整理数据来源:Wind,西南证券整理 分业务来看,电信类市场是公司收入的主要来源。2023年,公司的电信市场业务实现收入1.3亿元,较上年同期下降43.8%,营收比重约92.1%,收入下滑主要因为电信市场受到下游客户库存及终端运营商建设节奏放缓的影响;该业务毛利率约38.9%,同比下降超过 20pp,主要因为部分产品价格竞争激烈、公司产品结构有所变化。公司数据中心类及其他业务实现营业收入约470万元,较上年同期下降89.5%,占营收比重约7.9%,该业务下滑主要受传统云计算领域需求下滑的影响。由于该业务多以较高速率的光芯片产品为主,整体售价和毛利率更高,毛利率约为83.6%。 图5:公司2023年营业收入构成图6:公司2023年毛利润构成 数据来源:Wind,西南证券整理数据来源:Wind,西南证券整理 盈利水平出现短期波动,费用端管控效果逐步显露。1)利润率方面:2021年之后由于 产品价格竞争激烈、不断加大研发投入等因素,公司毛利率和净利率呈下行趋势。2023年公司毛利率为41.9%,净利率约为13.5%。2024年一季度,公司毛利率为34.8%,净利率为17.5%,虽同比有所下滑但整体呈向好、修复的态势。2)费用率方面,2023年公司销售费用率为4.5%,较上年增加0.5pp;管理费用率为17.9%,同比上升7pp;研发费用率为21.4%,较去年同期上升11.9pp,主要因为加大了高速率光芯片及大功率光芯片等产品的相关技术和设备投入。2024年一季度,公司期间费用率明显收窄,销售费用率为3.6%,同比下降0.7pp;管理费用率为9.7%,同比下降8.2pp;研发费用率为14.9%,同比下降3.8pp。 图7:公司毛利率和净利率情况图8:公司费用率情况 数据来源:Wind,西南证券整理数据来源:Wind,西南证券整理 2盈利预测与估值 2.1盈利预测 关键假设: 假设1:电信市场类。受益于10GPON网络建设需求的推动,公司10G1270nmDFB和10G1577nmEML产品有望持续放量。随着公司10G产品在客户导入进度的推进,公司电信市场类产品中短期内出货量或将保持稳健增长态势,未来三年复合增速有望保持在25%以上,毛利率有望稳步回升至50%以上。 假设2:数据中心类及其他。考虑到AIGC应用层面的加速发展对算力需求的催化,数通市场对高速率光芯片需求的升级,基于公司高规格产品的进展,如25GDFB芯片已实现批量出货且在客户端导入有望进一步放量、100GPAM4EML、70mW/100mW大功率CW芯片已经完成产品研发与设计定型,并在客户端进行送样测试,公司应用于数据中心类的产品有望逐步进入高速放量阶段。我们预计公司该业务占比有望持续提升,未来三年有望提升至4成以上。 基于以上假设,我们预测公司2024-2026年分业务收入成本如下表: 表1:分业务收入及毛利率 单位:百万元 2023A 2024E 2025E 2026E 电信市场类 收入 133.1 186.3 234.7 265.2 增速 -43.8% 40.0% 26.0% 13.0% 毛利率 38.9% 45.0% 50.0% 52.0% 数据中心类及其他 收入 4.7 75.4 139.5 237.2 增速 -89.5% 1500.0% 85.0% 70.0% 毛利率 83.6% 78.0% 77.0% 76.0% 其他业务 收入 6.6 8.0 9.6 11.5 增速 426.2% 20.0% 20.0% 20.0% 单位:百万元 2023A 2024E 2025E 2026E 毛利率 72.4% 70.0% 70.0% 70.0% 合计 收入 144.4 269.7 383.8 513.9 增速 -49.0% 86.7% 42.3% 33.9% 毛利率 41.9% 55.0% 60.3% 63.5% 数据来源:Wind,西南证券 2.2相对估值 由于公司在国内高速率和大功率光芯片领域的进展情况具有绝对领先的优势,在A股具有稀缺性并无合适的可比公司,我们暂选取具有部分重合业务的长光华芯、仕佳光子作为可比公司,2024年两家公司Wind一致预期平均PE约为83倍。 考虑到公司在国内光通信芯片领域龙头地位稳固和技术优势突出,在高速率产品和数通市场产品布局和进展具有领先优势,AI层面加速发展对公司所处行业可持续的催化和带动,我们预计2024-2026年公司归母净利有望保持100%左右的复合增长率,归母净利