新能源行业风电23年、24Q1总结:风电整机盈利承压,零部件分化明显

AI智能总结

AI智能总结

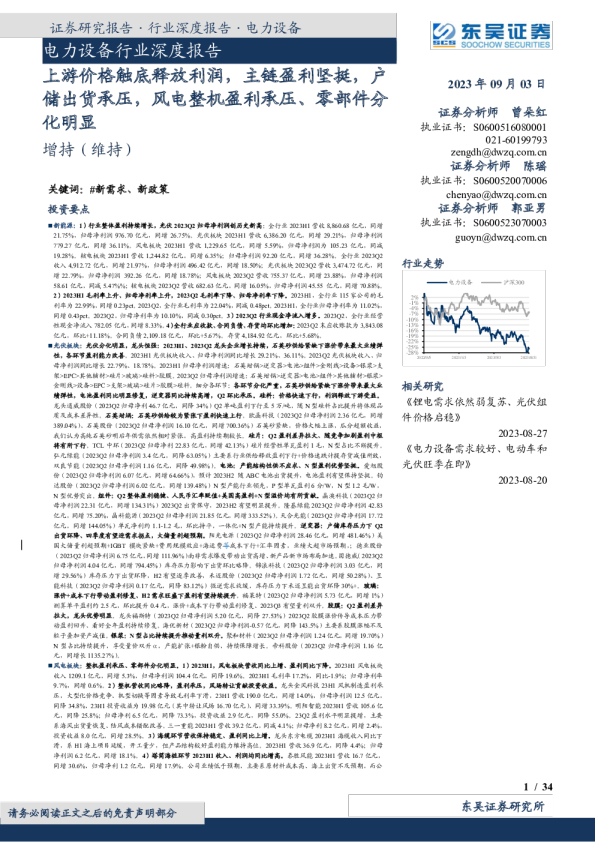

风电整机盈利承压,零部件分化明显 --新能源行业-风电23年&24Q1总结 证券研究报告·行业研究·电力设备与新能源行业 证券分析师:曾朵红 执业证书编号:S0600516080001联系邮箱:zengdh@dwzq.com.cn联系电话:021-60199798 2024年5月7日 2 23年&24Q1风电板块营收同比上升、盈利同比下降。23年风电板块2841亿元,同增6.4%,归母净利润156.8亿元,同降27.7%;23年营收同增主要系国内装机同增102%,但受大型化价格竞争对冲显著。利润上风机及塔筒出口初见起色,但大型化价格竞争压缩总量+海风进度不及预期影响盈利结构导致了下滑。24Q1收入480.6亿元,同/环比+3.2%/-47%,归母净利润30.9亿元,同/环比-33%/+88%。 变流器、轴承23年业绩修复显著,整机、叶片持续承压。23年收入同比增速:变流器>叶片>海缆>塔筒>整机>轴承>运营商>铸锻件;归母净利同比增速:变流器(88%)>轴承(11%)>海缆(1%)>铸锻件(-0.5%)>运营商(-5%)>塔筒(-6%)>叶片(-32%)>整机(-63%)。24Q1仅运营商业绩实现同增。24Q1收入同比增速:整机>叶片>运营商>海缆>轴承>变流器>铸锻件>塔筒。归母净利同比增速:运营商(5%)>海缆(-12%)>塔筒(-25%)>变流器(-29%)>叶片(-36%)>整机(-46%)>铸锻件(-62%)>轴承(-117%)。 24年1-3月新增装机15.5GW,同增49%,23年新增装机75.9GW,同增105%。随着Q2进入风电开工、行业交付旺季的到来,我们预计24年新增装机80GW+,保持稳步增长,其中陆上70GW+,同比持平略增;海上10GW+,同增约50%。年初以来海风审批端进展不断,但招中标及项目开工较淡,4月已有从审批转向项目推进加速迹象。 整机营收同比略降,盈利承压,风场转让贡献主要利润。整机板块23年营收1221亿元,同增2.6%;归母净利润28.53亿元,同降63%;24Q1营收180亿元,同环比+22%/-62%;归母净利润7.61亿元,同环比-46%/+387%。塔筒因海风不及预期,营收略增、利润同降。塔筒板块23年营收228亿元,同增9.6%;归母净利16.8亿元,同降6.2%;24Q1营收28.2亿元,同环降30%/52%,归母净利润3.7亿元,同环比-25%/+783%。海缆亦受海风不及预期影响,盈利仅持平略增。海缆23年营收524亿元,同增11%,归母净利润41亿元,同增1.5%;24Q1营收95.5亿元,同环降1.7%/33%;归母净利润9.0亿元,同环比-12%/42%。铸锻件盈利能力出现分化,24年降价压力较大。铸锻件23年营收266亿元,同降0.7%,归母净利润16.5亿元,同降0.5%,24Q1营收55.3亿元,同环降11%/20%;归母净利润2亿元,同环比-62%/+23%。零部件:轴承、叶片盈利承压,变流器营收、盈利双增长。 海风江苏广东均获积极进展,整机价格竞争白热化,零部件盈利压力较大。海缆24H1招中标仍淡,江苏广东均获积极进展,头部加大出口布局,看好H2订单回暖。塔架24H2江苏海风开工量利有望回升,出口紧缺,大金订单持续突破,其余各家(大金外)审厂加速,1-2年后有望落地业绩。整机24Q1新低价零部件导入盈利略有回升,24年大型化减速,但产业换资源仍未减弱,盈利将持续承压,更多 利润来自电站滚动开发。铸锻件降价压力较大,同时受大型化减速影响,新品溢价无法覆盖整体降价,盈利承压,部分厂家已出现砍单,订单向头部集中,多企业开拓新客户新需求。 投资建议:我们预计海风24年装机10GW+,同增50%,远期深远海衔接,具备长期成长性;陆风大型化降本驱动IRR高增,24年陆风装机70GW+,同比持平略增。重点推荐:海缆(东方电缆),塔筒&管桩(天顺风能、大金重工、海力风电、泰胜风能)、铸锻件 (日月股份、金雷股份),整机(三一重能、明阳智能、金风科技)。 风险提示:竞争加剧、需求不及预期、原材料涨价。 12024年1-3月风电装机15.5GW,同增49% 23年风电装机75.9GW,同增102%。24年1-3月风电装机15.5GW,同增49%,全年预计新增90GW+。根据国家能源局,24年3月全国新增装机5.6GW,同增23%,24年累计15.5GW,同增49%。23年全国累计装机75.9GW,同增102%。进入十四五规划后半程,我们预计24年新增装机80GW+,保持稳步增长,其中陆上70GW+,同比持平略增;海上10GW+,同增约50%。 图:中国风电22-24年Q1月度新增装机量(GW) 图:中国风电年度新增装机情况及预测(GW) 2022 40 9.9 35 30 25 20 15 10 5.75.84.65.63.8 202320242024同比 15.1 34.5 6.6 2.6 4.63.84.1 80% 80 70% 70 60% 60 50%50 40%40 30%30 20%20 陆风海风 52.2 0 1.71.22.2 2.1 3.3 2.01.2 3.11.91.4 10%10 68.6 69.1 70.0 30.7 32.6 23.8 19.0 .9 6.8 .0 1.6 2.0 3.1 5.1 16 10 0%0 3 数据来源:国家统计局、CWEA、Wind,东吴证券研究所 1-2月3月4月5月6月7月8月9月10月11月12月 2018201920202021202220232024E 123年全国新增吊装装机79.4GW,平均单机容量5.6MW 风电行业仍在快速增长期,23年全国新增吊装装机79.4GW,同增59%。其中,陆上风电新增吊装 72.2GW,同增62%,海上风电新增装机容量7.2GW,同增38%。 平价时代大型化成主旋律,23年全国新增单机平均5.6MW,同增25%。其中陆上平均单机容量为5.4MW,同增25%;海上平均单机容量9.6MW,同增29%。激烈市场竞争下降本依旧是大型化主要动力,我们预计未来五年风机大型化趋势依旧明显。 图:中国风电机组年度新增及同比(GW)图:中国年度新增海上和陆上风电机组平均单机容量(MW) 100.0 50.0 79.4 54.455.949.8 16.123.230.823.419.721.126.8 150% 100% 50% 12 新增装机 9.6 0.0 80.0 60.0 0%10 7.4 4.9 5.6 5.4 3.9 3.6 3.8 1.9 .9 1.8 1.8 1.9 3.7 2.1 3.8 2.1 4.2 4.3 2.4 2.6 3.1 -50%同比 8 图:中国风电机组海风陆风新增(GW)6 50.6 41.444.7 16.1 23.030.422.8 18.519.5 24.3 14.5 0.00.20.40.61.2 1.7 2.5 3.8 5.2 7.2 72.24 21 40.0 陆风 4 数据来源:CWEA,东吴证券研究所 20.0 0.0 20132014201520162017201820192020202120222023 海风0 20132014201520162017201820192020202120222023 海上陆上 2海风:24年1-4月招标3.0GW,开/中标2.1GW 海上空间广阔,24年招中标有望延续景气。24年4月海风招标1.3GW,同比+100%,开/中标0.7GW,同比-18%;1-4月海风招标累计3.0GW,同比+9%,开/中标累计2.1GW,同比-31%。23年海风风机招标11.6GW(不含国电投16GW/中电建3GW框招),较22年基本持平;23年海风风机中标10.1GW(不含国电投16GW框招),同降30%。 24年远景、电气风电、金风开/中标占比显著增加。截止24年4/30,海风开/中标量前五名分别为明阳0.5GW、金风0.45GW 、远景0.4GW、电气风电0.4GW、东方电气0.11GW,CR5为77.8%(23年底CR5为86%)。其中,远景、电气风电、金风开/中标比较23年显著提升。 5 数据来源:每日风电、风芒能源、中招网、五大四小招标平台、东吴证券研究所 图:23-24年海风每月招标容量(GW) 2.8 2.3 1.8 1.8 1.3 0.9 0.7 0.4 0.7 0.7 0.00.10.0 0.0 0.0 0.2 2023年2024年24年同比 3 2 1 0 1月2月3月4月5月6月7月8月9月10月11月12月 图:23-24年海风每月中标容量(GW) 2023年2024年24年同比 2.4 1.9 1.9 1.2 0.6 0.3 0.60.6 0.0 0.9 0.7 0.4 0.3 0.2 0.0 0.2 3 2 1 0 1月2月3月4月5月6月7月8月9月10月11月12月 0.00% -50.00% -100.00% -150.00% 200.00% 100.00% 0.00% -100.00% -200.00% 图:23-24年海风中标厂商占比(不含框招)(内: 23年;外:24年至今) 电气风电 21% 运达股份 3% 远景能源 10% 中国海装 10% 电气风电 8% 东方电气 19% 东方电气 6% 明阳智能 27% 明阳智能 34% 金风科技 13% 金风科技 24% 电气风电东方电气哈电风能华锐风电金风科技联合动力明阳智能三一重能远景能源运达股份中车风电中国海装 3海缆:24年3/4月海缆中标金额为4.1/10.2亿元,回暖明显 23年海缆中标趋于缓和,24年1-4月边际持续改善:23年海缆中标金额为68.5亿元(对应送出缆5.7GW/集电缆6.7GW),同降41%(对应送出缆同降38%/集电缆同降14%),主要系23年以来各地区受航道、军事等影响,导致海风项目进度延后,海缆招中标有所放缓。24年1-4月海缆中标26.6亿元,同增94%,边际逐步改善。 24年1月起帆电缆中标金山一期300MW项目共2.43亿元,拿下24年海缆市场首单。2月亨通光电中标儋州CZ2-I期600MW共9.76亿元,3月起帆电缆中标南澳勒门I期扩建350MW共3.02亿元,起帆与东缆共同中标玉环2号500MW(东缆3.3亿元,起帆金额不详),3月20日儋州CZ31200MW项目海缆开启招标,4月中天科技中标瑞安1#308MW项目共3.34亿元,亨通与宝胜共同中标儋州CZ3-场址1600MW项目共6.87亿元,项目端回暖明显。 图:22-24年海缆项目中标金额(亿元)图:22-24年各海缆企业中标金额(亿元) 30.00 20.00 10.00 24.0 13.9 23.5 17.8 10.6 5.6 9.4 6.9 21.5 9.2 10.6 18.4 9.8 10.2 500%60 400%50 300% 40 200% 100%30 0%20 53.1 2.4 4.4 2.5 2.2 2.3 2.3 2.4 4.1 0.00 0.0 0.0 0.0 1.9 0.0 0.0 -100%10 -200%0 42.4 31.9 9.7 3.3 11.7 14.5 10.4 3.3 4.5 3.43.2 11.5 3.8 5.5 0.92.1 4.0 1月3月5月7月9月11月1月3月5月7月9月11月1月3月 东方电缆中天科技亨通光电宝胜股份汉缆股份起帆电缆万达海缆 6 数据来源:风芒能源、龙船风电网、东吴证券研究所 2022年 2023年 2024年 2022年2023年2024年 7 数据来源:五大四小招标网站、东吴证券研究所 3海风:近期边际改善明确,新成长周期有望开启 图:24年各

你可能感兴趣

新能源行业23年&24Q1报告总结:光伏主链降价承压,大储及辅材分化龙头韧性强;风电整机盈利承压、零部件分化明显

电力设备行业深度报告:光伏主链降价承压,大储及辅材分化龙头韧性强,风电整机盈利承压、零部件分化明显

电力设备行业深度报告:上游价格触底释放利润,主链盈利坚挺,户储出货承压,风电整机盈利承压、零部件分化明显

2021&2022Q1新能源板块总结:光伏分化明显,各环节龙头恒强;风电整机盈利改善,零部件分化