2023年报及2024年一季报点评:亮点多多,改革红利逐步释放

AI智能总结

AI智能总结

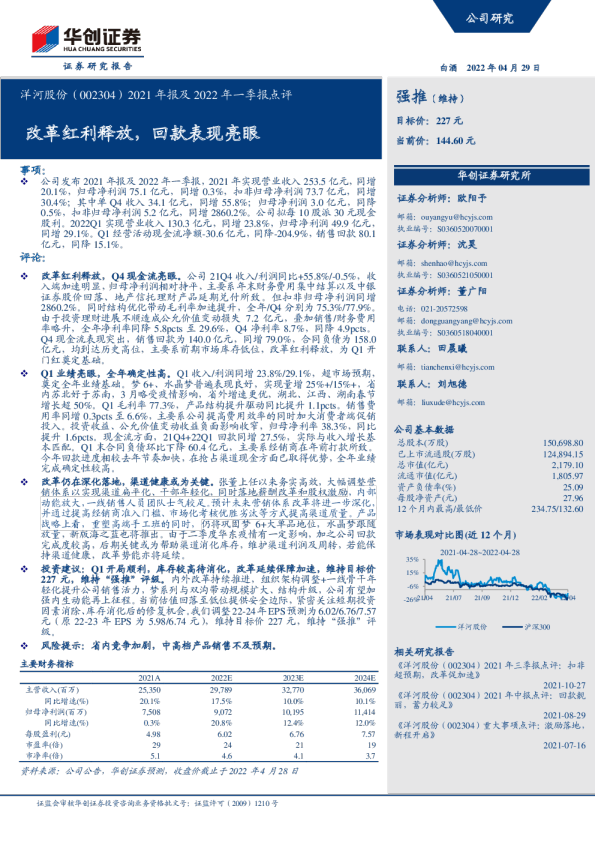

事件:23年营收52.57亿元,同比+12.98%;归母净利润6.66亿元,同比-5.89%。24Q1营收11.3亿元,同比+12.67%;归母净利润1.36亿元,同比+33.04%。 23年主动控货,低库存进入次年,分红率同比大幅提升。公司酒类业务50亿元,同比+15%,其中分产品系列看,武陵酒/孔府家/文王贡/板城烧锅酒/老白干本部分别实现9.8/1.8/5.5/9.6/23.6亿元 , 同比+28%/23%/16%/15%/10%,均实现量价齐升,本部增速较低系主动控货&发货量整体减少;全年库存持续消化,截至年底已至正常水平。分档次看,公司高/中/低档酒实现收入26/14/10亿,同比+11%/21%/18%,高档酒剔除武陵酒同比+3%,高端酒的销售进展表现相对较弱,主系全年陆续展开平台模式、石家庄/衡水库存去化。公司现金流稳定,2023年现金分红比例62%,亦同比大幅度提升。 24Q1高端酒增速亮眼,合同负债新高。24Q1营收11.3亿元,同比+13%。 分档次看,高中低档酒分别5.3/3.2/2.8亿元,同比+35%/+11%/+15%,其中高档酒剔除武陵酒的增速为+45%(23Q1增速为-17%),经过23年控货去库,24年重启较快增长。①300+价位公司持续聚焦1915、甲等20/15,通过焕新升级及红包投放,进一步巩固价盘表现。②100-300价位受益于春节出行修复,宴席和聚饮表现较好,同时竞品投入及竞争力度趋弱,板城和顺与老白干醇柔加强协同,市场格局有所改善。截至24Q1有合同负债23.6亿元,表现新高,同比/环比增加1.6/8.4亿元。 费控效果显现,业绩弹性逐步释放。1)23年公司扣非销售净利率11.7%,同比+1.4pct,利润弹性主要来自于销售费用率(27%,同比-3.2pct);24Q1销售净利率12.1%,同比+1.8pct,主系费率下降(销售费用率22.9%,同比-3pct,管理费用率8.93%,同比-2.8pct)。2)公司从23年至今内部陆续降本增效+强化利润考核,尤其今年以来①丛台24年春节期间中高端市场费用大幅度削减,老白干竞争压力减小。②加强老白干与板城战略互补,板城重点做100-300元和顺系列,老白干重点做300+甲等系列,减少重复投入。③公司各部门降本增效,采取阿米巴模式,利润独立考核,资源重点投向核心A类市场为主,效果逐显。3)展望全年,公司计划实现营收57.8亿元,营业成本控制在20.7亿元内,费用不超过17.5亿元,充分体现公司控费、降本增效的内化改革决心。 盈利预测与投资评级:经过23年去库、23Q4改革红利逐步释放,费效比逐渐显现,业绩弹性季度兑现。我们预计公司2024-26年归母净利润8.5/10.9/13.3亿元,同比+28%/28%/22%,当前股价对应PE为21/17/14X,首次覆盖,给予“买入”评级。 风险提示:省内消费升级不及预期、省外竞争加剧、食品安全问题