2021年报及2022年一季报点评:改革红利释放,回款表现亮眼

AI智能总结

AI智能总结

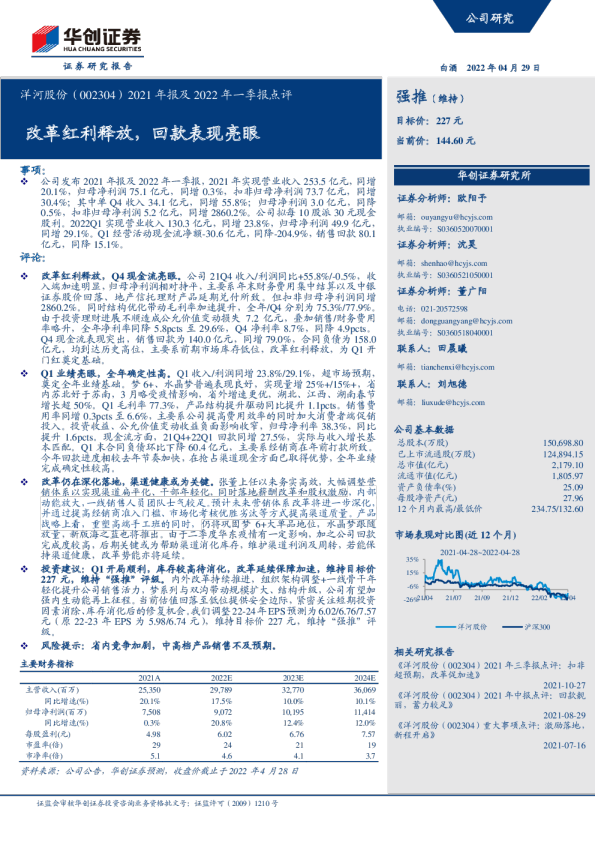

事项: 公司发布2021年报及2022年一季报,2021年实现营业收入253.5亿元,同增20.1%,归母净利润75.1亿元,同增0.3%,扣非归母净利润73.7亿元,同增30.4%;其中单Q4收入34.1亿元,同增55.8%;归母净利润3.0亿元,同降0.5%,扣非归母净利润5.2亿元,同增2860.2%。公司拟每10股派30元现金股利。2022Q1实现营业收入130.3亿元,同增23.8%,归母净利润49.9亿元,同增29.1%。Q1经营活动现金流净额-30.6亿元,同降-204.9%,销售回款80.1亿元,同降15.1%。 评论: 改革红利释放,Q4现金流亮眼。公司21Q4收入/利润同比+55.8%/-0.5%,收入端加速明显,归母净利润相对持平,主要系年末财务费用集中结算以及中银证券股价回落、地产信托理财产品延期兑付所致。但扣非归母净利润同增2860.2%。同时结构优化带动毛利率加速提升,全年/Q4分别为75.3%/77.9%。 由于投资理财进展不顺造成公允价值变动损失7.2亿元,叠加销售/财务费用率略升,全年净利率同降5.8pcts至29.6%,Q4净利率8.7%,同降4.9pcts。 Q4现金流表现突出,销售回款为140.0亿元,同增79.0%,合同负债为158.0亿元,均到达历史高位,主要系前期市场库存低位,改革红利释放,为Q1开门红奠定基础。 Q1业绩亮眼,全年确定性高。Q1收入/利润同增23.8%/29.1%,超市场预期,奠定全年业绩基础。梦6+、水晶梦普遍表现良好,实现量增25%+/15%+,省内苏北好于苏南,3月略受疫情影响,省外增速更优,湖北、江西、湖南春节增长超50%。Q1毛利率77.3%,产品结构提升驱动同比提升1.1pcts。销售费用率同增0.3pcts至6.6%,主要系公司提高费用效率的同时加大消费者端促销投入。投资收益、公允价值变动收益负面影响收窄,归母净利率38.3%,同比提升1.6pcts。现金流方面,21Q4+22Q1回款同增27.5%,实际与收入增长基本匹配。Q1末合同负债环比下降60.4亿元,主要系经销商在年前打款所致。 今年回款进度相较去年节奏加快,在抢占渠道现金方面已取得优势,全年业绩完成确定性较高。 改革仍在深化落地,渠道健康或为关键。张董上任以来务实高效,大幅调整营销体系以实现渠道扁平化、干部年轻化,同时落地薪酬改革和股权激励,内部动能放大,一线销售人员团队士气较足。预计未来营销体系改革将进一步深化,并通过提高经销商准入门槛、市场化考核优胜劣汰等方式提高渠道质量。产品战略上看,重塑高端手工班的同时,仍将巩固梦6+大单品地位,水晶梦跟随放量,新版海之蓝也将推出。由于二季度华东疫情有一定影响,加之公司回款完成度较高,后期关键或为帮助渠道消化库存,维护渠道利润及周转,若能保持渠道健康,改革势能亦将延续。 投资建议:Q1开局顺利,库存较高待消化,改革延续保障加速,维持目标价227元,维持“强推”评级。内外改革持续推进,组织架构调整+一线骨干年轻化提升公司销售活力,梦系列与双沟带动规模扩大、结构升级,公司有望加强内生动能再上征程。当前估值回落至低位提供安全边际,紧密关注短期投资因素消除、库存消化后的修复机会。我们调整22-24年EPS预测为6.02/6.76/7.57元(原22-23年EPS为5.98/6.74元),维持目标价227元,维持“强推”评级。 风险提示:省内竞争加剧,中高档产品销售不及预期。 主要财务指标 图表1洋河股份分季度拆分(百万,%) 图表2洋河股份PE-Band 图表3洋河股份PB-Band