继续看好“低估值+景气周期、高分红、高成长”

AI智能总结

AI智能总结

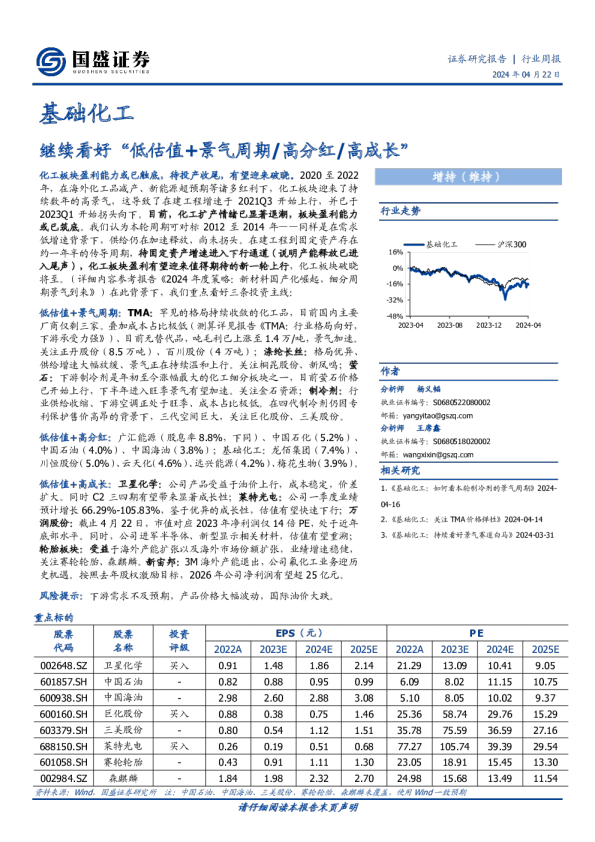

化工板块盈利能力或已触底,待投产收尾,有望迎来破晓。2020至2022年,在海外化工品减产、新能源超预期等诸多红利下,化工板块迎来了持续数年的高景气,这导致了在建工程增速于2021Q3开始上行,并已于2023Q1开始拐头向下。目前,化工扩产情绪已显著退潮,板块盈利能力或已筑底。我们认为本轮周期可对标2012至2014年——同样是在需求低增速背景下,供给仍在加速释放,尚未拐头。在建工程到固定资产存在约一年半的传导周期,待固定资产增速进入下行通道(说明产能释放已进入尾声),化工板块盈利有望迎来值得期待的新一轮上行,化工板块破晓将至。(详细内容参考报告《2024年度策略:新材料国产化崛起,细分周期景气到来》)在此背景下,我们重点看好三条投资主线: 低估值+景气周期:TMA:罕见的格局持续收敛的化工品,目前国内主要厂商仅剩三家。叠加成本占比极低(测算详见报告《TMA:行业格局向好,下游承受力强》)、目前无替代品,吨毛利已上涨至1.4万/吨,景气加速。 关注正丹股份(8.5万吨)、百川股份(4万吨);涤纶长丝:格局优异、供给增速大幅放缓、景气正在持续温和上行。关注桐昆股份、新凤鸣;萤石:下游制冷剂是年初至今涨幅最大的化工细分板块之一,目前萤石价格已开始上行,下半年进入旺季景气有望加速。关注金石资源;制冷剂:行业供给收缩、下游空调正处于旺季、成本占比极低。在四代制冷剂仍因专利保护售价高昂的背景下,三代空间巨大,关注巨化股份、三美股份。 低估值+高分红:广汇能源(股息率8.8%,下同)、中国石化(5.2%)、中国石油(4.0%)、中国海油(3.8%);基础化工:龙佰集团(7.4%)、川恒股份(5.0%)、云天化(4.6%)、远兴能源(4.2%)、梅花生物(3.9%)。 低估值+高成长:卫星化学:公司产品受益于油价上行,成本稳定,价差扩大。同时C2三四期有望带来显著成长性;莱特光电:公司一季度业绩预计增长66.29%-105.83%,鉴于优异的成长性,估值有望快速下行;万润股份:截止4月22日,市值对应2023年净利润仅14倍PE,处于近年底部水平。同时,公司进军半导体、新型显示相关材料,估值有望重溯; 轮胎板块:受益于海外产能扩张以及海外市场份额扩张,业绩增速稳健,关注赛轮轮胎、森麒麟。新宙邦: 3M 海外产能退出,公司氟化工业务迎历史机遇。按照去年股权激励目标,2026年公司净利润有望超25亿元。 风险提示:下游需求不及预期,产品价格大幅波动,国际油价大跌。 重点标的 股票代码 1.行业投资策略 目前,化工扩产情绪已显著退潮,板块盈利能力或已筑底。我们认为本轮周期可对标2012至2014年——同是在需求低增速背景下,供给仍在加速释放,尚未拐头。在建工程到固定资产存在约一年半的传导周期,待固定资产增速进入下行通道(说明产能释放已进入尾声),板块利润率有望迎来值得期待的新一轮上行,化工板块破晓将至。 重视“景气赛道白马”的投资机会。当下,传统化工价值白马的业绩成长仍在持续兑现,估值已逐步进入中长期配置区间,核心关注万华化学、华鲁恒升、卫星化学、宝丰能源。 同时,我们提出化工“景气赛道白马”的概念,标的需满足成长性优异、卡位高估值新兴领域、已完成平台化布局、拥有完善的研发体系、对手以海外巨头为主等标准,包括新宙邦、万润股份、昊华科技、雅克科技、鼎龙股份等。我们认为,“景气赛道白马”有望与传统价值白马一同成为板块的核心资产,在未来实现业绩成长与估值抬升的双击。 把握科技主线,景气赛道多点开花。成长板块中,结合对下游景气的研判,我们认为新型显示、半导体、人工智能等新兴科技产业有望成为2024年化工景气赛道的投资主线,并将带来消费电子(OLED、VR/AR/MR)、人工智能(算力相关)、机器人(轻量化)、半导体(晶圆制造和先进封装)等相关新材料的机会。建议关注相关标的:莱特光电(OLED终端材料)、阿科力(COC材料)、圣泉集团(高频高速树脂PPO)、东材科技(高频高速树脂BMI)、中研股份(PEEK材料)、德邦科技(先进封装材料);同时,新能源材料端的变革迭代从未停止。在光伏中,POE粒子尚未国产化,盈利能力强,有望迎来数年的红利,建议关注盈利弹性标的鼎际得;在锂电池中,随800V快充的渗透,高结构值导电炭黑渗透率有望大幅提升,建议关注导电炭黑龙头黑猫股份。 三大细分周期景气到来。周期板块中,涤纶长丝、萤石、制冷剂满足格局收敛、行业整体供给新增少、中期维度盈利向上,行业景气有望到来。具体而言,我们认为萤石在行业龙头完成产能扩张后,在需求端的持续拉动和供给端中小产能的退出下,有望进入高景气,建议关注金石资源;涤纶长丝龙头竞争力持续强化,行业持续回暖,建议关注桐昆股份、新凤鸣;制冷剂在执行配额后供给收缩,价格走强的确定性强。结合对安全边际和交易拥挤度的研判,有望充分把握投资机会。建议关注巨化股份、三美股份、永和股份。 2.板块周度跟踪 估值跟踪:精细化工板块PE TTM位于20%分位数附近,估值处于底部向上。截至2024年4月19日,精细化工指数(886006.WI)、石油化工指数(886069.WI)点位分别为23755、11681。 图表1:精细化工指数(886006.WI)走势及历史PE区间 图表2:石油化工指数(886069.WI)走势及历史PE区间 图表3:本周涨幅前十个股(截至2024年4月20日) 3.重点产品价格表 国盛化工|产品价格每周跟踪 图表4:化工品价格跟踪(截至2024年4月19日) 图表5:化工品价格跟踪(截至2024年4月19日) 图表6:化工品价格跟踪(截至2024年4月19日) 图表7:化工品价格跟踪(截至2024年4月19日) 4.风险提示 宏观经济增速低于预期,产品价格大幅波动,国际油价大跌,竞争加剧导致产品价格下跌等。