首次覆盖报告:电连接器先行者;卫星“黄金时代”打开成长空间

AI智能总结

AI智能总结

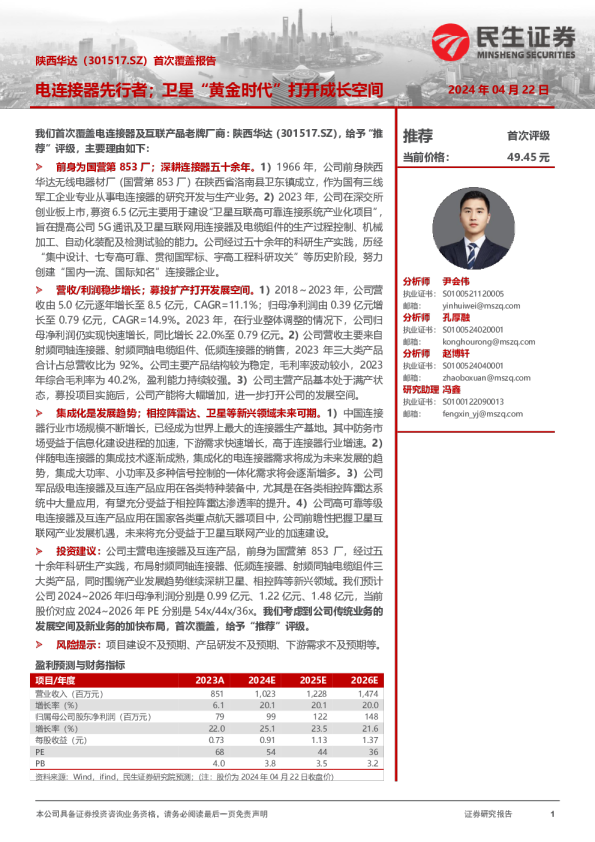

我们首次覆盖电连接器及互联产品老牌厂商:陕西华达(301517.SZ),给予“推荐”评级,主要理由如下: 前身为国营第853厂;深耕连接器五十余年。1)1966年,公司前身陕西华达无线电器材厂(国营第853厂)在陕西省洛南县卫东镇成立,作为国有三线军工企业专业从事电连接器的研究开发与生产业务。2)2023年,公司在深交所创业板上市,募资6.5亿元主要用于建设“卫星互联高可靠连接系统产业化项目”,旨在提高公司5G通讯及卫星互联网用连接器及电缆组件的生产过程控制、机械加工、自动化装配及检测试验的能力。公司经过五十余年的科研生产实践,历经“集中设计、七专高可靠、贯彻国军标、宇高工程科研攻关”等历史阶段,努力创建“国内一流、国际知名”连接器企业。 营收/利润稳步增长;募投扩产打开发展空间。1)2018~2023年,公司营收由5.0亿元逐年增长至8.5亿元,CAGR=11.1%;归母净利润由0.39亿元增长至0.79亿元,CAGR=14.9%。2023年,在行业整体调整的情况下,公司归母净利润仍实现快速增长,同比增长22.0%至0.79亿元。2)公司营收主要来自射频同轴连接器、射频同轴电缆组件、低频连接器的销售,2023年三大类产品合计占总营收比为92%。公司主要产品结构较为稳定,毛利率波动较小,2023年综合毛利率为40.2%,盈利能力持续较强。3)公司主营产品基本处于满产状态,募投项目实施后,公司产能将大幅增加,进一步打开公司的发展空间。 集成化是发展趋势;相控阵雷达、卫星等新兴领域未来可期。1)中国连接器行业市场规模不断增长,已经成为世界上最大的连接器生产基地。其中防务市场受益于信息化建设进程的加速,下游需求快速增长,高于连接器行业增速。2)伴随电连接器的集成技术逐渐成熟,集成化的电连接器需求将成为未来发展的趋势,集成大功率、小功率及多种信号控制的一体化需求将会逐渐增多。3)公司军品级电连接器及互连产品应用在各类特种装备中,尤其是在各类相控阵雷达系统中大量应用,有望充分受益于相控阵雷达渗透率的提升。4)公司高可靠等级电连接器及互连产品应用在国家各类重点航天器项目中,公司前瞻性把握卫星互联网产业发展机遇,未来将充分受益于卫星互联网产业的加速建设。 投资建议:公司主营电连接器及互连产品,前身为国营第853厂,经过五十余年科研生产实践,布局射频同轴连接器、低频连接器、射频同轴电缆组件三大类产品,同时围绕产业发展趋势继续深耕卫星、相控阵等新兴领域。我们预计公司2024~2026年归母净利润分别是0.99亿元、1.22亿元、1.48亿元,当前股价对应2024~2026年PE分别是54x/44x/36x。我们考虑到公司传统业务的发展空间及新业务的加快布局,首次覆盖,给予“推荐”评级。 风险提示:项目建设不及预期、产品研发不及预期、下游需求不及预期等。 盈利预测与财务指标项目/年度 1电连接器及互连产品科研生产大型骨干企业 1.1前身为国营第853厂;深耕连接器五十余年 努力创建“国内一流、国际知名”连接器企业。1)1966年,公司前身陕西华达无线电器材厂(国营第853厂)在陕西省洛南县成立,作为国有三线军工企业专业从事电连接器的研究开发与生产业务。2)1985年,853厂、4310厂、4320厂、895厂四个主体联合组建“西安西京电子元器件工业公司”,后于1992年更名为“西京电气总公司”。3)1998年,西京公司对853厂进行重组,实施经营生产一体化改制,以划拨方式承接原853厂全部经营性资产。4)2000年,西京公司以原853厂全部经营性资产为基础,和陕西省投资公司、西京职工持股会(由西京工会委员会代持出资)共同设立“陕西华达科技有限公司”。5)2010年,“陕西华达科技股份有限公司”设立,创联集团持股58.33%;陕产投持股41.67%。 6)2023年,公司在深交所创业板上市。公司经过五十余年的科研生产实践,历经“集中设计、七专高可靠、贯彻国军标、宇高工程科研攻关”等历史阶段,努力创建“国内一流、国际知名”连接器企业。 图1:发展历程:深耕行业五十余年;努力创建“国内一流、国际知名”连接器企业 实控人陕西省国资委持股35.10%。截至2023年12月31日,陕西省国资委通过控制陕西电子西京电气集团有限公司间接控制公司35.10%股权,为公司的实际控制人。公司共有6家控股子公司及1家参股子公司:1)华达连接器(公司持股100%):销售连接器相关产品;2)华达通讯(公司持股80%):主营通讯领域射频同轴连接器、电缆组件等,为公司主营业务组成部分;3)创联电镀(公司持股65.79%):主营电镀业务,为公司主营业务重要工序环节,部分对外提供服务;4)华达工模具制造(公司持股51.40%):主营各类电连接器,为公司主营业务补充;5)华达电气(公司持股50%):主营低频连接器研发、生产和销售业务,为公司主营业务组成部分;6)华达线缆(公司持股47.32%):主营电缆、低频连接器等研发、生产和销售,为公司主营业务组成部分;7)华跃微波(公司持股20%):主营微波组件等,为公司主营业务的延展。 图2:股权结构:实控人为陕西省国资委,合计持股35.10% 主营射频同轴连接器、低频连接器及射频同轴电缆组件。1)射频同轴连接器:使用频率在100MHz~300GHz,装接在电缆上或安装在仪器上,通过插头和插座的机械啮合和分离实现传输系统的电气连接和分离功能。2)低频连接器:频率低于100MHz,区别于射频同轴连接器,低频连接器大部分是多芯的。公司重点向高密度、小型化、抗干扰、集成化等方向发展该产品。3)射频同轴电缆组件:是射频连接器的集成化发展升级,用于系统间传输射频和微波信号。 图3:核心产品:主营射频同轴连接器、低频连接器及射频同轴电缆组件三大类产品 1.2营收/利润稳步增长;持续加大研发投入 营收和归母净利润稳步增长。1)营收端:2018~2023年,公司营收由5.0亿元逐年增长至8.5亿元,CAGR=11.1%。2023年,在行业整体调整的情况下,公司营收仍实现增长,营收同比增长6.1%至8.5亿元。2)利润端:2018~2023年,公司归母净利润由0.39亿元增长至0.79亿元,CAGR=14.9%。2023年,在行业整体调整的情况下,公司归母净利润仍实现快速增长,同比增长22.0%至0.79亿元。 图4:2018~2023年营业收入及同比增速 图5:2018~2023年归母净利润及同比增速 盈利水平总体保持稳定。1)毛利率:2018~2023年,公司毛利率在39.1%~41.5%区间内波动,公司各类主要产品收入占比稳定,产品结构未发生重大变化,毛利率波动较小,保持了较高的利润率水平。2)净利率:2018~2023年,公司净利率在8.1%~10.4%区间内波动。 图6:2018~2023年毛利率及趋势 图7:2018~2023年净利率及趋势 期间费用率总体稳定;持续加大研发投入。1)期间费用率:2018~2023年,公司期间费用率在24.7%~28.1%区间内波动,总体稳定。其中,销售费用率及财务费用率总体较低;管理费用主要由职工薪酬、折旧费、质量成本等组成,平均在14.5%。2)研发费用及研发费用率:公司研发费用主要由职工薪酬和材料费构成,总体稳中有升,公司不断加大研发投入,加强技术研发和创新,提升竞争力。 2023年,公司研发费用同比增长13.6%至5594.6万元;研发费用率同比增加0.43ppt至6.6%。公司强化科技引领作用,加大对产品的研发投入。 图8:2018~2023年期间费用率及趋势 图9:2018~2023年研发费用及研发费用率 应收与存货规模持续增长。1)应收账款及票据:2018~2023年,公司应收账款及票据规模逐年提升,平均占比营收94%。截至2023年末,公司应收账款及票据为8.3亿元。2)存货:2018~2022年,公司存货规模逐年提升;2023年,公司加大市场开发力度,加强库存管理,存货有所减少。2018~2023年,存货平均占比营收56%。截至2023年末,公司存货为3.9亿元,其中,60%为在产品; 17%为发出商品;16%为库存商品;7%为原材料。 图10:2018~2023年应收账款及票据及占营收比例 图11:2018~2023年存货及占营收比例 2023年经营活动净现金流转正。1)合同负债:公司预收款项、合同负债和其他流动负债待转销项税全部为向客户预收的货款,占总负债的比重较低。截至2023年末,公司合同负债为832.5万元。2)经营活动现金流净额:公司经营活动产生的现金流量净额有一定波动,2021年净额为负,主要系随着营收规模增长,采购款支付较多所致;2022年持续为负主要系随着营收规模增长,支付的人工和税费支出较多所致;2023年客户现金回款同比增加,经营活动现金流净流入。 图12:2018~2023年合同负债 图13:2018~2023年经营活动现金流净额 募资到位,ROE及资产负债率呈下降趋势。1)ROE:发行后公司净资产大幅增加,由于募集资金投资项目具有一定的建设周期,且项目产生效益尚需一段时间,公司ROE出现一定幅度的下滑。2)资产负债率:2019~2023年,公司资产负债率呈逐年下降趋势;随着募集资金的到位,公司资产负债率有所下降。 图14:2018~2023年ROE及趋势 图15:2018~2023年资产负债率及趋势 2受益于装备信息化发展及卫星互联网建设提速 2.1通信为连接器最主要应用领域;中国是全球最大的市场 电连接器是电子回路中连接的桥梁。连接器是一种借助电/光信号和机械力量的作用,使电路或光通道接通、断开或转换的功能元件,依据传输信号类型的不同主要分为电连接器、光连接器和流体连接器。陕西华达主营产品属电连接器类别。电连接器一般由接触件、基座和外壳组成,按照频率可分为低频、高频和滤波连接器。1)接触件:用于导通信号,所用材料一般为铜合金,具有优良的导电、导热性能及机械加工性能;2)基座:用于支撑接触件并与外壳绝缘,所用材料一般为工程塑料,具有优良的电性能、质量轻、耐腐蚀性;3)外壳:用于屏蔽及保护基座,所用材料较多,有铜、铝及不锈钢等。电连接器是电子回路中连接的桥梁,是很多设备中的基础电子元件,已广泛应用于航空航天、特种装备、通讯、计算机、汽车、工业、消费电子等领域,现已发展成为电子信息基础产品的支柱产业之一。 图16:连接器分类:主要分为电连接器、光连接器和流体连接器 连接器下游应用十分丰富。连接器行业已经形成涉及电子材料制造业、连接器元件制造业、连接器终端电子产品制造业一整套庞大的连接器产业链,更与精密加工、设备制造、检测仪器等相关行业息息相关,构成整体的连接器产业链群。 1)上游:为原材料市场,主要分为金属原材料和非金属原材料;2)中游:为制造环节,由制造企业通过对上游原材料进行加工处理、制配组立、测试后得到连接器成品;3)下游:连接器作为传递信号、交换信息的基本单元,决定了涉及电子信息领域的终端产品均需要使用,因此下游几乎涵盖电子工业全领域,但不同领域因终端需求差异、单品信息化程度差异等,细分连接器市场规模有较大差别。 图17:连接器产业链:分为上游原材料、中游制造和下游应用 通信为连接器最主要的应用领域;中国是全球连接器最大的市场。1)市场结构:目前通信和汽车是连接器最重要的应用领域,2023年占比分别为24%、22%; 计算机及其周边、工业占比均为13%;交通占比7%;其他主要包括防务、医疗、仪器仪表等行业,占比21%。2)地区分布:随着中国连接器制造水平整体的迅速提高,连接器市场规模成长稳健,中国已成为全球连接器最大市场,2022年市场规模占全球的比重达31.5%。此外,北美、欧洲、亚太(不含中国和日本)和日本连接器市场规模占全球比重分别为22.5%、20.6%、14.5%、6.2%。 图18:2023年全球连接器下游市场结构 图19:2022年全球连接器地区