专题 | 新湖期货“黑金汇”

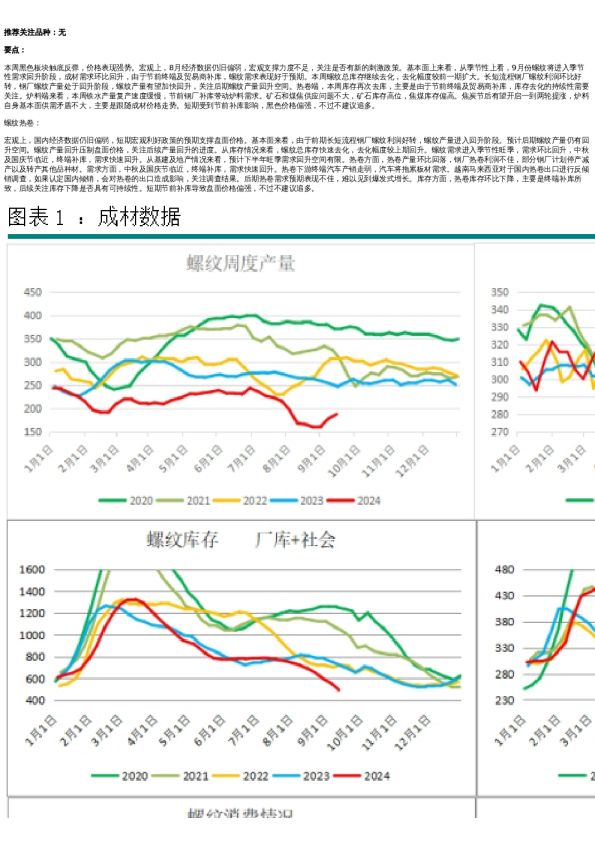

要点: 本周黑色板块中,触底之后大幅反弹。宏观上,宏观面处于平稳期,对黑色板块价格影响不大。当下黑色的交易焦点转向成材需求恢复以及库存去化的情况。基本面上看,矿石方面,矿石供应端保持稳定,波动不大。本周铁水产量环比小幅回升,回升幅度低于预期。下周铁水产量回升的幅度将决定矿石价格能否延续强势。库存方面,本周钢厂继续采取随采随用的策略,港口库存小幅回升,厂内库存环比增加。整体上,矿石能否延续前期的强势,需要关注下周铁水恢复情况。成材方面,卷螺产量分化,螺纹下降,热卷回升。螺纹产量下降主要是钢厂库存压力大减产以及铁水转产其他品种。热卷产量居于高位。近期焦炭第六轮提降落地,长流程钢厂即期利润好转。库存方面,螺纹热卷库存拐点显现,库存去化不错。螺纹库存下降,是因为低产量。热卷需求支撑库存下降。接下来一两周成材库存去化情况将决定未来一段时间成材价格方向。需求方面看,本周成材价格大幅回升之后,前期积压的终端需求以及投机需求得到释放,市场情绪阶段性好转。不过后半周成交有所走弱,成材需求乐观情绪持续性不足。制造业和出口的需求韧性还在,未出现大幅下降迹象。从混凝土、水泥以及螺纹表需情况来看,螺纹的需求恢复速度低于预期。综合来看,建筑业需求在上半年旺季难言乐观。 整体上看,宏观政策稳定,对黑色价格影响减弱,成材需求恢复以及接下来的库存去化幅度将决定价格的运行方向。短期黑色板块暂不支持反转,价格维持震荡,关注接下来一两周终端需求以及成材库存去化的情况。 螺纹热卷: 当前宏观政策处于平稳期,宏观对成材价格影响不大。市场的焦点转向接下来成材的库存去化情况。基本面上看,本周螺纹产量环比下降,热卷产量回升。螺纹产量环比下降6.92万吨。本周螺纹产量下降主要是产线检修以及铁水流向其他品种所致。热卷产量回升1.24万吨。热卷产量处于相对高位。焦炭第六轮提降落地,长流程成本走低,钢厂即期利润继续好转。铁水产量回升幅度低于预期,利空原料价格。预计后期螺纹热卷产量回升空间不大。库存方面,本周螺纹热卷库存拐点显现,进入去库阶段。螺纹热卷库存去化较好,螺纹库存去化主要是低产量,热卷是需求支持库存去化。需要关注接下来一两周的库存去化幅度。需求方面,近期国内成材价格触底反弹,前期积压的终端需求、投机需求集中释放,成材需求环比改善,市场情绪再次转向乐观。制造业需求继续维持高位。接下来需要关注建筑业需求能否超预期恢复。当前成材主要焦点转向成材库存去化情况,本周成材库存去化不错,但还不足以支持成材价格出现反转。接下来一两周成材的库存去化情况将决定接下来一段时间成材价格方向。短期成材价格维持震荡,关注库存去化情况。 铁矿: 本周铁矿石触底反弹,一方面,成材需求有缓慢恢复迹象,螺纹库存出现拐点,叠加主力合约移仓换月,成材价格上涨为铁矿石让渡上方空间;另一方面,本周市场交易钢厂复产逻辑,炉料刚需转好,阶段性利好铁矿石价格。此外,海外宏观方面,周三凌晨美联储3月议息会议态度偏鸽,整体利好大宗商品价格。 基本面来看,供应端,发运方面,本周发运量2835万吨,环比减少287万吨,澳矿发运受到天气影响有所下降,巴西及非主流矿发运略有增加,到港方面,本周到港2277万吨,环比增加252万吨,增量符合预期,预计下周到港维持在目前水平,4月初按航运周期推算或有小幅减量;需求端,本周铁水日产221.4万吨,环比增0.57万吨,同比少18.4万吨,“旺季”铁水产量触底回升,由于上半周市场预期增量较大,而实际复产速度偏慢,下周铁水增速较为关键,需求释放的利多信号有待进一步确认;库存方面,45港库存14366万吨,环比增加80万吨,同比增加761万吨,累库幅度进一步放缓,钢厂进口矿库存9395万吨,环比增加125万吨,大部分钢厂延续按需采购,主动补库意愿不强,周内部分钢厂采购的海漂资源发货拉动厂库小幅增加。 综合来看,短期供应端扰动较少,铁矿石需求随着高炉复产缓慢爬坡,基本面边际改善,价格下方面空间收窄。本轮铁矿石价格反弹高度主要关注后两周成材需求及高炉复产情况,若需求持续转好,配合钢厂复产,成本上移,有望形成正向反馈;若后续成材需求恶化,则重回弱势区间震荡。 纯碱: 本周纯碱现货价格整体大稳小动、坚挺为主。周内,部分碱厂装置有所波动,骏化、丰成、井神、海天减量,此外后续仍有部分碱厂检修计划,关注企业动向。本周产量稳中微降,其中重碱产量受装置波动影响,出现减量,轻碱产量稳中有升。此外,本周现货市场整体表现一般,主要由待发订单支撑下游刚需补库,新订单接收方面一般,整体观望情绪仍存。库存上,库存环比减少:周一前,去库格局延续,厂库仍维持小幅去库,后企业出货逐步放缓,去库效应边际走弱。随着供应宽松逐步兑现,在无供应端“风险事件”——环保限产、设备检修/故障等的驱动下,若需求端无法承接,在夏季碱厂集中检修之前,纯碱价格上方承压较大,价格震荡运行为主,下方关注氨碱成本线支撑。此外需关注消息面对于盘面的扰动。后续需持续关注现货动向以及后续订单接收情况。此外信义/旗滨每月均有进口碱到港,关注实际动向。 玻璃: 玻璃整体表现相对偏弱。现货价格上,企业降价为主,主动让利降库,提振市场拿货需求。当前浮法玻璃日熔依旧维持高位,日熔17.65万吨,开工率85.15%,基本维持稳定。产线方面,本周暂无产线点火及冷修,个别前期点火产线引头子。需求上,前期沙河产销维持向好,不乏渠道商拿货,刺激销量提升,但市场成交逐渐恢复平淡。整体市场与上周 相比有一定缓慢复苏的迹象。本周累库程度也大幅放缓,地区间差异仍存:东北、华北去库较好,华中、华南地区仍有一定累库。此外当前湖北地区库存压力较其他地区较为明显。因当下弱现实情形,导致盘面维持震荡偏弱局面。关注后续需求实际恢复状态。在后续地产政策预期仍存的情形下,不宜过分悲观。盘面当前弱势为主,下方考验生产成本支撑位,持续跟踪下游需求启动、新订单接收情况。此外需进一步关注新房、二手房家装需求对于玻璃需求端的支撑力度。 动力煤: 近期产地和港口价呈持续下跌趋势,淡季需求乏力,价格支撑弱。 本周产地供给有所收紧,月度产量数据同比减少。煤矿受事故影响,安监持严,部分煤矿检修,倒工作面,开工有所下降。产地非电需求不振,电力下游淡季,库存压力下,价格持续松动。另一方面,集团外购价持续下调也助长了价格的松动。 港口价格同样持续走低,下游淡季消费弱,库存充裕,看空后市,采购意愿不强。贸易商发运利润维持倒挂,虽然出货意愿强,但成本支撑同样不弱,导致港口交易僵持,实际成交有限,以部分补空单为主。 海外动力煤指数弱稳,市场基本面趋于宽松,亚洲主要买家需求均有下降,中国迎来淡季,印度国内产量增加,短期补库需求不强。印尼进入斋月,雨季影响物流,供给整体收缩,但内贸市场走弱,贸易商发运利润倒挂,使得价格小幅下跌。 本周全国气温整体回暖,南方短期放晴,升温相对前期明显。下周初有冷空气到来,并带来降温,江淮、江南华南多降水,但月底整体升温趋势不变,日耗降继续回落。地产基建拖累下,建材等非电需求整体走弱,煤化工近期检修,用煤需求季节性下降。 主要省市电厂库存企周期性累库,市场煤采购需求弱。大秦线春季检修在即,部分需求提前释放,北方港口调入量小幅增长;淡季终端库存充裕,进口煤补充下,北上运量下降,北港库存回升后短暂企稳。 淡季下,下游需求难有增长空间,而煤炭供给端依然偏高,行业库存整体充裕,市场利空较多,但贸易商成本支撑仍在,3月市场价格将仍以窄幅下行为主。 新湖黑色组姜秋宇 执业资格号:F3007164 投资咨询资格号:Z0011553 审核人:李明玉 免责声明 本 报 告 由 新 湖 期 货 股 份 有 限 公 司 ( 以 下 简 称 新 湖 期 货 , 投 资 咨 询 业 务 许 可 证 号3 2 0 9 0 0 0 0) 提 供 , 无 意 针 对 或打 算 违 反 任 何 地 区 、 国 家 、 城 市 或 其 他 法 律 管 辖 区 域 内 的 法 律 法 规 。 除 非 另 有 说 明 , 所 有 本 报 告 的 版 权 属 于 新湖 期 货 。 未 经 新 湖 期 货 事 先 书 面 授 权 许 可 , 任 何 机 构 和 个 人 不 得 以 任 何 形 式 翻 版 、 复 制 、 发 布 。 如 引 用 、 刊发 , 须 注 明 出 处 为 新 湖 期 货 股 份 有 限 公 司 , 且 不 得 对 本 报 告 进 行 有 悖 原 意 的 引 用 、 删 节 和 修 改 。 本 报 告 的 信 息均 来 源 于 公 开 资 料 和/或 调 研 资 料 , 所 载 的 全 部 内 容 及 观 点 公 正 , 但 不 保 证 其 内 容 的 准 确 性 和 完 整 性 。 投 资 者 不应 单 纯 依 靠 本 报 告 而 取 代 个 人 的 独 立 判 断 。 本 报 告 所 载 内 容 反 映 的 是 新 湖 期 货 在 最 初 发 表 本 报 告 日 期 当 日 的 判断 , 新 湖 期 货 可 发 出 其 他 与 本 报 告 所 载 内 容 不 一 致 或 有 不 同 结 论 的 报 告 , 但 新 湖 期 货 没 有 义 务 和 责 任 去 及 时 更新 本 报 告 涉 及 的 内 容 并 通 知 更 新 情 况 。 新 湖 期 货 不 对 因 投 资 者 使 用 本 报 告 而 导 致 的 损 失 负 任 何 责 任 。 新 湖 期 货不 需 要 采 取 任 何 行 动 以 确 保 本 报 告 涉 及 的 内 容 适 合 于 投 资 者 , 新 湖 期 货 建 议 投 资 者 独 自 进 行 投 资 判 断 。 本 报 告并 不 构 成 投 资 、 法 律 、 会 计 、 税 务 建 议 或 担 保 任 何 内 容 适 合 投 资 者 , 本 报 告 不 构 成 给 予 投 资 者 投 资 咨 询 建 议 。