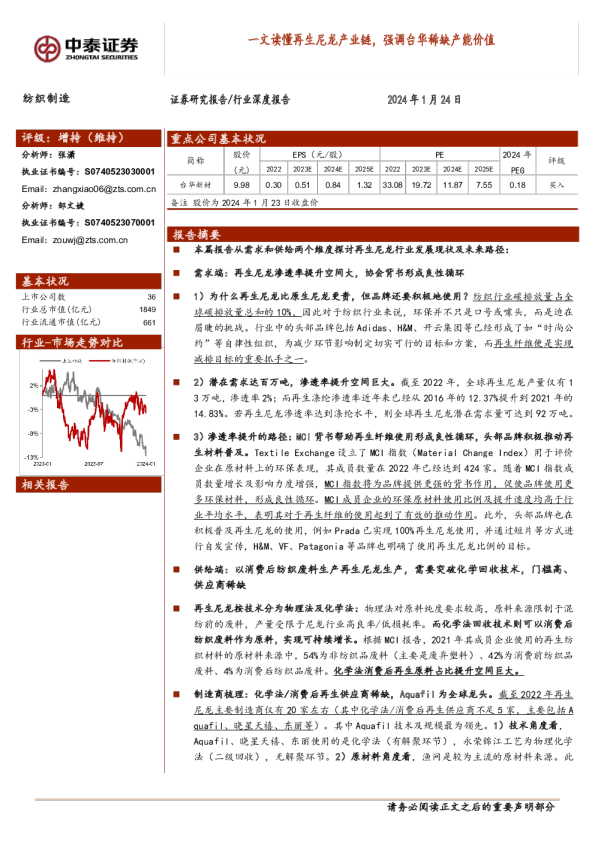

【中泰研究丨晨会聚焦】轻工张潇:一文读懂再生尼龙产业链,强调台华稀缺产能价值

【中泰研究丨晨会聚焦】轻工张潇:一文读懂再生尼龙产业链,强调台华稀缺产能价值 证券研究报告2024年1月25日 今日预览 今日重点>> 分析师:戴志锋 执业证书编号:S0740517030004电话: Email: 晨报内容回顾: 欢迎关注中泰研究所订阅号 【轻工】张潇:一文读懂再生尼龙产业链,强调台华稀缺产能价值 研究分享>> 【银行】戴志锋:降准测算|降准50bp、力度超预期;预计提升上市银行息差0.7bp,提升利润增速0.8% 今日重点 ►【轻工】张潇:一文读懂再生尼龙产业链,强调台华稀缺产能价值张潇|中泰轻工首席 S0740523030001 本篇报告从需求和供给两个维度探讨再生尼龙行业发展现状及未来路径:需求端:再生尼龙渗透率提升空间大,协会背书形成良性循环 1)为什么再生尼龙比原生尼龙更贵,但品牌还要积极地使用?纺织行业碳排放量占全球碳排放量总和的10%,因此对于纺织行业来说,环保并不只是口号或噱头,而是迫在眉睫的挑战。行业中的头部品牌包括Adidas、H&M、开云集团等已经形成了如“时尚公约”等自律性组织,为减少环节影响制定切实可行的目标和方案,而再生纤维便是实现减排目标的重要抓手之一。 2)潜在需求达百万吨,渗透率提升空间巨大。截至2022年,全球再生尼龙产量仅有13万吨,渗透率2%;而再生涤纶渗透率近年来已经从2016年的12.37%提升到2021年的14.83%。若再生尼龙渗透率达到涤纶水平,则全球再生尼龙潜在需求量可达到92万吨。 3)渗透率提升的路径:MCI背书帮助再生纤维使用形成良性循环,头部品牌积极推动再生材料普及。TextileExchange设立了MCI指数(MaterialChangeIndex)用于评价企业在原材料上的环保表现,其成员数量在2022年已经达到424家。随着MCI指数成员数量增长及影响力度增强,MCI指数将为品牌提供更强的背书作用,促使品牌使用更多环保材料,形成良性循环。MCI成员企业的环保原材料使用比例及提升速度均高于行业平均水平,表明其对于再生纤维的使用起到了有效的推动作用。此外,头部品牌也在积极普及再生尼龙的使用,例如Prada已实现100%再生尼龙使用,并通过短片等方式进行自发宣传,H&M、VF、Patagonia等品牌也明确了使用再生尼龙比例的目标。供给端:以消费后纺织废料生产再生尼龙生产,需要突破化学回收技术,门槛高、供应商稀缺 再生尼龙按技术分为物理法及化学法:物理法对原料纯度要求较高,原料来源限制于混纺前的废料,产量受限于尼龙行业高良率/低损耗率。而化学法回收技术则可以消费后纺织废料作为原料,实现可持续增长。根据MCI报告,2021年其成员企业使用的再生纺织材料的原材料来源中,54%为非纺织品废料(主要是废弃塑料)、42%为消费前纺织品废料、4%为消费后纺织品废料。化学法消费后再生原料占比提升空间巨大。 制造商梳理:化学法/消费后再生供应商稀缺,Aquafil为全球龙头。截至2022年再生尼龙主要制造商仅有20家左右(其中化学法/消费后再生供应商不足5家,主要包括Aquafil、晓星天禧、东丽等)。其中Aquafil技术及规模最为领先。1)技术角度看,Aquafil、晓星天禧、东丽使用的是化学法(有解聚环节),永荣锦江工艺为物理化学法(二级回收),无解聚环节。2)原材料角度看,渔网是较为主流的原材料来源。此外,已具备褪色技术的Aquafil亦以成衣厂服装废料、废弃锦纶地毯作为原料来源,实现废弃纺织品的循环闭环。而大规模的成衣废品回收再生产循环在产业端尚未实现,大有可为。 投资建议:高需求紧供给,强调台华稀缺产能价值。再生尼龙当前处于潜在需求大、供给稀缺状态,尤其是消费后再生尼龙。台华化学法再生项目产能合计10万吨,预计全部投产后产能跃居全球前列,且公司此前已通过InResST进行渔网回收布局,计划未来三年投建循环产业园,原料来源较充裕。因此,我们持续看好再生尼龙赛道,以及台华的再生尼龙规模、先发优势,建议积极把握回调下布局机会。 风险提示:原料价格波动、行业竞争加剧、需求下滑、公司投产进度不及预期风险、研究报告中使用的公开资料可能存在信息滞后或更新不及时的风险。 摘要选自中泰证券研究所研究报告:《一文读懂再生尼龙产业链,强调台华稀缺产能价值》发布时间:2024年1月24日 研究分享 ►【银行】戴志锋:降准测算|降准50bp、力度超预期;预计提升上市银行息差0.7bp,提升利润增速0.8% 核心观点:1、本次降准力度较大,步长50bp、超出预期,预计释放流动性约1.2万亿,其中上市银行释放资金规模在9500亿左右,对上市银行息差提升在0.7bp左右;对利润水平提升0.8%。2、多层因素推动本次降准:缓解资金面、稳定资本市场。3、展望:降准或为降息打开空间。 央行决定于2月5日起降准50bp,此次降准为今年以来第一次降准、2022年以来的第五次降准,超过了前四次各自25bp的下调幅度。预计释放流动性约1.2万亿,其中上市银行释放资金规模在9500亿左右。本次还下调金融机构存款准备金率和支农支小再贷款、再贴现利率25bp至1.75%,体现了结构上对涉农、小微和民营企业的重视。 本次降准原因:一是保持流动性合理充裕,缓解市场对于资金面的担忧。二是有利于资本市场的稳定,在1月22日召开的国务院常务会议上提到了要采取更加有力有效措施着力稳定资本市场,本次降准力度超预期预计和稳定资本市场也有一定关系。 降准对银行收入影响的测算:释放出的流动性、银行将用于投放更高收益资产。对上市银行息差提升在0.7bp左右;对利润增速提升0.8%。 展望:存在进一步降息的可能。央行2024年工作会议明确将继续促进社会综合融资成本稳中有降,前期存款利率下调和本次降准为降息打开一定空间,目前经济内生动能较弱,降息也有助于改善居民和企业的预期,从而拉动经济增长。 板块投资建议:经济决定银行选股逻辑,经济弱与强的复苏对应不同的标的品种。1、优质城农商行的基本面确定性大,选择估值便宜的城农商行。二是经济弱复苏、化债受益,高股息率品种,选择大型银行。三是经济复苏预期强,选择银行中的核心资产。 风险提示:经济下滑超预期。经济恢复不及预期。 摘要选自中泰证券研究所研究报告:《降准测算|降准50bp、力度超预期;预计提升上市银行息差0.7bp,提升利润增速0.8%》 发布时间:2024年1月25日 报告作者:戴志锋中泰银行业首席S0740517030004 重要声明: 中泰证券股份有限公司(以下简称“本公司”)具有中国证券监督管理委员会许可的证券投资咨询业务资格。。本公司不会因接收人收到本报告而视其为客户。 本报告基于本公司及其研究人员认为可信的公开资料或实地调研资料,反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响。本公司力求但不保证这些信息的准确性和完整性,且本报告中的资料、意见、预测均反映报告初次公开发布时的判断,可能会随时调整。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本报告所载的资料、工具、意见、信息及推测只提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,本公司不就报告中的内容对最终操作建议做出任何担保。本报告中所指的投资及服务可能不适合个别客户,不构成客户私人咨询建议。 市场有风险,投资需谨慎。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。 投资者应注意,在法律允许的情况下,本公司及其本公司的关联机构可能会持有报告中涉及的公司所发行的证券并进行交易,并可能为这些公司正在提供或争取提供投资银行、财务顾问和金融产品等各种金融服务。本公司及其本公司的关联机构或个人可能在本报告公开发布之前已经使用或了解其中的信息。 本报告版权归“中泰证券股份有限公司”所有。事先未经本公司书面授权,任何机构和个人,不得对本报告进行任何形式的翻版、发布、复制、转载、刊登、篡改,且不得对本报告进行有悖原意的删节或修改。