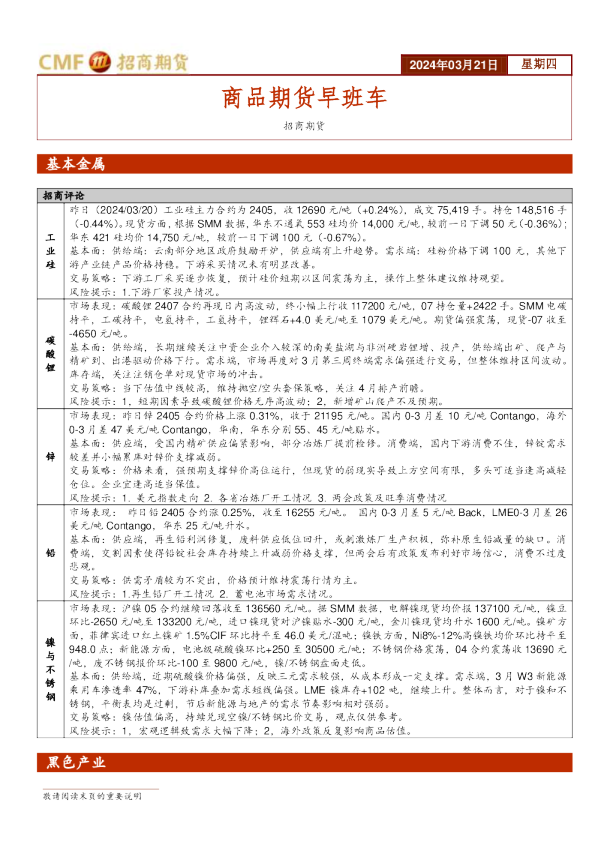

商品期货早班车

2024年01月17日 星期三 商品期货早班车招商期货 基本金属 招商评论 铜 市场表现:昨日铜价震荡企稳。基本面:美联储官员发言打击降息预期,美元指数走强。昨日日间收盘后,彭博消息称中国要发行一万亿特别国债刺激经济,市场情绪得到明显提振。华东华南平水铜现货升水130元和260元,现货进口盈利270元,精废价差1400元。交易策略:特别国债提振市场信心,建议逢低买入。风险点:美元指数走强超预期,国内需求不及预期。仅供参考。 碳酸锂 市场表现:碳酸锂2407上涨2.16%收104150元/吨,07持仓量+2508手。纯碱05合约明显反弹收1912元/吨,SMM电池级碳酸锂现货价格环比+300至9.65万元/吨,电池级氢氧化锂持平至8.48万元/吨,锂辉石精矿持平至1011美元/吨。LC现货-07价差走阔至-0.77万元/吨,03-04价差走窄至-0.42万元/吨。基本面:供给端,未来数个季度矿端供给放量将主导锂驱动,新增供给来自于澳洲、非洲的硬岩锂,阿根廷的盐湖与国内的少量锂云母增、投产,持续关注,短期供给端扰动消退,中线供给未见减少;需求端,动力、储能电池需求环比转弱,消费电子需求相对较好但占比较低,现货需求整体偏中性,部分厂商挺价,价格略有上调,但与现货的负基差仍然较高。库存端,上周碳酸锂+1851吨,上游维持被动累库的趋势。交易策略:逢高抛空/套保机会,观点仅供参考。风险提示:1,短期因素导致碳酸锂价格无序高波动;2,新增矿山爬产不及预期;3,市场再度提前交易过剩预期。 锌 市场表现:昨日锌主力合约价格震荡偏强,收于21175元/吨,涨0.24%。华南,华东升水150,130元/吨,区域性缺货现象有所缓解。沪锌0-3月差40元/吨,伦锌0-3月差-23美元/吨。基本面:基本面来看,国内矿端受季节性影响产量下滑,冶炼厂开工情况积极,整体原料紧缺格局并未改变。消费端,目前处于季节性淡季,镀锌、压铸、氧化锌板块订单偏弱,部分企业1月亦考虑提前放假,消费市场支撑有限。交易策略:考虑到加工费弱势运行、社会库存依然处于低位和冶炼厂的成本支撑,锌价下降空间有限,建议逢低买入,关注节前社库累库情况。风险提示:1.美元指数走向2.各省冶炼厂检修情况3.北方环保限产对镀锌开工影响 铅 市场表现:昨日铅主力合约震荡回落,收于16230元/吨,跌0.09%。华东平水,沪铅0-3月25元/吨back。伦铅23美元/吨左右Contango。基本面:供应端,原生铅、再生铅检修恢复,开工率上行,供应环比增加。消费端,蓄电池企业元旦假期因素接触,蓄电池企业恢复生产。又因沪铅2401合约交割,交割品牌移库交仓,铅锭社会库存随之累增。交易策略:下周重点关注安徽地区雾霾限产影响能否解除,暂时离场观望。风险提示:1.再生铅厂开工情况2.蓄电池市场需求情况. 镍与不锈钢 市场表现:沪镍02合约小幅走低收至126850元/吨。据SMM数据,电解镍现货均价报128900元/吨,镍豆环比-300元/吨至123250元/吨,进口镍现货对沪镍贴水-100元/吨,金川镍现货均升水4400元/吨。镍矿方面,菲律宾进口红土镍矿1.5%CIF环比持平至41.0美元/湿吨;镍铁方面,Ni8%-12%高镍铁均价环比持平至927.5点;新能源方面,电池级硫酸镍环比持平至26400元/吨;不锈钢价格偏弱震荡,02合约震荡偏强收13850元/吨,废不锈钢报价持平至9550元/吨,镍/不锈钢盘面比价走低。基本面:供给端,等含镍产品均仍处于产能释放周期,中期过剩趋势较为明显,但12月镍铁、硫酸镍产量环比略有下降反映需求承压背景下短线供给趋缓;需求端,市场传言拟发行特别国债,商品尾盘多有上涨。1-2月三元电池排产继续偏弱,三元电池相对较差,拖累镍元素需求。1月不锈钢排产环比-2.8%,整体对镍元素呈中性。库存端,LME镍库存昨日持平。交易策略:建议继续逢高空镍/不锈钢比价,观点仅供参考。风险提示:1,宏观需求大幅下降;2,海外政策反复影响商品估值。 锡 市场表现:昨日锡价大幅上行。基本面:供应端扰动增加,包括非洲港口拥堵影响了发运,印尼大选对出口产生影响,佤邦复产没有明确时间表。需求来看,价格上行后,下游采购积极性不高,可交割品牌升水600元,进口盈利1300元左右。上期所锡仓单增加11吨,至6090吨,而LME锡库存减少325吨,至6995吨。 交易策略:维持逢低买入建议。风险点:美元指数走强超预期,国内需求不及预期。仅供参考。 黑色产业 螺纹钢 市场表现:周二日内螺纹主力合约2405日内震荡下挫至3865元/吨,但尾盘迅速拉高收于3899元/吨,夜盘高开后横盘震荡收于3911元/吨,较前一交易日夜盘涨18元/吨基本面:需求进入淡季,各地库存开始累积,库存水平较往年阴历同期略偏高。供应端长流程钢厂亏损收窄,临近节假日电弧炉停产渐近,产量后续将稳中有降。短期螺纹供需中性,符合季节性特征。昨日消息面彭博通讯社再度发布关于一万亿超长期限特别国债的新闻,但新闻内容上周已有其他媒体报导,增量信息有限。预计短期内期货价格将以震荡整理为主。交易策略:操作上仍建议观望为主风险因素:宏观预期进一步大幅走弱 铁矿石 市场表现:周二日内铁矿主力合约2405日内震荡下挫至924.5元/吨,但尾盘迅速拉高收于938.5元/吨,夜盘高开后横盘震荡收于947.5元/吨,较前一交易日夜盘涨8.5元/吨基本面:钢联口径澳洲至中国发货环比下降194万吨至1254万吨,巴西发货环比大幅上升296万吨至713万吨。到货环比上升178万吨至2949万吨。港存环比上周四下降4万吨至1.26亿吨,仍为近五年较低水平。钢厂利润维持低位,焦炭第二轮提降后利润略有边际改善但仍处于低位,后续产量将稳中有降。预计第三轮提降将有阻力。铁矿供需季节性转弱,但同比仍略偏强。昨日消息面彭博通讯社再度发布关于一万亿超长期限特别国债的新闻,但新闻内容上周已有其他媒体报导,增量信息有限。预计短期内期货价格将以震荡整理为主。交易策略:操作上单边仍建议观望为主,套利可尝试3/5正套风险因素:宏观预期进一步大幅走弱 农产品市场 招商评论 豆粕 市场表现:隔夜CBOT大豆变动不大。基本面:供应端,南美丰产预期,后期焦点依旧在产量博弈。需求端,短期美豆周度出口走弱,而压榨需求不错。交易策略:驱动向下不变,后期核心在南美产量博弈,关注南美天气。国内单边跟随外盘向下。风险提示:南美天气炒作。观点仅供参考! 玉米 市场表现:昨日c2405合约小幅反弹,中储粮将在东北等玉米主产区增加国产玉米收储规模,现货价格延续跌势。基本面:新作增产,目前售粮进度偏慢,政策利好提振市场情绪,可能进一步放缓售粮进度,短期压力下降,但后期售粮压力仍大。目前下游观望情绪浓厚,贸易商收购心态谨慎,深加工库存回升,养殖端亏损,饲料企业维持低库存,随用随买,建库意愿不强。关注后期具体收储数量,若数量不大实质利好有限。交易策略:政策利好提振下,玉米期价有反弹修复可能,暂时观望。观点仅供参考。风险点:政策收储超预期。 油脂 市场表现:短期油脂分化,棕榈领涨。基本面:供应端,国际棕榈处于季节性减产,不过其他油料油脂预期宽松;而需求端,ITS预估1月1-15日马棕出口环比+6.5%。交易策略:呈现油强粕弱。风险提示:棕榈产量后期逆季节性。观点仅供参考! 鸡蛋 市场表现:昨日jd2403小幅反弹,现货价格全面上涨。基本面:终端春节备货增加,市场走货加快,贸易商拿货积极性增加,市场炒涨氛围逐渐浓厚。目前市场供应充足且产能逐步增加,目前虽有春节备货需求,但总体需求预计季节性转弱,鸡蛋供需偏宽松。短期蛋价受备货提振有反弹动力。中期来看,伴随着产能逐步上升,饲料成本下降,需求下滑,蛋价仍将偏弱运行。交易策略:鸡蛋期价预计震荡反弹,建议暂时观望。观点仅供参考。 生猪 市场表现:昨日lh2403合约窄幅震荡,猪价多数上涨。基本面:据第三方调研,1月样本企业出栏量预计环比减少8%-10%。北方散户低价惜售明显,腊八提 振需求,屠宰量逐步回升,屠宰企业收购难度增加。南方二育参与积极性增加,年底需求转暖有望提振猪价走强。交易策略:年底需求好转及成本支撑下,猪价预计震荡反弹,维持偏多思路。观点仅供参考。风险点:疫病或天气异常。 能源化工 招商评论 LLDPE 市场表现:昨天lldpe主力合约延续小幅反弹。华北低价现货8130元/吨,05基差盘面减30,基差走弱,成交尚可。近期海外美金价格稳中小涨,低价进口窗口重新关闭。基本面:供给端,短期国产供应持稳,进口关闭导致后期进口增量不大,后期总体供应环比回升,但压力尚可。上半年由于没有新增产能投放,导致整体供应增量放缓。需求端,下游农地膜处于季节性淡季,总开工率延续环比小幅下降,同比仍处于历年正常偏低水平。春节前下游逐步补库存。交易策略:上半年pe全球产能投放减少,供应压力缓解,中长期单边逢低做多为主及05合约买塑料空pp持有。短期上游延续去库,产业链库存中性,进口窗口关闭,供需偏弱,下游春节前逐步进入补库存阶段,短期震荡偏强为主,往上受制于进口窗口压制。观点仅供参考。风险点:1,地缘政治发酵;2,海外需求情况;3,下游订单情况;4新装置投放情况 欧线 市场表现:昨日主力合约下跌6.82%,收于2039.6点,成交一般,持仓减少1391手。目前现货海运费有些许松动,但依然高位震荡。基本面:供给端:中东局势不断激化,短期船舶绕行好望角将成常态,亚洲空箱趋于紧张或将影响春节后出运情况。需求端:全球零售商担心库存压力,今年春节前积极备货,目前高频需求数据显示货量已在顶部,未来几周可能缓慢下降。交易策略:近期红海局势利多逐渐减弱,盘面回归好望角航线均衡价格附近,波动加剧,我们建议投资者观望为主。短期看(春节前)欧线期货将偏强宽幅震荡;长期看(春节后)欧洲经济仍在筑底回暖中,欧洲经济或无法较快复苏维持节后高位海运费,若中东局势稳定,未来期现运费或终将双回落,观点仅供参考。风险提示:1,红海事件情况;2,汇率变化情况;3,原油价格情况 PVC PVC05合约收5881,涨0.58%。基本面:供需偏弱,上游开工80%在高位,月产量204万吨同比增速14%。下游需求进入淡季,库存还在累积。注册仓单增加到5万手以上,对盘面压制明显。PVC现货小幅度反弹20,华东价格5590,华南5680左右,乙烯法5880。PVC华东及华南样本仓库总库存40.33万吨,较上一期增加2.86%,同比增加41.01%。策略:PVC供需偏弱库存持续累积,建议逢高保值。风险提示:春节后房地产大幅度好转 PTA 市场表现:昨日PXCFR中国主港价格1030美元/吨(+5),折合人民币8445元/吨(+47),PTA华东现货价格5765元/吨(+35),现货基差小幅走强至-41元/吨(+1)。基本面:成本端PX供应维持高位。海外一套科威特装置按计划停车,供应下降。供应端PTA一套450万吨装置降负,供应压力缓解。需求端聚酯工厂开工负荷走弱,部分工厂开始停车放假。聚酯库存小幅累库,库存处于历史中高位水平,整体来说库存压力并不大,但近期聚酯综合利润持续亏损,或加快工厂年前停车节奏。综合来看PX和PTA仍处于累库状态,关注淡季聚酯负荷下降速率。交易策略:近期两套大型PTA装置检修降负,PX累库幅度增加,而盘面05PX已计价较高的调油需求预期,警惕现货宽松叠加调油不及预期带来的价格下行,短期建议观望,PTA短期供应压力缓解,中期供应压力较大,观察加工费修复情况择机做缩利润。风险提示:需求超预期;装置检修情况;新产能投产进度。 纯碱 SA2405收1912,上涨4.2%。基本面:今日有较多纯碱厂封单不卖,引发盘面大涨。现货价回调到2250左右,安徽底部玻璃厂集中补库,纯碱厂预售较多。基本面依然小幅度过剩,纯碱开工率86%,周度产量66万吨,远兴三线逐步正常、德邦新产能预计1季度投产,库存42.59万吨,环比增加5.63万吨,上涨15.23%。下游需求光伏玻璃价格尚可,西北纯碱松动降价。现货青海