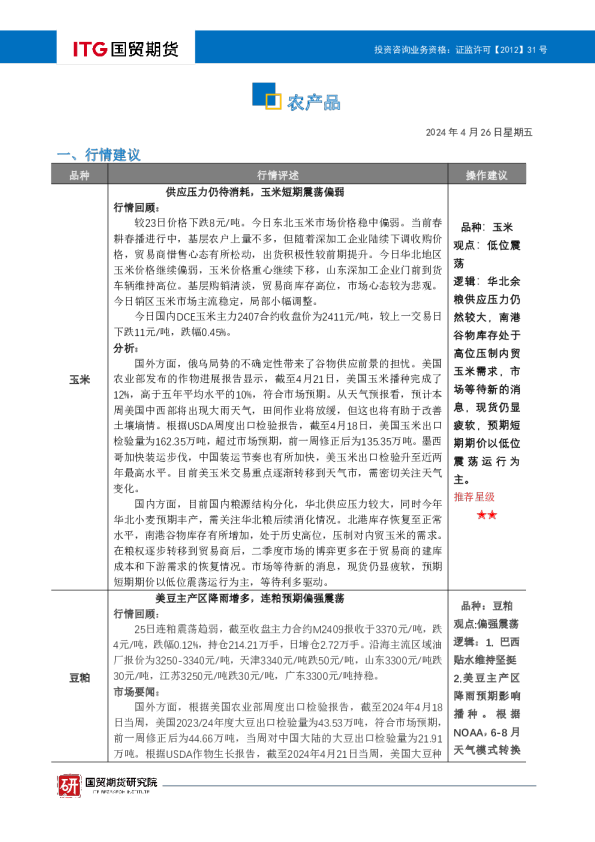

国贸期货投研日报:农产品

农产品 一、行情建议 2023年12月20日星期三 品种 行情评述 操作建议 内外棉价反弹,关注下游订单 现货: 新疆市场棉花价格小幅下调,跌100元/吨左右,3128B新疆机采棉 15750-15900元/吨,手采棉15950-16050元/吨。内地市场棉花价格小幅 下调,跌50-100元/吨不等,3128B新疆机采棉16400-16500元/吨,手采棉16600-16700元/吨,3级地产棉双28价格16300-16400元/吨。新年度棉花持续上市,商业库存水平上升,随着轧花厂加工陆续结束,开机率呈下降趋势;郑棉主力期货增量增仓,期价小幅下跌,贸易企业积极报价,下游刚需低价采购,交投表现较一般。港口美棉M1-1/8清关人民币价格跌150元/吨,报16800元/吨,市场成交有限。当前青岛港2023年巴西棉M1-1/8报价16000-16100元/吨,美金报价89-90美分/磅;2022年美棉GC31-3-37报价17100-17200元/吨,美金报价96-97美分/磅;2023年澳棉SM1-5/32报价1700-17200元/吨,美金报价93-94美分/磅。因港口库存较多,纺企需求不强,进口棉价格逐步承压,其中巴西棉库存尤其突出,其市场基差也逐步下调;各大贸易商报价积极,低价高指标货源成交尚可。分析:供应:从全球来看,23/24年度巴西大幅增产,巴基斯坦恢复性增产,但其他主产国产量均出现不同程度下滑,其中中国、美国、土耳其减产幅度较大,整体呈现减产格局。聚焦国内,一方面,随着新棉集中上市以及进口资源放量,中期棉花供应压力显著增加,同时中游棉纱库存处于近年来高位,且尚未见到拐点,在其有效去化前仍将对产业链形成较大压力;另一方面,近期内外价差重新倒挂,可能对远期棉花进口供应形成抑制,下游工厂持续降负,也有利于远期成品纱布供应减量。 需求:海外方面,利率高压环境维持了一年有余,对海外纺服需求造 棉花:区间 棉花 震荡 推荐星级 ★★★ 成持久伤害,越南、印度、巴基斯坦等主要纺织国开机负荷持续走低,侧面反映了海外需求衰退的现实;随着美国财政紧缩周期的开启,未来海外需求或面临进一步下行压力。国内方面,短期海外阶段性补库有望边际改善出口,但当下弱需求、低利润自下而上形成的负反馈仍未消除,有效去库的关键或仍在于季节性内需增量;值得注意的是,中央经济工作会议强调继续扩大内需,随着财政端发力,远期纺服消费值得期待。总的来看,当前棉纺产业链的蓄水池相比往年要小得多,节前织厂存在补库需求,但强度和持续性仍然存疑。建议高库存企业仍以出货顺势解套为主,盘面套保可考虑配合期权操作。未来重点关注棉纱去库情况。 印度措辞反复,内外糖价走势纠结 现货:结晶葡萄糖:黑龙江主流出厂价3450-3480元/吨;河北企业主流出厂价3700-3800元/吨;山东企业主流出厂价3700-4050元/吨大。麦芽糖浆:麦芽糖浆山东主流出厂价在2800-3050元/吨;河北2780-2830元/吨;吉林2720-2800元/吨。F55果葡糖浆:F55果糖广州出厂价3100-3200元/吨;山东2930-3100元/吨;辽宁地区价格2800-2900元/吨。麦芽糊精:麦芽糊精山东出厂价3980-5000元/吨;河北出厂价3900-4400元/吨。甘蔗糖:广西南宁站台价格6480元/吨,跌20元/吨;云南昆明市场价6500元/吨;广东湛江价格6700元/吨,跌20元/吨。加工糖:福建白玉兰报价6900元/吨,跌50元/吨;中粮(辽宁)出厂价格6980元/吨,跌50元/吨。分析: 巴西方面,近期Unica公布巴西中南部11月上半月的压榨数据,数 据显示压榨量和产糖量均维持高位,其中压榨甘蔗3477.24万吨,同比 白糖:偏弱 白糖 震荡 推荐星级 ★★★ 增32.09%;产糖218.99万吨,同比增30.92%;甘蔗制糖比49.81%,去年同期为48.4%;出糖率132.69千克/吨,去年同期137.1;截至11月上半月,累计压榨甘蔗5.95亿吨,同比增加14.99%;累计产糖3941.22万吨,同比多739.66万吨(+23.1%);累计甘蔗制糖比49.41%,高于上年同期的46%;累计甘蔗出糖140.59千克/吨(去年同期141.13)。11月29日,巴西农业部下属的国家商品供应公司CONAB发布报告,自4月1日开始的2023/24榨季,预计2023/24年度巴西糖产量4688万吨(较8月预估4089万吨增600万吨增幅15%,较去年3680同比增1008万吨增幅27.4%),改写历史新高。印度方面,政府和贸易消息人士周三表示,其正计划阻止将糖用于乙醇生产,以确保当地市场有足够的糖供应。减少向乙醇的转移将有助于世界第二大糖生产国增加糖的产量,由于主要种植州的降雨量低于正常水平,预计糖产量将下降。他们称,政府可以要求工厂不要使用甘蔗汁和一种含有较高蔗糖含量的副产品(B类糖蜜)来生产乙醇。印度的燃料零售商从糖厂购买乙醇与汽油混合,他们为用甘蔗汁和B类糖蜜生产的乙醇支付更高的价格。印度政策向来变数交较大,最终结果还得看实际落地。泰国方面,据外媒近日报道,受干旱影响,预计泰国的食糖产量将在2023/24榨季下降近五分之一。泰国糖业公司董事RangsitHiangrat表示,由于主产区缺水,预计泰国2023/24榨季的甘蔗产量将从本榨季的9390万吨降至8200万吨;产糖量将下降18%至900万吨左右,未来几年极端高温和干旱可能会使情况变得更加严重。Rangsit还预测,明年泰国的食糖出口量将从今年的800万吨降至600万吨。当前泰国仍处于压榨初期,后期随着压榨量的达峰,预计将对国际糖价形成进一步压力。 国内方面,12月8日广西新增3家糖厂开榨,截至目前不完全统计, 23/24榨季广西开榨糖厂数量已达60家,同比增加1家,日榨产能合计约48.3万吨,同比增加1.3万吨。继目前广糖、东亚、中粮等集团之后,广农集团糖厂今天也已全部开榨,预计周末广西还有3家糖厂开榨。12 月10日云南共有8家糖厂开榨。分别为:中云的江城糖厂、上允糖厂:英茂的景罕糖盏西糖厂、瑞丽糖厂、轩岗糖厂、文山兴街糖厂,红庆糖厂。截至目前不完全统计,2023/24榨季云南开榨糖厂数量已达11家,同比持平,日榨产能合计约4.22万吨,同比减少2.39万吨。预计本周云南还有5-7家糖厂开榨。综上所述,郑糖中期走势仍然偏空对待,短期或有修复行情,但修复力度预计不大。当前下方存在多重成本线支撑,预计后期下跌行情不会十分顺畅,走势可能存在反复。 供强需弱格局未变,玉米价格继续探底 玉米:偏弱运行 推荐星级 ★★★ 行情回顾: 今日东北地区玉米价格继续下调10-40元/吨。农户售粮意向提升,多 地反馈基层潮粮上量。近期各地区粮源上量和外流节奏分化,辽宁基层潮 粮销售较少,部分烘干塔自黑龙江调粮烘干销售;吉林西部潮粮上量少, 市场处于有价无市状态,中部长春、松原等地潮粮上量尚可,烘干塔顺价操作;黑龙江基层粮源上量增加,干粮价格相对较低,外流销售半径扩大,近期部分流向陕西等地区。预计随着黑龙江低价产区粮源减少,卖压或阶段性缓解。华北地区,今日部分深加工企业价格继续下调10-20元/ 吨,山东深加工企业门前到货量维持高位,市场粮源供应依然相对充足, 部分企业价格继续下调,但下调范围收窄。河南、河北企业价格也跟随下跌。销区玉米市场跌势迅猛。期货价格继续大幅下落,现货市场气氛悲 玉米 观,贸易商报价信心低迷,报价重心持续下移,港口购销清淡。下游饲料企业目前采购极为谨慎,观望心态浓厚,以滚动补库为主,库存时间在25-35天左右。 今日国内DCE玉米主力2405合约收盘价为2379元/吨,较上一交易日 下跌25元/吨,跌幅1.04%。分析:国外方面,美玉米性价比提高或提振出口需求,USDA数据显示,截至2023年12月14日当周,美国玉米出口检验量为947418吨,位于市场预期值的顶端,前一周修正后为725330吨,初值为711733吨。截至2023年12月14日当周,美国对中国(大陆地区)的玉米出口检验量为202691吨。前一周美国对中国大陆的玉米出口检验量为141266吨。美国财政部上周五发布指导意见,允许使用美国能源部开发的GREET模型来计算温室气体(GHG)减排量,这意味着美国玉米乙醇生产商将有资格获得可持续航空燃料(SAF)每加仑1.25美元至1.75美元的税收抵免,或刺激对玉米的需求。南美方面,市场担忧巴西二季玉米播种可能延迟,目前看来南美降雨在未来两周有所转好。另外,四大航运巨头或将暂停红海运输,海运费走强。整体来看,美玉米短期受需求提振或有所反弹,但在新季玉米供应充足的情况下,美玉米反弹高度有限。 国内方面,供给端来说,目前东北地区卖压仍存,尤其是黑龙江、吉 林两省。近期基层上量明显,市场情绪较为恐慌。按照历史经验,节前变现需求也会带来农户的卖粮高峰,预期年前新粮卖压将兑现。同时近期进口玉米和进口大麦集中到港,饲用性价比较高,预期玉米供应端相对宽松。需求端,生猪养殖亏损,产能加速去化,预期对玉米的需求造成拖累,企业补库意愿较弱,库存水平处于历年低位,对价格无法形成支撑。深加工利润有所修复,库存有所增加,但对行情的支撑较为有限。另外,今日进口玉米拍卖全部流拍,市场担忧拍卖底价继续下调。整体来说,新作供应压力叠加进口谷物到港压力,同时下游对内贸玉米的需求短期预期难有明显起色,玉米期货价格在供强需弱的格局下预期依然承压运行,关注近期政策变化及红海运输对进口的影响。 近月供需维持宽松,南美天气预报积极 行情回顾: 18日连粕冲高回落,截至收盘主力合约M2405报收于3380元/吨,跌 6元/吨,跌幅0.18%,持仓133万手,日增仓0.5万手。现货方面,今日沿海油厂主流报价上调10-30元/吨,其中天津3930涨10元/吨,山东3870涨10元/吨,江苏3860涨10元/吨,广东3890涨10元/吨。分析:美豆需求方面,压榨方面,根据NOPA月报,美国会员单位11月共压榨大豆1.89038亿蒲式耳,为创第二记录的高位。美豆出口方面,根据USDA,截至2023年12月14日当周,美国大豆出口检验量为1411567吨,处于市场预估范围的顶端,前一周修正后为999790吨,初值为984410吨。南美方面,在新季美豆供给偏紧的格局下,2023/24年度全球大豆供需宽 松的预期,巴豆丰产预期能否兑现成为关键。巴西前期的天气模式呈现出 豆粕 “南涝北旱”的格局,巴豆种植进度同比偏低,多数机构已经下调了巴豆新季产量预估。巴西国家商品供应公司(CONAB)表示,截至12月16日,巴西大豆播种率为94.6%,上周为89.9%,去年同期为96.7%。从未来天气看,本周初巴西中西部产区整体降雨偏少,且温度偏高,对大豆的结荚较为不利,但预期未来3-14天巴西中西部大雨天气将会回归,有利于大豆的生长。阿根廷政府周一将寻求把豆油和豆粕出口关税从目前的31%提高到33%,有利于美国的大豆及制成品出口,这抵消南美近期出现有利降雨给 豆粕: 震荡偏弱运行 推荐星级★★★ 大豆市场带来的压力。另外,四大航运巨头或将暂停红海运输,海运费走 强。 国内方面,12月大豆到港量预估在千万吨以上,预期大豆库存将继续 回升,国内油厂开机和压榨量将有所回升,豆粕存累库预期。下游需求方面,生猪养殖亏损,产能加速去化,预期对豆粕的需求造成拖累,企业维持刚需补库,库存水平处于历年低位,需求没有明显起色,对价格无法形 成支撑。 整体来说,近月大豆到港供应充足,豆粕存累库预期,生猪养殖持续 亏损,豆粕饲用需求疲弱,国内豆粕基本面仍维持供需宽松格局,现货依然承压。巴西大豆12月进入关键生长期,天气预报较为积极,关注12月降 雨的实际兑现情况,盘面短期预期围绕南美天气变化震荡偏弱运行,关注 红海运输对进口的影响、汇率变化等。 盘面调整,预计持续震荡 行情回顾: 现货市场:根据中国汇易统计的数据,上个交易日华南棕榈油现货价 7,160元/吨(+100)。基本面