2023年三季报点评:23Q3业绩环比基本持平,干法隔膜项目进展顺利

AI智能总结

AI智能总结

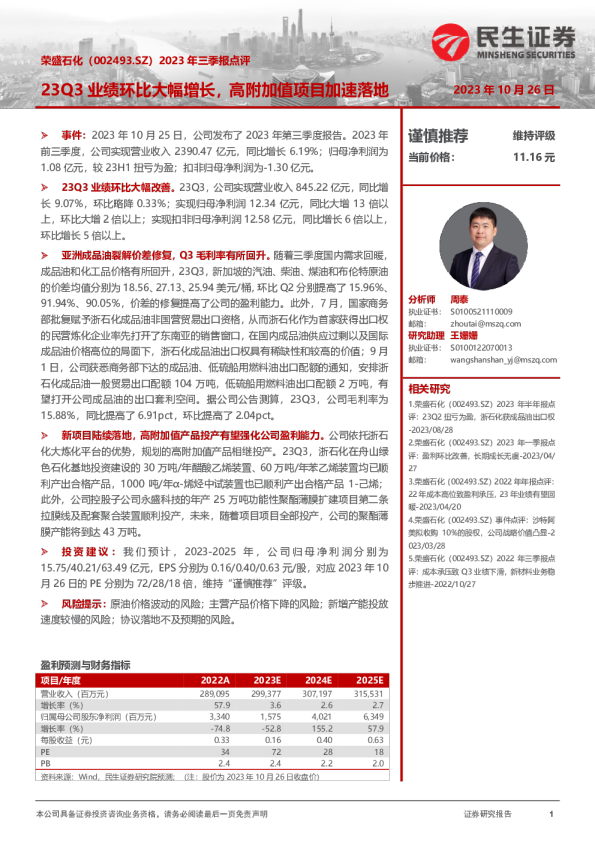

事件:公司发布2023年三季报。2023年前三季度,公司实现营业收入90.93亿元,同比下降2.0%;实现归母净利润21.54亿元,同比下降33.2%。2023年第三季度,公司实现营业收入35.25亿元,同比增加0.05%,环比增加17.5%; 实现归母净利润7.49亿元,同比下降37.9%,环比下降0.9%;实现扣非归母净利润7.10亿元,同比下降39.4%,环比下降0.8%。 以价换量,23Q3公司业绩同比下降,环比基本持平。为保障产能满产,从而提高产销量和市场份额,公司采取主动降价策略,23Q3业绩同比下降,环比基本持平。毛利率方面,23年Q3,公司的销售毛利率为35.4%,环比下降6pct。 费用率方面,23年Q3,公司销售、管理、财务费用率分别为0.9%、1.8%、2.7%,环比分别变动+0.4、-2.9、+2.7p Ct 。产能方面,公司产能规模位于全球首位,截至22年底公司隔膜产能约70亿平,在上海、无锡、江西、珠海、苏州、重庆、常州、荆门、匈牙利等国内外地区布局有生产基地。据EVTank统计,22年公司锂电隔膜全球市场占有率近40%,出货量全球第一。 干法隔膜项目进展顺利,技术优势显著。公司与Celgard合资建设的首条干法隔膜产线进展顺利,已经通过国内某大客户的验证并开始批量供应,预计23年将把10亿平的产能对应的设备全部安装好。公司的干法隔膜生产技术优势显著,公司与Celgard进行合作,使用吹膜法工艺生产,能够通过授权的技术生产高性能的单层、多层共挤和超薄隔膜,生产效率高且产品品质好,厚度薄。此外,公司在钠离子电池和磷酸锰铁锂电池方面也与下游客户进行了大量的合作开发,于23年上半年逐渐开始放量,未来将按计划逐步实现新产品的导入。 高强度的研发投入保障高附加值的非隔膜产品和高分子材料产品的研发。23年前三季度公司的研发费用共5.7亿元,占营收的比重为6.3%,同比增加32.9%。 隔膜方面,继去年公司在行业内首先推出了超级快充对应的超高孔隙率隔膜后,公司已经实现了多款7微米和9微米的新型高孔隙率高强度隔膜的量产导入,下一代超高强度的5微米动力电池隔膜在客户端的评测进展顺利。此外,公司江西、江苏基地的铝塑膜新产线陆续安装,在动力方面已通过部分电池企业的审核。 公司还将业务延伸到了医疗/电子过滤用途特种聚乙烯高精度过滤膜,产品可以实现10纳米以下的高精度的过滤,过滤效率达到99.9999%,已达全球高端半导体医疗领域的水平。 盈利预测、估值与评级:由于行业竞争加剧,公司盈利能力可能有一定程度下滑,我们下调公司23-25年的盈利预测,预计23-25年公司归母净利润分别为29.83(下调52.8%)/34.28(下调58.4%)/40.03(下调57.9%)亿元。公司锂电隔膜行业龙头的地位稳固,我们看好公司未来发展,维持“增持”评级。 风险提示:项目落地风险,产能建设风险,下游需求不及预期风险。 公司盈利预测与估值简表